フリーローンおすすめ人気ランキング20選【2025年】審査や借り換えまで完全解説

【PR】本ページはプロモーションが含まれています。

使い道が自由で、かつ低金利でお金を借りたい場合、真っ先に頭に浮かぶのがフリーローンではないでしょうか。

銀行などが扱うフリーローンには好条件で利用できるローンがたくさんあり、借り換えなどにも適しています。

ただひと言でフリーローンといっても、メガバンクや地方銀行が扱う多数のローンがあり「どのフリーローンを選べばいいのかわからない」というのが正直なところでしょう。

そこで本記事は、当サイトが独自に調査した「フリーローンのおすすめ人気ランキング」で20社のフリーローンを徹底解説します。

フリーローンの審査でチェックされる重要なポイントもご紹介しますので、ぜひ参考にしてみてください。

フリーローンおすすめランキング!金利や人気度で比較

銀行が取り扱うフリーローンはどこも同じような条件に見えます。

いくつかあるフリーローンからおすすめのローンを探す場合は、以下のポイントで比較してみましょう。

【フリーローンを探すポイント】

・金利手数料(実質年率や返済年数で比較)

・使い道は自由か?使途用途を証明する書類は必要か?

・融資までのスピード

・利用できる人の条件(申し込める地域が限定されているなど)

・余裕ある融資限度額は設定されているか?

フリーローンを利用する場合、まとまった額の融資になることも多く、返済期間も長期にわたります。

そのため、フリーローンを選ぶ際には「長期間、信頼して付き合える金融機関かどうか?」といった点も重要になってきます。

1位 横浜銀行カードローン(地域限定)

横浜銀行カードローンはフリーローンとしてもお申込み可能ですが、銀行のフリーローンのなかでは上限金利が若干高めです。

それでも借入限度額は「10~1,000万円(10万円単位)」で、まとまった額の借入れには適しているカードローン(フリーローン)といえます。

また、審査回答が非常にスピーディーで申込日の最短即日に審査結果がきます。一般的な銀行のフリーローンの中では融資までのスピードはトップクラスと言えるでしょう。

横浜銀行のカードローンは東京や神奈川など関東の一部地域に住んでいるか、お勤めをしていないと申し込めません。

インターネットの広告で横浜銀行のフリーローンやカードローンをよく見かけますが、関東の一部地域以外のユーザーは申込みができませんので注意しましょう。

横浜銀行カードローンの商品情報

| 利用条件 | 1.ご契約時満20歳以上69歳以下の方 2.安定した収入のある方、およびその配偶者 (パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます。) 3.次の地域に居住またはお勤めの方 ・神奈川県内全地域 ・東京都内全地域 ・群馬県内の以下の市 ・前橋市、高崎市、桐生市 4.保証会社(SMBCコンシューマーファイナンス(株))の保証が受けられる方 5.横浜銀行ならびにSMBCコンシューマーファイナンス㈱の個人情報の取り扱いに同意される方 |

| 借入限度額 | 10~1,000万円(10万円単位) |

| 金利 | 年1.5%~14.6%(変動金利) |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 横浜銀行と取引がなくても申込可能(契約までに口座開設が必要) |

2位 楽天銀行スーパーローン

一般的なフリーローンは、一度借りると返済専用ローンとなります。そのため、カードローンのような追加融資は受けられません。

その点、楽天銀行スーパーローンなら利用限度額の範囲内で借りたり返したりといったことも可能です。

さらに、楽天のサービス利用者は楽天会員ランクに応じて、審査で優遇してもらえる場合があります(※一部例外あり)。

新規入会(カード発行で)で楽天ポイント1,000ポイントがもらえますので、楽天経済圏のサービスを利用している場合は優先して検討すべきローンといえます。

楽天銀行スーパーローンの商品情報

| 利用条件 | 以下の条件をすべて満たしていること ①満年齢20歳以上62歳以下の方(※1) ②日本国内に居住している方(外国籍の方は永住権または特別永住権をお持ちの方) ③お勤めの方で毎月安定した定期収入のある方、または専業主婦の方 ④楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2) ※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2 楽天銀行が認めた場合は不要です |

| 借入限度額 | 最大800万円 |

| 金利 | 年1.9%~14.5% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・入会時に楽天ポイントプレゼント ・楽天会員のランクにより審査優遇 ※必ずしも全ての楽天会員さまが審査の優遇を受けられるとは限りません |

3位 無利息のプロミスをフリーローンで利用するのがおすすめ

プロミスは消費者金融で一般的なフリーローンと比べると金利が高くなるのですが、はじめての人は「30日間無利息」が付いているため、短期の借入なら銀行よりも無利息があるプロミスで借りた方が払う金利が少ない場合があります(※30日間無利息はメールアドレス登録とWeb明細利用の登録が必要です)。

大手消費者金融の無利息サービスは初回契約日から30日間無利息が多いですが、プロミスでは初回借入の翌日から30日間無利息のため、無駄なく利息0円期間を利用することができます!

消費者金融だから金利が高いというのは間違っており、利用日数を考えて借入先を考えるべきなのです。

もちろん事業性資金以外なら使途は自由で、借入・返済の利便性は銀行のフリーローンに比べ段違いに良いです。

プロミスの商品情報

| 利用条件 | 年齢18~74歳のご本人に安定した収入のある方。 ※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。 ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 また、収入が年金のみの方はお申込いただけません。 |

| 借入限度額 | 最大500万円 |

| 金利 | 年4.5%~17.8% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・初めての方は30日間無利息サービス (※メールアドレス登録とWeb明細利用の登録が必要です) ・融資までの時間は最短3分* *お申込み時間や審査によりご希望に添えない場合がございます。 |

4位 住信SBIネット銀行カードローン

住信SBIネット銀行カードローンの金利は年2.49%~14.79%の銀行水準となっていますが、下記条件が該当する方はさらに最大年0.6%の金利優遇が受けられます。

| 1.SBI証券口座保有登録済みの方 2.住信SBIネット銀行の住宅ローン残高がある方 | 基準金利より年-0.5% |

| 3.住信SBIネット銀行のミライノカード(JCB)*を所有し、かつ住信SBIネット銀行口座を引落口座に設定している方 | 基準金利より年-0.1% |

金利優遇に加えて仮審査は最短60分、借入・返済時の提携ATM(セブン銀行ATM、ローソン銀行ATMなど)手数料が0円なのも大きなメリットになっています。

消費者金融からの借り換えも可能で、銀行カードローンでも自宅にカード等の郵送がないため安心して利用できます。

住信SBIネット銀行カードローンの商品情報

| 利用条件 | ◆以下の条件をすべて満たす個人のお客様 ・申込時の年齢が満20歳以上満65歳以下であること ・安定継続した収入があること ・外国籍の場合、永住者であること ・保証会社の保証を受けられること ・住信SBIネット銀行の普通預金口座を保有していること(同時申込可) |

| 借入限度額 | 10~1,000万円(10万円刻み) |

| 金利 | 年1.99%~14.79% ※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 最大年-0.6%の金利優遇有り |

急ぎで使途自由のローンなら無利息の消費者金融もおすすめ

銀行が貸付しているフリーローンは低金利で使途自由なのが特徴ですが、デメリットとして即日融資ができず、融資までに早くても3日程度かかります(遅ければ1週間程度)。

また、カードローンおすすめとは違い基本的に証書貸付となりますので、借入後は毎月一定金額を完済になるまで支払い続けるため限度額内で追加の借入はできません。

もし急ぎで資金が必要であれば、先に30日間無利息サービスがある消費者金融で借入し、後日フリーローンの融資金で消費者金融を完済することで利息を1円も払わずに先に現金を確保することができます(無利息期間中に完済することが条件)。

消費者金融なら申込から融資まで最短3分も可能で(お申込み時間や審査によりご希望に添えない場合がございます)、必要書類も運転免許証のみで借入ができます。スマホからweb完結であれば自宅への郵送書類もないため、急ぎで借入したい人は検討しても良いと思います。

無利息サービスがあるおすすめ消費者金融

| 金利 | 年4.5%~17.8% |

| 限度額 | 最大500万円 |

| 審査時間 | 最短3分* |

| 融資時間 | 最短3分* |

| 金利 | 年3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短20分* |

| 融資時間 | 最短20分* |

| 金利 | 年3.0%~18.0% |

| 限度額 | 最大800万円 |

| 審査時間 | 最短18分* |

| 融資時間 | 最短18分* |

| 金利 | 年4.5%~18.0% |

| 限度額 | 最大500万円 |

| 審査時間 | 最短15秒* |

| 融資時間 | Webで最短25分* |

* 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

5位 静岡銀行フリーローン

静岡銀行フリーローンは使途自由ですが、他社借入一本化のおまとめローンとしても積極的に融資を行っています。

地方銀行ですが全国対応しており、WEBで申込み完了、来店不要で借入が可能となっています。

静岡銀行の口座を持っていなくても申し込みができるため、審査通過後に口座開設手続きをおこなうことでスムーズに借入まで進むことができます。

金利は固定金利で年4.5%、年7%、年9%、年10%、年12%、年14.5%の中から審査で決定されます。アルバイト・パートの方でも申込可能に加え、最長10年返済なので計画的に返済計画を立てることができます。

静岡銀行フリーローンの商品情報

| 利用条件 | お申込み時の年齢が満20歳以上70歳未満で、保証会社の保証が受けられる方 ※外国人の方は永住者または特別永住者の方に限ります ※学生の方はお申し込みいただけません |

| 借入限度額 | 最高500万円まで |

| 金利 | ご融資利率は年4.5%〜年14.5%の6段階あり、審査結果により当行で決定させていただきます。年4.5%、年7%、年9%、年10%、年12%、年14.5% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・しずぎん口座がなくても申込可能 ・全国融資可能な銀行フリーローン ・WEBで申込み完了、来店不要で借入可能 |

6位 三井住友銀行カードローン

三井住友カード銀行カードローンは、使途自由で銀行フリーローンと同程度の金利のため、フリーローンとしてもおすすめができます。

最短当日での借り入れが可能なのが大きな特徴で、銀行ならではの金利に加えて口座なしでも申し込み可能。

カードレス対応になっているためカード発行が不要な人はスマホで手続きが完結します。カード発行の場合、提携コンビニATMが手数料無料で利用できるので使い方に合わせて選ぶことができます。

契約時に自宅への書類郵送が不安な人は、ローン契約機で手続きすることで郵送物なしで契約ができます。

三井住友銀行カードローンの商品情報

| 利用条件 | ・お申込時満20歳以上満69歳以下の方 ・原則安定したご収入のある方 ・三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス(株))の保証を受けられる方 ・お使いみちが事業性資金以外の方 ※お申込はご本人さまに限らせていただきます。 |

| 借入限度額 | 10万円~800万円 |

| 金利 | 年1.5%~14.5% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・最短当日の借り入れが可能 ・口座なしでも申し込み可能 ・カードレス対応 |

7位 ちばぎんフリーローン(千葉など関東地方限定)

ちばぎんフリーローンは他行のフリーローン同様、融資が決定すると一括して利用者の口座に振り込まれ、融資日以降は返済専用ローンとなります。

そのため、限度額いっぱいまで借りすぎるといったこともありません。ちばぎんフリーローンの返済期間は最長15年と他行と比較しても長めです。

返済期間は融資額や利用者の条件によっても異なりますが、それでも返済期間が長めに設定できる点は安心できるポイントといえます。

ちばぎんフリーローンの商品情報

| 利用条件 | 次の条件をすべて満たす個人のお客さま。 1.ご契約時の年齢が満20歳以上満65歳未満の方。 2.安定した収入(パート・アルバイトを含む)のある方。ただし年金収入のみの方はお申込みいただけません。 3.原則、千葉県・東京都・茨城県・埼玉県・神奈川県にお住まいの方。 4.エム・ユー信用保証(株)の保証が受けられる方。 ※外国人のお客さまは永住許可を受けている方が対象となります。 |

| 借入限度額 | 10万円以上800万円以内(1万円単位) |

| 金利 | 年1.4%~14.8% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・WEB完結可能(郵送手続きなし) ・返済期間は最長15年と長い ・10秒クイック診断で借り入れ可能かどうかチェック可能 |

8位 三井住友銀行フリーローン無担保型

三井住友銀行は、全国どこからでも申し込めるフリーローンです。無担保型のフリーローンでありながら、実質年率年6.375%の金利で申し込める点が特徴です。

一般的な消費者金融カードローンの上限金利は実質年率年18.0%がほとんどですので、いかに三井住友銀行フリーローンの金利が低いかおわかりいただけるかと思います。

三井住友銀行フリーローンのメリットは、なんといっても「メガバンクゆえの安心感」でしょう。ただし、三井住友銀行フリーローンは他金融機関からの借り換え資金には利用できません。

消費者金融やクレジットカードの残債を借り換えたいなら、三井住友銀行以外の「借り換え目的で利用できるフリーローン」に申し込むようにしましょう。

三井住友銀行フリーローンの商品情報

| 利用条件 | 以下の条件をすべて満たされる方 ・お申込時満20歳以上、満65歳以下の方 ・前年度税込年収が200万円以上(個人事業主の方は所得金額)で、現在安定した収入のある方(年金収入のみの方はご利用いただけません) ・当行指定の保証会社であるSMBCコンシューマーファイナンス株式会社の保証を受けられる方 ・ご契約時に当行(ローン契約機)にご来店いただける方 ただし、リフォーム資金でお借入金額が300万円を超える場合は、郵送でのご契約となります。 ・日本国内在住の方 |

| 借入限度額 | 10万円以上300万円以内(1万円きざみ) |

| 金利 | 年6.375%(変動金利型) |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 繰上げ返済時は、5,500円(税込み)の手数料が必要で、店舗での手続きが必要 |

9位 きらぼし銀行フリーローン

東京、神奈川(一部埼玉、千葉)にお住まいまたは勤務している方は、きらぼし銀行フリーローンがおすすめです。フリーローンのため、使途は自由で他社おまとめローンとしても利用が可能となっています。

銀行ならではの上限金利年13.8%は借り換えやおまとめに使いやすく、お申込み金額300万円以下の場合は所得証明書不要なのが特徴です。

またパート・アルバイト、派遣社員でも申込が可能となっています。申込から契約までWeb完結のため来店不要なのも嬉しい点です。

注意点として、カードローンのように限度額内での追加借入はできません。借入後は完済に至るまで毎月決まった金額を返済していくことになります。

きらぼし銀行フリーローンの商品情報

| 利用条件 | つぎの(1)~(6)に該当し、かつ当行の審査に適合する方。 (1)お借入時の年齢が満20歳以上で完済時年齢が満74歳以下の方。 (2)日本国籍の方、または永住許可を受けている外国人の方。 (3)安定・継続した収入が得られる方。 ※パート、アルバイト、派遣社員、契約社員、年金受給者の方もご利用いただけます。※勤続年数や年収による制限はございません。 (4)お住まいまたはお勤め先の所在地が当行本支店の営業地域内にある方。 (5)保証会社の保証が受けられる方。 (6)電子メールアドレスをお持ちの方。 |

| 借入限度額 | 10万円以上1,000万円以内(1万円単位) |

| 金利 | 年2.60%~年13.80% ※金利は、審査の結果に応じて、年2.60%、年3.90%、年6.50%、年10.00%、年13.80%の5段階のうち、いずれかの金利が適用されます。 ※2024年5月1日以降にお申込みいただいた場合の適用金利です。 新規ご融資の利率の詳細についてはお問い合わせ窓口(個人ローンセンター)へお問い合わせください。 |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・申込から契約までWEB完結なので来店不要 ・安心の固定金利で最長10年返済 |

10位 りそな銀行フリーローン

りそな銀行のフリーローンも、全国どこからでも申し込めるフリーローンのひとつです。

さきほどの三井住友銀行フリーローンの場合は年収条件がありましたが、りそな銀行フリーローンはパートやアルバイトでも申し込めます。

さらに、上限金利が年14.0%で「他社からの借り換え目的でも利用可能」ですので、消費者金融カードローンを利用中の方は借り換えでの利用を検討してみてもいいでしょう。

りそな銀行には、りそな銀行に口座がある人だけが利用できる「りそなクラブ」があり、フリーローンの利用者は残高に応じてポイントが貯まります。

貯まったポイントはnanacoポイントや楽天ポイントに交換可能ですので、金利以上のメリットがある点が特徴です。

りそな銀行フリーローンの商品情報

| 利用条件 | 日本国内にお住まいで、次の条件をすべて満たす個人のお客さま ・お申込時の年齢が満20歳以上、満70歳未満の方で、最終ご返済時の年齢が満80歳未満の方 ・継続安定した収入のある方。 ※継続安定した収入があればパート・アルバイトの方もお申込みいただけます。 ただし、学生の方はアルバイト等で継続安定した収入があってもお取扱いできません。また、専業主婦・主夫の方のお申込みも承れません。 ・当社所定の保証会社の保証を受けられる方 |

| 借入限度額 | 10万円以上1,000万円以内(1万円単位) |

| 金利 | 固定金利 年1.7%・2.0%・3.0%・4.0%・5.0%・6.0%・9.0%・12.0%・14.0%の何れか(金利は2025年4月1日現在) ※金利は所定の審査により当社で決定させていただきます。 ※金融情勢の変化等により金利を変更させていただく場合もございます。 |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・りそな銀行のポイントが貯まる ・住宅ローン利用で金利優遇あり |

11位 北洋銀行フリーローン

北海道内に居住または勤務先がある方は、北洋フリーローンがおすすめです。金利は年4.20%~14.40%と平均的ですがWEB完結対応のため来店不要で契約ができ、資金使途確認資料も不要となっています。

また担保、保証人、事務手数料、繰上返済手数料はすべて不要のため、他ローンのおまとめ・借り換えなどでも利用することができます。

ただし、借入まで2週間程度(審査完了後、必要書類の提出をしてから)の時間がかかるため、急ぎの方にはおすすめできません。

北洋銀行フリーローンの商品情報

| 利用条件 | 次のすべての条件を満たす個人の方とさせていただきます。 ・お申込時の年齢が満20歳以上満70歳未満かつ完済時年齢が満76歳未満の方。 ・道内に居住地と勤務先がある方。 ・継続して安定した収入のある方。 ・保証会社の保証を得られる方。 (注)パート、アルバイトの方もご利用いただけます。 |

| 借入限度額 | 10万円以上1,000万円以内(1万円単位) |

| 金利 | 年4.20%~年14.40%(変動金利) ※審査によって決定します。 |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・WEB完結のため来店不要で借入可能 ・資金使途確認資料不要でおまとめ・借り換えにも利用できる |

12位 イオン銀行フリーローン

イオン銀行フリーローンは「上限金利年13.5%」と、消費者金融カードローンと比較すると金利が低めです。

イオン銀行フリーローンは「借りたり返したり」といったカードローンのような使い方はできませんが、それでも低金利で利用できる点は魅力的といえるでしょう。

ちなみにイオン銀行には、以下のような目的別ローンもあります。

他社の借り換え目的ではなく、商品購入や医療目的で利用したいなら、フリーローンよりも目的別ローンのほうが金利は低めです。(目的別ローンの金利:実質年率年3.8%~年8.8%)

イオン銀行の目的別ローン一例

| 自動車ローン | 自動車購入、買替資金、車検修理費用、パーツ購入費用、免許取得費用 |

| 教育ローン | 受験費用や入学金、進学・留学・資格取得などの費用 |

| 住宅ローン | 住宅費用 |

| リフォームローン | お部屋の増築、バリアフリーなどの改装費用 |

| 輝く女性サポートローン | 語学・ビジネススクール、美容の費用など |

| ペットローン | ペットの購入、トリミングなどの美容やお手入れ費用 |

| サブカルローン | コレクション充実や維持、ガジェットの購入費用、交通・宿泊費などの遠征資金 |

| デンタルローン | インプラントの費用、矯正などの長期的な出費、ホワイトニング費用 |

イオン銀行フリーローンの商品情報

| 利用条件 | 以下のすべての条件を満たす個人のお客さまにご利用いただけます。 ・日本国内に居住している方、外国籍の方については永住許可を受けている方 ・ご契約時の年齢が満20歳以上、満60歳未満の方 ・イオン銀行に普通預金口座をお持ちの方 ・安定かつ継続した収入の見込める方 ※ 原則として前年度税込年収が200万円以上の方がお申込みいただけます。 ※ 年金収入のみの方、学生の方、専業主婦(夫)の方、無職の方はご利用になれません。 ※ お申込み時にイオン銀行普通預金口座をお持ちでない方はご契約時までに口座開設が必要となります。 |

| 借入限度額 | 10万円以上700万円以内(10万円単位) |

| 金利 | 年3.8%~年13.5% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・申し込みから契約まで来店不要(WEB契約可能) ・インターネットバンキングで繰上げ返済自由 |

13位 みずほ銀行多目的ローン

とにかく低金利のフリーローンを探しているなら、みずほ銀行の多目的ローンがいいでしょう。

みずほ銀行の多目的ローンなら、変動金利で年6.025%、固定金利で年7.50%の金利で利用可能です(2025年4月時点)。

たとえば100万円のお金を借りたい場合、金利年15.0%と年7.50%で比較すると、1年間の金利手数料は以下の比較となります。

100万円を1年間借りた場合の金利手数料比較

| 金利年15.0% | 金利手数料(利息)150,000円 |

| 金利年7.50% | 金利手数料(利息)75,000円 |

100万円以上のまとまった金額を借りると、返済期間は長期にわたります。少しでも返済を楽にするには、上記の比較表にある通り低金利のローンを利用するようにしましょう。

みずほ銀行の多目的ローンには「年収が200万円以上」「勤続年数が2年以上」と、厳しい条件があります。

かなり厳しい審査が予想されますので、パートやアルバイトなど雇用が安定していない人は、申し込みを控えたほうがいいかもしれません。

みずほ銀行多目的ローンの商品情報

| 利用条件 | 以下のすべての条件を満たす個人のお客さま ・お借入時の年齢が満18歳以上満66歳未満で、最終ご返済時年齢が満71歳未満の方 ・勤続年数(自営の方は営業年数)2年以上の方 ・前年度税込年収(個人事業主の方は申告所得)が200万円以上で安定かつ継続した収入の見込める方 ・保証会社の保証を受けられる方 |

| 借入限度額 | 10万円以上300万円以内(1万円単位) |

| 金利 | 変動金利 年6.025% 固定金利 年7.50% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・利用用途を証明する書類が必要 ・年収や勤続年数の条件が厳しいが、金利は年6~7%台で利用可能 |

14位 住信SBIネット銀行フリーローン

住信SBIネット銀行は、低金利のローンを多数取り扱っています。

住信SBIネット銀行のフリーローンは利用限度額が最高1,000万円と大きく設定されており、金利も年4.275%~12.50%と低金利で利用できる点が特徴です。

さらに住信SBIネット銀行の住宅ローン利用者なら、最大年-1.0%の金利優遇措置があります。

住信SBIネット銀行は店舗が実在しないネット銀行ですので、申し込みから契約までをWEB完結できる点も魅力のひとつです。

住信SBIネット銀行フリーローンの商品情報

| 利用条件 | ◆以下の条件をすべて満たしている個人のお客様 ・申し込み時の年齢が満20歳以上で完済時満70歳未満であること ・原則として安定継続した収入のあること ・外国籍の場合、永住者であること ・保証会社の保証を受けられること ・住信SBIネット銀行の代表口座を保有していること(同時申込可) |

| 借入限度額 | 10万円以上1,000万円以下(1万円単位) |

| 金利 | 年4.275%~12.50% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | ・最高限度額が1,000万円と高い ・住宅ローン利用者には金利優遇措置あり |

15位 JAネットフリーローン

JA(農協)も、低金利のフリーローンを扱っています。

たとえば、以下でご紹介するJA堺の場合なら、「実質年率で年4.975%~5.925%台」の低金利で借入が可能です(多目的ローン)。長期で計画的に返済したい人は、ぜひ検討してみてください。

ちなみに、JAのネットフリーローンの商品概要書には「他金融機関・信販会社等からお借入中の各種ローンお借換資金と、お借換えに伴う諸費用についても対応可能」と書かれています。

消費者金融カードローンだけではなく、銀行カードローンで融資を受けている場合も借り換えを検討してみましょう。

JAネットフリーローンの商品情報

| 利用条件 | ・地区内に在住または在勤の方。 ・お借入時の年齢が満 20 歳以上 75 歳未満であり、最終償還時の年齢が満 80 歳 未満の方。 ・継続して安定した収入のある方。 ・当JAが指定する保証機関の保証が受けられる方。 ・その他当JAが定める条件を満たしている方。 |

| 借入限度額 | 10 万円以上 500 万円以内、1万円単位とし、所要金額の範囲内とします。 |

| 金利 | 変動金利 年4.975% 固定金利 年5.925% ※多目的ローンの金利 |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 金利条件は地域のJAによって異なる場合もある |

16位 auじぶん銀行カードローン

他社借り換えメインで利用したいなら、auじぶん銀行カードローンがおすすめです。

auじぶん銀行はKDDIが出資している銀行ですので、au IDをお持ちの方なら最大年0.5%金利優遇があります。。

さらに借り換えコースなら年0.98%~12.5%の低金利で融資が受けられますので、消費者金融カードローンよりは完済が早くなります。

auじぶん銀行カードローンは、融資残高に応じて金利が変動する仕組みです。

年収が増えていき、さらにクレジットカードや他社ローンの返済に問題がなければ契約中の利用限度額アップも期待できます。

利用限度額がアップすればさらに低い金利が適用されますので、まさに「利用すればするほど好条件で借りられるローン」といえます。

au じぶん銀行カードローンの商品情報

| 利用条件 | 以下の条件を満たすお客さま ・ご契約時の年齢が満20歳以上70歳未満のお客さま ・安定継続した収入のあるお客さま(自営、パート、アルバイトを含みます) ・保証会社であるアコム(株)の保証を受けられるお客さま ※外国籍のお客さまは永住許可を受けている場合に対象となります。 |

| 借入限度額 | 通常金利・カードローンau限定割 誰でもコース:10万円以上800万円以内(10万円単位) カードローンau限定割 借り換えコース:100万円以上800万円以内(10万円単位) |

| 金利 | 通常金利:1.48%~17.5%(年率) カードローンau限定割 誰でもコース:1.38%~17.4%(年率) カードローンau限定割 借り換えコース:0.98%~12.5%(年率) |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | au IDをお持ちの方は金利優遇措置あり |

17位 中央ろうきんフリーローン

勤務先の企業がろうきんの会員になっている場合は、ろうきんのフリーローンを検討してみてください。

ろうきんのフリーローンは、あまりなじみがないかもしれませんが、金利は年5%~7%台と非常に低い点が魅力です。

ろうきんのフリーローンは使い道が自由で、事業や投機目的以外なら結婚費用や旅行代金にも利用可能です。ただし債務整理をするための資金には使えませんので、その点は覚えておきましょう。

ちなみに、ろうきんのフリーローンは勤続年数が1年以上で税込み年収が150万円以上あることが条件となっています。

金融機関が取り扱うフリーローンとしては条件が厳しいため、転職してすぐの人は申し込みを控えたほうがいいでしょう。

中央ろうきんフリーローンの商品情報

| 利用条件 | 当金庫に出資のある団体会員の構成員の方、またはご自宅もしくはご勤務先(事業所) が当金庫の事業エリア内(茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川 県・山梨県)にある給与所得者の方で、次の条件に全て該当する方 ・同一勤務先に 1 年以上勤務されていること (自営業者等の給与所得以外の方は 3 年以上) ・安定継続した年収(前年税込み年収)が 150 万円以上であること ・お申込み時の年齢が満 18 歳以上で、最終ご返済時の年齢が満 81 歳未満であること ・当金庫指定の保証機関の保証を受けられること ※契約社員・パート社員の方や、自営業者等の方も一定の条件を満たせばご利用いただけますので、最 寄りの営業店にお問い合わせください。 ※当金庫は労働組合がない会社にお勤めの方でもご利用いただけますので、お気軽に最寄りの営業店に お問い合わせください(お取引きは、ご自宅またはご勤務先に近い営業店となります)。 |

| 借入限度額 | ・1 万円以上 500 万円以内(1 万円単位) ※お客様の雇用形態や審査の内容によっては、ご融資の限度額が異なる場合がございますので、最寄りの営業店にお問い合わせください。 |

| 金利 | 変動金利 年5.975%~6.475% 固定金利 年7.150%~7.650% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 勤務先がろうきんの団体会員になっている場合は金利優遇措置あり |

18位 関西みらい銀行フリーローン(関西地方限定)

関西みらい銀行のフリーローンは、仮審査までの段階なら必要書類提出は不要です。

銀行のフリーローンに申し込む場合、審査結果がわからない段階で本人確認書類や収入証明書の提出が必要になる場合があります。

関西みらい銀行のフリーローンは本審査の段階で書類を提出すればよいため、無駄な手間も発生しません。

関西みらい銀行フリーローンの商品情報

| 利用条件 | 当社の営業エリア内にお住まいまたはお勤めで、次の条件をすべて満たす個人のお客さま ・お申込時の年齢が満20歳以上満70歳未満の方で、最終ご返済時の年齢が満80歳未満の方 ・継続安定した収入のある方 ※継続安定した収入があればパート・アルバイトの方もお申込みいただけます。 ただし、学生の方はアルバイト等で継続安定した収入があってもお取扱いできません。また、専業主婦・主夫の方のお申込みも承れません。 ・当社所定の保証会社の保証を受けられる方 |

| 借入限度額 | 10万円以上 1,000万円以内(1万円単位) |

| 金利 | 固定金利 年1.7%・2.0%・3.0%・4.0%・5.0%・6.0%・9.0%・12.0%・14.0%の何れか(金利は2023年12月11日現在) ※金利は所定の審査により当社で決定させていただきます。 ※金融情勢の変化等により金利を変更させていただく場合もございます。 |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 関西みらい銀行の住宅ローン利用者には金利優遇措置あり |

19位 福岡銀行フリーローン(九州地方限定)

福岡銀行のフリーローンは金利が年4.7%~12.9%の使途自由のローンになっているため、低金利で他社借換えやおまとめローンとして利用することができます。

また、スマホで申込みから融資まで完結するのもメリットです。5分でWeb申込みが完了し、借入まで約2週間が目安になっています。

【Web完結ができる条件】

・団体信用生命保険の付帯は不要

・福岡銀行の口座を持っている

・福岡銀行に届け出の住所と氏名に変更はない

上記Web完結の条件に当てはまらない方は申込み後、郵送または店頭でのご契約となります。

福岡銀行の口座を持っていなくても申込み可能ですが、契約までに「窓口」にて返済用普通預金口座の開設が必要になります。

福岡銀行フリーローンの商品情報

| 利用条件 | ・お借入時の年齢が満20歳以上69歳以下の方で、収入がある方 (アルバイト・パート・年金受給者の方もお申込いただけます。) ・保証会社の保証が受けられる方 (普通預金口座をお持ちでない方は、ご契約までに窓口にて返済用口座として普通預金口座をご作成いただきます。) |

| 借入限度額 | 10万円~500万円(1万円単位) |

| 金利 | ・Web(パソコン・スマホ)での申込の場合(Web完結申込みを含む) 5.9%、9.9%、12.9%のいずれか(審査により決定した金利▲1.1%) ・Web以外(店頭・郵送等)での申込の場合 7.0%、11.0%、14.0% のいずれか ※審査のうえ、当行にて決定させていただきます。 |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | スマホで申込みから融資まで完結できる(※条件あり) |

20位 常陽銀行カードローン(茨城、宮城ほか関東地方限定)

常陽銀行カードローンは、茨城県や宮城県のほか、一部の関東地方に住んでいる人のみ申し込めるカードローンです。

最短即日融資以外の金利や限度額は、他行と比較しても目立った特徴はありません。ただ、常陽銀行のカードローン審査は保証会社であるアコムが実施しています。

過去にアコムを利用していて堅実に返済していた実績がある場合、アコムの社内データに良好な取引データが残っている場合があります。

アコムを含め他社ローンで延滞などが発生していないなら、審査通過の可能性は高いといえます。

常陽銀行カードローンの商品情報

| 利用条件 | ・ご契約時年齢が20歳以上75歳未満の方 ・安定継続した収入のある方(パート・アルバイトの方もご利用いただけます。) ・保証会社アコム株式会社の保証を受けられる方 ・茨城県、宮城県、福島県、栃木県、千葉県、埼玉県、東京都に居住または勤務されている方 ※外国人のお客さまは、永住許可を受けている方が対象となります。 |

| 借入限度額 | 800万円以内 |

| 金利 | 年1.5%~14.8% |

| 他社借換えの可否 | 可能 |

| 特徴やポイント | 最短即日融資が可能 |

フリーローンの審査は甘いのか厳しいのか?その理由を解説

フリーローンは融資額も大きく金利も低いため、一般的に「審査が厳しいのでは?」と感じる人も多いでしょう。

たしかに、金利の低さは審査の厳しさと比例する傾向があります。

金利が年18.0%の消費者金融カードローンと比較して、年4~5%台の金利で利用できるフリーローンの審査は厳しくなります。

ただ、フリーローンの審査でチェックされるポイントは、ある程度限られています。審査通過の条件はどこにも公開されていませんが、銀行の公式サイトなどからある程度の審査条件を判断することも可能です。

ここからはフリーローンの審査通過条件や、審査通過率を高める方法をご紹介します。

フリーローン審査で見られるポイント

フリーローンの審査では、おもに以下の点がチェックされます。

【フリーローン審査のポイント】

・基本的な利用条件(年齢や申込地域など)に合致しているか?

・安定した収入があり返済能力があるか?

・他社ローンやクレジットカードの利用で延滞していないか?

・過去に自己破産や個人再生など、債務整理をした履歴はないか?

上記のポイントは、おもに信用情報機関のデータ照会や職場への電話で確認がおこなわれます。信用情報機関には、申込者の過去の金融取引データが記録されています。

過去に延滞などを発生させた場合、一部の情報を除き信用情報機関には5年間情報が残りますので、ネガティブな情報が残っているあいだは審査通過は難しいでしょう。

職場への在籍確認も、申込者の返済能力を確認する一環でおこなわれるものです。職場に連絡したときに在籍が確認できなかった場合は、審査に落ちてしまうこともあり得ます。

銀行のフリーローンは原則、勤務先へ電話による在籍確認を実施しています。もし在籍確認が不安な人は、大手消費者金融カードローンの方がおすすめです。

大手消費者金融の場合、原則勤務先への電話による在籍確認は行っておりません。ただし、初回の契約額は銀行に比べて低くなる可能性があります。

【関連記事】

・消費者金融おすすめランキング【2025年度】即日から低金利まで徹底比較

フリーローン審査に通らない理由とは?

上記のほかにも以下のケースに該当した場合、審査に落ちてしまう可能性が出てきます。

1.他社の借入が多すぎるケース

他社消費者金融カードローンやクレジットカードからの借り入れがある場合、債務残高によってはフリーローンの審査に落ちることがあります。

銀行のフリーローンは、消費者金融に適用される総量規制の対象ではありません。したがって、法律上は「年収の三分の一以上の借入」でも融資されることはあります。

しかし、銀行融資の審査では収入と支出のバランスが厳しく審査されます。

審査の結果「他社借入が多すぎて返済不能に陥るリスクがある」と判断されると、審査通過は難しいでしょう。

【総量規制とは?】

貸金業法で定められたルールのこと。総量規制では貸金業者(消費者金融やクレジットカードのキャッシングなど)の借り入れは年収の三分の一までと決められている

2.必要書類に不備があるケース

フリーローンの申し込みには、運転免許証やパスポートなどの本人確認書類が必要です。利用額によっては、源泉徴収票などの収入証明書類が必要になるケースもあります。

それらの必要書類に不備があると、審査に落ちることがあります。

たとえば、結婚しているのに名前を変更していなかったり、転居しているのに旧住所のままの書類を提出したりすると書類不備が発生します。

さらに、多くのフリーローンでは利用使途を証明する書類が必要になることがあります。

たとえば、利用目的を「商品購入」「リフォーム」などとした場合は、契約書や見積書などの証明書類を提出しなければいけません。

本審査で可決となっても必要書類が提出できない場合は融資が実行されませんので、その点は覚えておきましょう。

3.申し込み内容に虚偽の記載があるケース

ケアレスミスであっても故意でも、申し込み内容に嘘があると審査に落ちる可能性がでてきます。

たとえば、本人連絡先や勤務先の電話番号を間違って入力した場合、本人や勤務先に電話がつながらず審査がストップするケースも出てきます。

他社借入額を申告する場合も、過少申告しないように注意しましょう。

入力した情報は本人確認書類や信用情報機関のデータと照合され、嘘があるとバレてしまいますのでくれぐれも慎重に入力することが大切です。

フリーローンの審査通過率を高める方法

フリーローンの審査通過率を高めるには、以下のポイントをおさえておきましょう。

1.収入と支出のバランスを考えて申し込む

フリーローンに申し込む際には、収入から生活費などを差し引いて、問題なく返済できるかどうかを確認してから手続きにはいりましょう。

年収のうち年間の借金返済額が占める割合を返済比率といいますが、一般的に理想的な返済比率は25%までといわれています。

この返済額のなかには、住宅ローン(賃貸の場合は賃料)が含まれます。

手取り収入から計算して現在の借金返済額とフリーローンの返済額の合計が25%を超える場合、審査に落ちてしまうかもしれません。

もし返済比率が高い場合は、フリーローンの利用額を減額するなどして申し込むようにしましょう。

2.他社で滞納がある場合は申し込みを控える

1年に1度程度など軽微な延滞なら問題はありませんが、3ヶ月以上の長期延滞をしたことがあるなら申し込みは控えたほうがいいでしょう。

信用情報機関のデータには5年間情報が残ります。

過去に「延滞したかも?」と思う場合は信用情報機関の本人開示サービスを利用し、登録情報を確認してから申し込むことをおすすめします。

信用情報機関の本人開示の方法は、以下の公式サイトを参考にしてください。

【信用情報の開示方法】

・CIC 本人開示サービス

・JICC 本人開示サービス

・全国銀行個人信用情報センター 本人開示サービス

3.申込情報や必要書類は提出前に再確認する

フリーローンをWEBで申し込むケースも多いと思いますが、必要情報を入力して送信ボタンを押す前に情報に間違いがないかよく確認するようにしましょう。

必要書類についても、スマホなどで撮影する場合は手ブレなどで文字が不鮮明になっていないか確認することも大切です。

また、収入証明書類については最新の書類が必要となります。

源泉徴収票や確定申告書の控えを求められた場合は、昨年度分の書類を事前に用意しておくことをおすすめします。

フリーローンは審査で限度額と金利が決まる

フリーローンの審査に通るためには、審査の仕組みについても理解しておきましょう。

特にフリーローンの融資で利用者に適用される限度額と金利の決まり方については、申し込む前にきちんと把握しておく必要があります。

フリーローンの条件は「限度額10万円~800万円」「金利年3.0%~14.5%」といったように、ある程度の幅を持たせた表記になっています。

そのため、申し込む人によっては「最高限度額」または「最低金利」で利用できるのではと、思う人もいるでしょう。

しかしそれは間違いで、フリーローンの限度額と金利は収入や信用度を調査した結果で決まります。

さきほど総量規制の内容をご紹介しましたが、フリーローンの融資でも他社借り入れを含め年収の三分の一、または年収の二分の一までが「融資額の限界」と考えたほうがいいでしょう(他社借り入れには住宅ローンは含みません)。

たとえば年収300万円の人であれば多くても100万円~150万円といった融資額となり、他社借り入れがあると減額される可能性も出てきます。

はじめから最高限度額が適用されるケースはありませんので年収と他社借り入れを計算しておき、おおよその融資額をシミュレーションしておくことが大切です。

銀行のフリーローンは保証会社の審査が重要

もうひとつ、審査の仕組みで理解しておくポイントがあります。それは「保証会社の存在」です。

銀行のフリーローンの融資では、審査を保証会社が実施します。保証会社はフリーローンの利用者が返済できなくなったときに、利用者のかわりに銀行へ代位弁済する責任があります。

そのため、フリーローンの審査では保証会社が損失を被らないように利用者の返済能力を厳しく審査します。

保証会社の多くはアコムやSMBCコンシューマーファイナンス(プロミス)など、消費者金融が担っているケースもあります。

過去に消費者金融カードローンで延滞していた履歴があると、審査に落ちる可能性も出てくるでしょう。

申し込むフリーローンの商品概要書をよくチェックし、保証会社がどこなのかを確認してから申し込むことも大切です。

フリーローンで他社を借り換えする方法と注意点について解説

ここからは、フリーローンで他社のローンを借り換える場合の手続き方法について詳しく解説していきます。

借り換え目的でローンを利用する場合、フリーローンとカードローンの2つの方法がありますが、それぞれの違いについても説明します。

借り換えやおまとめにフリーローンを活用する場合、手続きの方法を間違うとかえって債務が膨れ上がる可能性も出てきます。

フリーローンで借り換える場合の手続きの流れ

取り扱う銀行によっても若干の違いはありますが、フリーローンで借り換える場合の流れは、おおむね以下の通りです。

【フリーローンで借り換えの流れ】

<STEP1:申し込み>

多くのフリーローンは、パソコン・スマートフォンから24時間申込み可能

<STEP2:審査>

営業時間内にフリーローンの審査を実施

<STEP3:審査結果と契約>

指定の連絡先に審査結果の連絡が入り、契約方法を説明されます。

<STEP4:融資>

融資金が銀行口座に振り込まれた後で、他社借入を一括返済

※フリーローンによっては完済証明書の提出が必要

正式なおまとめローンの場合、他社借り入れ金の返済はフリーローンの利用者にかわって金融機関が実施する場合があります。

一方、利用者が自主的に借り換え元のローンを返済する場合は「返済忘れ」に注意が必要です。

フリーローンを契約できた安心感から借り換え元のローンの返済を怠ると、結局は借金が増えることになりますのでくれぐれも返済を忘れないようにしましょう。

フリーローンとカードローンの違いとは

フリーローンとカードローンには、以下の違いがあります。

もっとも大きな違いは、「フリーローンは追加融資が受けられない」点にあります。

また、カードローンは利用実績が積みあがると利用限度額がアップすることがありますが、フリーローンでは契約途中の限度額増額は実施されません。

追加で借入を行うには、再度フリーローンを契約する必要があります。

フリーローンおすすめを口コミでチェックしてみた

フリーローンを選ぶ際には、ネット上に投稿されている口コミも参考にしてみましょう。

ただし、ネット上にある口コミは投稿者の勘違いによるものも多数含まれます。

必ず公式サイトなどで正確な情報をチェックし、口コミが正しいかどうかを検証することも大切です。

フリーローン審査に時間がかかった口コミ

インターネットの投稿を見ると、「即日借りられると思ったのに、審査回答まで1週間程度かかりました」といった口コミが多く寄せられています。

フリーローンを取り扱っているのは、おもに銀行がほとんどです。

銀行は消費者金融カードローンのような即日融資を一般的にはおこなっておらず、フリーローンの審査回答は1週間程度かかる場合があります。

銀行のフリーローン審査では銀行と保証会社の二重審査が実施され、ほとんどのケースで土日の審査はおこなわれません。

そのため金曜日に申し込んだ場合は月曜日以降の審査となり、ますます審査回答が遅れます。今すぐお金が欲しいなら、消費者金融カードローンを検討しましょう。

低金利で借り換えに成功!計画的に返済できました口コミ

今回の記事でも、低金利で利用できるフリーローンをいくつかご紹介しました。

いまある借り入れを一本化するには、フリーローンのような低金利で借り換えできるローンを契約するのが早道です。

フリーローンは追加の借り入れができませんので、「ついつい借りてしまって結局借金が減らない」といった事態も避けられます。

フリーローンで完済計画を立てたら新たなローン契約は控え、堅実に返済していくように心がけましょう。

必要書類が多かったので面倒だった口コミ

必要書類が多いのが、フリーローンのデメリットのひとつです。一番面倒なのは、見積書や契約書など利用用途を証明する書類です。

ただし、いくら面倒だからといって必要書類の偽造は絶対にやってはいけません。

契約書などは「パソコンで偽造できるかも」と思うかもしれませんが、金融機関を欺いて融資を引き出すことは詐欺にあたる可能性があります。

さらに仕事をしていないのにアリバイ会社を利用し、収入証明書類を偽造してもらうこともローンの規約違反にあたります。

不正な申し込みが発覚した場合、ローンの残債は一括返済を求められ、フリーローンは強制解約させられますので、十分注意しましょう。

フリーローン契約後に他社カードローンの審査に落ちました口コミ

フリーローンの借り入れ残高は、信用情報機関のデータに残ります。

そのためフリーローン利用後に住宅ローンに申し込んだり、マイカーローンなどの審査を受けた場合「他社借り入れが多すぎる」と判断されて審査に落ちることがあります。

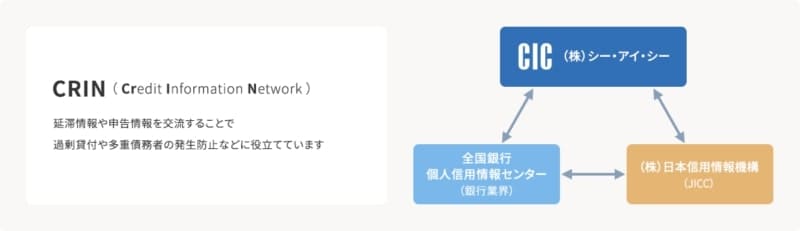

信用情報機関には「JICC(日本信用情報機構)・CIC(シーアイシー)・全銀情」の3機関があり、それぞれ特定の情報をCRINによって共有しています。

「銀行の借り入れは消費者金融にはバレない」といったことはありません。くれぐれも、過剰な借り入れは避けるように注意が必要です。

CRINで共有される情報内容

| 本人を識別するための情報 | 氏名・生年月日・性別・郵便番号・住所・電話番号・勤務先・勤務先電話番号など |

| 契約内容に関する情報 | 契約日・契約の種類・契約額など |

| 支払状況に関する情報 | 異動(※長期の延滞)発生日・情報の種類(異動)・終了状況(完了・貸倒など)など |

| 申告した内容に関する情報 | 申告したコメントなど |

【参考】

・信用情報の共有(CIC)

フリーローンで借り換えできなかったときの対処法

借り換えローン目的でフリーローンを利用する人も多いでしょう。

しかしフリーローンの審査は決して甘くはないため、残念ながら審査に落ちてしまうケースも考えられます。

最後に借り換え目的で審査に落ちた場合の対処法についても、いくつかご紹介します。

消費者金融カードローンの無利息キャッシングで借り換える

フリーローンに借り換えるということは、いま借りているローンの金利手数料(利息)を節約したい人がほとんどでしょう。

現在消費者金融カードローンを利用中でフリーローンの審査に落ちたのなら、他社カードローンの無利息キャッシングの利用を検討してみましょう。

たとえば50万円を借り換えるケースで考えてみると、実質年率年18.0%のローンを利用している場合は1ヶ月に約7,400円の利息が発生します。

30日間無利息キャッシングが利用できれば、7,400円の金利は0円になります。

現在利用中のカードローンを増額してもらう

他社に借り換えができなかったとしても、現在利用中のカードローンで増額してもらう方法もあります。

利息制限法では消費者金融カードローンで100万円を超える借り入れをする場合、「上限金利は年15.0%」です。

したがって現在利用中のカードローンで限度額を100万円以上に増額できれば、上限金利は年18.0%から年15.0%へ年3.0%ダウンすることになります。

現時点でカードローンを利用中で滞納もしていないなら、一度増額の相談をしてみることをおすすめします。

金融機関で借り換え不可なら公的融資を検討する

フリーローンや消費者金融カードローンで借り換えができないなら、公的融資も検討してみましょう。

たとえば、以下のような公的融資があります。

| 社会福祉協議会が取扱う公的融資 | 生活福祉資金、緊急小口資金 |

| 国の教育ローン | 日本政策金融公庫が扱う国の教育ローン |

| 高額医療費貸付制度 | 全国健康保険協会が扱う融資制度 |

ただし公的融資を利用する場合は、生活が立ち行かなくなるほど苦しい状況にあることや、一定の収入条件があります。

利用前には、下記の公式サイトで利用条件をよく確認してから申し込むようにしましょう。

【参考】

・全国社会福祉協議会

・日本政策公庫

・全国健康保険協会

返済できないなら債務整理も考える

他社の返済に困っていて、かつフリーローンでの借り換えが無理なら思い切って債務整理も検討してみましょう。

債務整理をするには弁護士費用が必要になりますが、費用を払ってでも債務を整理できれば将来が少しでも安心できるかもしれません。弁護士費用のお金がない時は、それも含めて弁護士に相談してみましょう。

弁護士の中には費用の立て替えが可能な場合や法テラスによって立て替えができる場合があります。

借金減額または免除の債務整理には、大きくわけて以下3つの方法があります。

| 任意整理 | 特定のローンについて債権者と話し合い、将来発生する利息を減免してもらい長期返済する方法 |

| 個人再生 | 裁判所の決定により、借金を減免し3年(最長5年)で返済する方法(自宅などの不動産は手放さなくてもよい) |

| 自己破産 | 裁判所の決定で免責がおりれば、借金返済の義務はなくなる。一定額以上の預貯金や保有している不動産は処分する必要がある。 |

債務整理は個人でもできますが裁判所への手続きなどを考えると、弁護士や司法書士に相談するのがベストです。

もし最寄りの弁護士事務所がないなら、下記法テラス(国の機関)に相談してみることをおすすめします。

【参考】

・法テラス日本司法支援センター

フリーローンのおすすめ人気ランキングのまとめ

フリーローンは、まとまった金額の融資が受けられる一方で審査が厳しい一面もあります。

ただこの記事でご紹介した通り、いくつかの基本条件をクリアしていれば問題なく審査通過も可能です。

しかし、「他社借り過ぎ」や「他社延滞」は審査落ちの原因となります。

現在カードローン利用中でフリーローンでの借り換えを検討している人は、特に延滞や過剰な借り入れに注意し利用するように心がけましょう。

※本記事は当サイト(運営会社:株式会社フィナンシャル・エージェンシー)と提携する金融機関のPR情報を含んでおります。

※当サイトでは、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社、銀行カードローンから委託を受け広告収益を得て運営しております。

※当サイトはローンの情報提供を目的としており、ローン商品提供事業者との契約媒介やローン契約を斡旋をするものではありません。

※当サイトに掲載されているカードローン等のローン商品に関するご質問、お問い合わせにはお答えすることができません。各金融機関へ直接お問い合わせ頂きますようお願いいたします。

※当サイトに掲載している情報は、可能な限り正確な情報となるよう努めておりますが、内容の正確性や安全性を保証するものではありません。

※ローン商品のお申し込みは、必ずご自身で各金融機関ホームページで内容をご確認のうえ、判断頂けますようお願いします。

※当サイトで紹介されている意見はあくまで個人的なものであり、企業等の意見を代表するものや、情報の内容を保証するものではありません。