プロミス審査は厳しい?審査落ちの原因や審査時間について解説

【PR】本ページはプロモーションが含まれています。

消費者金融の中でもアコムと並ぶ大手で有名なプロミスは、テレビCMでも見かけることが多く、初めてカードローンの申込みをする際に候補に挙がる借入先です。

しかし、当然のことながら誰でもプロミスからお金を借りられるわけではありません。申込みしても審査に落ちる人が一定数いるため、プロミスの審査は厳しいとイメージしている人もいるかと思います。

この記事は、プロミスの審査でチェックされるポイントや審査の流れ、審査に落ちる原因などについて詳しく解説します。

審査のポイントに抵触していなければ、プロミス審査はそこまで厳しいわけではありません。ぜひ申込みの参考にしてみてください。

プロミス審査がどれぐらい厳しいのか審査通過率を公開

| 2025年度3月期 | 6月 | 7月 | 8月 |

| 新規申込数 | 75,812人 | 80,833人 | 83,125人 |

| 新規顧客数 | 27,472人 | 27,902人 | 29,518人 |

| 成約率 | 36.2% | 34.7% | 35.5% |

上記はプロミス(SMBCコンシューマーファイナンス株式会社)が公表している月次営業指標データになります。

新規申込者数のうち、どれだけ契約したかを成約率として記載されています。

実際には審査通過しても契約しない人がいますので成約率=審査通過率ではありませんが、どれぐらいの人が審査に通るかの目安にはなると思います。

これを見ると3ヶ月の平均は35.4%となりますので、10人申し込みして3人~4人が審査通過する確率となっています。

一見、審査が厳しいように感じますが申込み者には利用条件に該当しない人(18歳未満や75歳以上、無職、専業主婦など)も含まれていますので実際にはもう少し高い数字と思っても良いでしょう。

プロミスカードローンのスペック

| 金利(実質年率) | 年4.5%~17.8% |

| 限度額 | 最高500万円 |

| 融資時間 | 最短3分* |

| カードレス | 対応 |

| 在籍確認 | 電話による在籍確認は原則なし |

プロミス審査に落ちる人と落ちない人の違いとは

プロミス審査だけではなく、カードローン審査に落ちる人には共通する特徴があります。その特徴を知っておくことで審査通過率は多少なりとも変わる可能性があります。

まずは簡単に、審査で落ちる人と落ちない人の違いを表にしていますのでご覧ください。

プロミス審査に落ちる人と落ちない人

| 審査に落ちる人 | 審査に通る人 | |

| 利用条件 (年齢や収入など) | 利用条件に合っていない(年齢条件から外れているなど) | 利用条件にマッチしている(事前に条件を確認している) |

| 返済能力 | 乏しい(収入が安定しないなど) | 返済能力あり(収入が安定し、他社借入も少ないなど) |

| 信用力 | 信用情報にキズがある(過去に滞納しているなど) | 信用情報に問題がない |

| 総量規制※ | 総量規制に該当している | 総量規制に該当しない |

| 必要書類 | 書類が揃わない、不備がある | 必要書類がすべて揃う。最新の書類を用意し不備もない |

【総量規制とは】

貸金業法で定められたルール。消費者金融やクレジットカードのキャッシングなど、貸金業者からの借入は年収の三分の一までと決められている。

プロミス審査に落ちても他社で借りれる可能性はある

プロミス審査に落ちたからと言って、他のカードローン審査も100%通らないわけではありません。

他の支払いを延滞中や、信用情報に異動・参考情報(事故情報)がある人、総量規制オーバーしている人は審査通過が厳しいですが、勤続年数や収入などの内容で審査落ちした場合、他社ではすんなりと審査通過する可能性があります。

1社申し込みして審査に通らなかった場合、もう1社程度は申込みしてみても良いでしょう。

アコム

| 金利(実質年率) | 年3.0%~18.0% |

| 限度額 | 最高800万円 |

| 融資時間 | 最短20分* |

| カードレス | 対応 |

| 在籍確認 | 原則、お勤め先への在籍確認の電話なし |

SMBCモビット

| 金利(実質年率) | 年3.0%~18.0% |

| 限度額 | 最高800万円 |

| 融資時間 | 最短15分* |

| カードレス | 対応 |

| 在籍確認 | 電話連絡は原則なし |

アイフル

| 金利(実質年率) | 年3.0%~18.0% |

| 限度額 | 最高800万円 |

| 融資時間 | 最短18分* |

| カードレス | 対応 |

| 在籍確認 | 電話による在籍確認原則なし |

レイク

| 金利(実質年率) | 年4.5%~18.0% |

| 限度額 | 最高500万円 |

| 融資時間 | webで最短25分* |

| カードレス | 対応 |

| 在籍確認 | 電話による在籍確認なし |

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| ご利用対象 | 満20歳~70歳 安定した収入のある方 (パート・アルバイトで収入のある方も可) |

| 貸付利率(実質年率) | 年4.5%~18.0% ※貸付利率はご契約額およびご利用残高によって異なります。 |

| 遅延損害金 | 年20.0% |

| ご返済方式 | ・残高スライドリボルビング方式 ・元利定額リボルビング方式 |

| ご返済期間・回数 | 最長10年・最大120回 ※融資枠の範囲内での追加借り入れや繰上返済により、返済期間・回数は借り入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 収入証明 (契約額に応じて新生フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(11) 第01024号 日本貸金業協会会員第000003号 |

プロミス審査では利用条件に該当しているかが重要

プロミスからお金を借りる際、真っ先に確認しなければいけないのが「プロミスの利用条件」です。

以下に利用条件をまとめていますが、たとえばいくら返済能力がある人でも年齢条件にマッチしていなければ審査通過は難しくなります。

申し込み手続きに入るまえに、自分が以下の条件にあっているかよく確認するようにしましょう。

【プロミスの利用条件】

年齢18~74歳のご本人に安定した収入のある方。

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

プロミス審査に通るポイントは「信用力と返済能力」

プロミスの審査でもっとも重視されるのは「信用力と返済能力」です。

信用力に不安がある(信用情報に異動情報や参考情報がある)人や、返済能力がない(負債額が多いまたは収入が少ない)と判断された人はプロミスの審査に落ちる可能性があります。

下記に、内閣府の公式サイト情報を抜粋しています。

このなかには貸金業法のポイントが書かれており、プロミスなどの貸金業者は返済能力を調査が義務付けられていることがわかります。

そのためプロミスの審査は誰でも通過できるわけではなく、決して甘くはありません。

| 貸金業法上の規制 | ・返済能力調査を義務付け(貸金業法台3条第1項) ・年収の三分の一を超える貸付けの禁止(総量規制、同法第13条の2) これらの規制により貸金業者による過剰貸付を防止し、利用者が多重債務に陥らないようにしている。若年層は一般的に年収が低いため、おのずと貸付可能額は低くなる。 |

| 日本貸金業協会の取組 | ・自主規制機関としての取組 貸金業法にもとづく自主規制機関として、自主規制基本規則を制定し協会員に遵守させる ・協会員が法令自主規制基本規則などを遵守しているか監査を実施 |

| 日本貸金業協会の啓発活動 | ・消費者向けの出前講座の実施 ・金融教育啓発ツールとして「ローン・キャッシングQ&A BOOK」の作成と配布 ・各地で開催されている消費者教育、啓発活動に関する講演会、シンポジウムなどのイベントへの参加 |

ちなみに信用力や返済能力は、以下のバロメーターをもとに調査がおこなわれます。

【信用力や返済能力のチェック事項】

・安定した収入があるか?

・安定した勤務先に勤めているか?

・他社借入は多すぎないか?

・金融事故歴はないか?(延滞、自己破産や個人再生などの債務整理など)

・申し込み内容にウソはないか?

信用情報機関に事故歴がないのがプロミス審査の通過条件

上記の「信用力と返済能力をはかるバロメーター」でもあげた「金融事故歴」は、信用情報機関のデータをもとに審査がおこなわれます。

プロミスの審査落ちの原因となる「金融事故歴」とは、以下のような履歴を指します(一部を掲載)。

| 延滞 | 過去に3か月以上の延滞をした場合に登録される情報 |

| 長期延滞 | 過去に1年以上の延滞をした場合に登録される情報 |

| 法的手続き | 債権者から貸金業訴訟などの法的手続きが申立てられた情報 |

| 債務整理 | 弁護士または司法書士に債務整理を依頼した情報 |

| 特定調停 | 簡易裁判所に特定調停を申立てた情報 |

| 個人再生 | 地方裁判所に個人再生を申立てた情報 |

| 自己破産 | 地方裁判所に自己破産を申立てた情報 |

| 代位弁済 | 保証会社が契約者に代わって金融機関に弁済した情報 |

上記の情報は指定信用情報機関(JICC・CIC)で異動情報、参考情報になってります。

これらの情報は問題解決後5年間は登録され続けるため、審査の段階でまだ情報が残っている場合はプロミス審査に落ちる可能性が高いと言えます(3か月以上の延滞は支払いされても延滞解消の情報が5年間登録されます)。

金融事故が登録される信用情報機関について

現在、日本で認められている信用情報機関は以下の3社です。

| 日本信用情報機構(JICC) | 主に消費者金融会社などが加盟 |

| シー・アイ・シー(CIC) | 主にクレジットカード会社などが加盟 |

| 全国銀行個人信用情報センター(KSC) | 主に銀行が加盟 |

信用情報機関は3社ありますが、貸金業法で調査が義務付けられている「指定信用情報機関」はJICCとCICの2社になります。

【指定信用情報機関とは何ですか?】

信用情報の収集と貸金業者に対する信用情報の提供を行う業務(信用情報提供等業務)を行うものとして内閣総理大臣から指定を受けた信用情報機関を指定信用情報機関といいます。指定信用情報機関には、保有する信用情報の規模や財産的基礎が一定以上であることが義務づけられ、経営管理態勢、信用情報の正確性の確保、信用情報の安全管理などの態勢を確保していることが求められています。

現在、株式会社日本信用情報機構(JICC)と株式会社シー・アイ・シー(CIC)の2社が指定を受けており、加盟する貸金業者から提供を受けた情報を管理、提供することで、消費者と貸金業者の健全な取引を支えるなど、消費者信用市場の健全な発展を支える社会インフラとして重要な役割を果たしています。

(引用元:指定信用情報機関について│日本貸金業協会)

信用情報は簡単な手続きで本人による開示が可能となっています。プロミス審査だけではなく、他のカードローン審査も通過できずに心当たりがない場合は自分自身の信用情報を確認することをおすすめします。

信用情報は加盟している金融機関からの申告で登録されています。非常に稀ですが、同姓同名の他人の異動・参考情報が間違って登録されていた例もありますので、審査に落ちる原因がわからない人は開示請求をしてみましょう。

もし間違った情報が登録されていた場合は、登録している金融機関に問い合わせることで情報を消してもらうことが可能です。

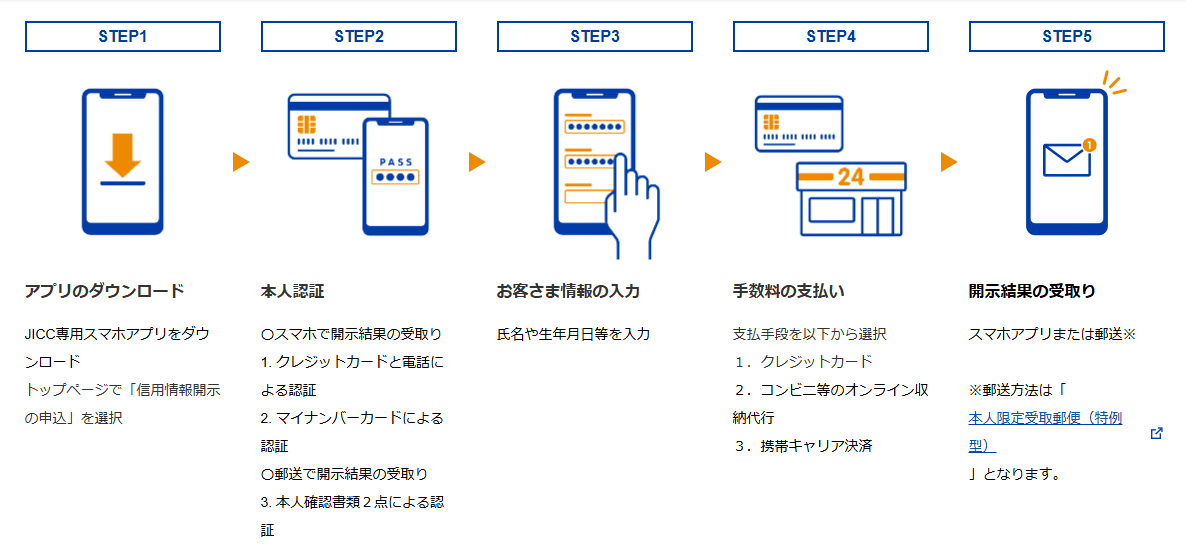

下記に日本信用情報機構(JICC)の本人による開示申込み(スマホ申込み)の流れを掲載しておきます。

プロミス審査に通るには総量規制の範囲内であること

プロミスの審査では「総量規制に該当するかどうか」が重要なポイントとなります。

たとえば以下のようなケースに該当している人は、プロミスの審査に落ちる可能性があります。

【総量規制が原因でプロミスの審査に落ちるケース】

・年収が0円である(総量規制では借入は年収の三分の一までと決められているため、年収が0円の場合は借入可能額も0円となる

・他社消費者金融やクレジットカードのキャッシングで年収の三分の一ぎりぎり、または三分の一以上を借りている

・消費者金融など貸金業者おまとめローンで、すでに年収の三分の一程度の借入れがある

ちなみに総量規制は貸金業法の規制のため「年収の3分の1」としてカウントするのは、消費者金融など貸金業者の無担保ローン、クレジットカードのキャッシングが該当します。

銀行カードローンや住宅ローン、マイカーローンなどは総量規制にカウントされません。

銀行カードローンは銀行法での規制対象となり、住宅ローンやマイカーローンは貸金業者が契約した場合でも総量規制除外貸付や総量規制例外貸付としてカウントされないことになっています。

【参考】

総量規制が適用されない場合について│日本貸金業協会

ただ総量規制にカウントされないからといって、銀行カードローンで多額の借入れがある場合などは審査に落ちる可能性も高くなります。

プロミスの審査通過は「総量規制にカウントされるかどうか?」はさておき「無理なく返済できるかどうか?」が重要なポイントになりますので、その点は覚えておきましょう。

【総量規制にカウントされない借入の一例】

・銀行カードローン

・住宅ローン、マイカーローン

・銀行のフリーローン

・奨学金の借入れ

・自治体融資

・医療費の融資

・証券担保融資

プロミスは必要書類がないと審査落ちになる

プロミスの申込には、本人確認書類や収入証明書などの書類が必要です。

必要書類を用意できなかったり、用意した書類に不備があったりすると審査落ちにつながります。

プロミスの申込に必要な書類については、以下にまとめていますので申込み時の参考にしてください。

本人確認書類

| 本人確認書類 | 備考 |

|---|---|

| 運転免許証 | 運転経歴証明書でも可 |

| マイナンバーカード* | 現在お住まいの自宅住所が記載されているもの ※通知カードは不可 |

| 在留カード/特別永住者証明書 | - |

上記書類に記載された自宅住所と現在お住いの自宅住所が異なる場合は(マイナンバーカード以外)、下記のいずれかの書類(発行日から6ヶ月以内のもの)が必要となります。

・公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

・住民票の写しまたは住民票の記載事項証明書

・国税または地方税の領収書、もしくは納税証明書

・社会保険料の領収書

収入証明書

以下の条件に該当する場合は収入証明書の提出が必要となります。

・ご希望のお借入額が50万円を超えるお客さま

・ご希望のお借入額と他社でのご利用残高の合計が100万円を超えるお客さま

・お申込時の年齢が19歳以下のお客さま

収入証明書は最新の源泉徴収票、確定申告書、税額通知書、所得(課税)証明書または、給料明細書(直近2ヶ月分)+賞与明細書(直近1年分)となります(※賞与明細書がない場合は、直近2ヶ月の給与明細書)。

上記が必要書類となりますが、初めて申込みする人で借入希望額が50万円以下であれば、原則運転免許証だけで借入が可能です(20歳以上の場合)。

プロミスの審査基準を申し込み内容から推察してみた

プロミスの審査では、上記のポイント以外にもいくつかのチェック項目がありますが審査基準や審査項目は一切公開されていません。

そこで、プロミスの申込みに必要な項目から「どんな点が審査されるのか」見ていくことにしましょう。

プロミスの審査基準が公開されない理由

プロミスをはじめ、どんなカードローンでも審査基準や審査項目は非公開になっています。

審査基準を公開してしまうと実際には基準を満たしていないのにも関わらず、虚偽の情報で申し込むケースが起こりえます。

たとえばプロミスが「勤続年数6ヶ月未満の人は審査通過できません」と公開してしまうと、ウソの勤続年数で申し込むケースも出てくるでしょう。

虚偽の情報でカードローンの申し込みをされると、プロミスとしては正しい与信調査ができません。

そのため一般的なカードローンでは基本的な利用条件以外、審査項目は公開されることはないのです。

申込みに必要な情報と審査でプロミスにチェックされるポイントを解説

プロミスの公式サイトから「申込画面」にすすむと、実際の申込に必要な入力項目が確認できます。

ここからは実際の入力項目と「その項目でどんな点が審査されるのか?」について詳しく見ていきたいと思います。

本人情報(指名・住所・連絡先)

まず、プロミスの申込み画面最初では本人情報を入力する必要があります。

主な入力項目は、以下のとおりです。

【本人情報入力項目】

・申込者本人の氏名、フリガナ

・生年月日、性別、国籍

・家族構成(扶養家族の有無)、既婚独身

・連絡先(携帯電話番号、自宅電話の有無)

・運転免許証交付の有無(運転免許証番号)

・自宅情報(郵便番号、自宅住所)

上記の情報が求められることから、プロミスでは以下の内容が審査されることが推察できます。

【予想される審査内容】

・申込み者の情報は本人確認書類と相違ないか?

・プロミスの年齢利用条件に合致しているか?

・住所不定などではなく郵送物が届けられる家(部屋)に住んでいるか?

ちなみに上記の項目のなかで「自宅の電話有無」について申告する項目がありますが、自宅に固定電話がなくても審査結果に影響がでることはありません。

昔は自宅に固定電話があったほうが若干審査に有利になるケースもあったようですが、最近は携帯電話しか持たない人も増えてきたため、自宅に電話がなくても問題はないようです。

本人情報をもとにした信用情報機関のデータ

上記の申込項目を入力していくと最終的には信用情報機関への照会がおこなわれ、本人情報をもとにした与信審査が実施されます。

過去にクレジットカードを利用したり、なんらかの融資を受けたことがある人の場合、信用情報機関には本人の氏名・生年月日・会社名・連絡先・運転免許証番号などの記録が残っています。

プロミスの申込画面で入力した項目と信用情報機関に残されたデータが合致するかどうかも、審査ではチェックされるでしょう。

【POINT】

信用情報に登録されている情報は金融機関からの申告データで登録されています。そのため、直近に新規借入があるのにもかかわらず登録されている住所や勤務先、携帯番号が違うと詐欺などの不審な申込みと見られる可能性があります。

たとえば入力した運転免許証の番号と信用情報機関に記載されている免許証番号が違ったりすると、審査に時間がかかったり最悪のケースでは審査落ちすることもあるかもしれません(不審な申込みと判断されるため)。

住居情報(持ち家か賃貸かなど)

プロミス申込み画面の「自宅情報」のところでは、住居形態も入力しなければいけません。

実際の入力画面では以下の中から選択式で入力するようになっています。

・お住まいの種類…持家、賃貸住宅(借家なども含む)、社宅、寮、官舎、公営住宅

この入力項目では、利用者の信用力が審査されている可能性があります。

| 持ち家(戸建て・分譲マンション) | 無断で転居したりするリスクが少ない。 一方で住宅ローンを抱えている人は滞納リスクがある。 |

| 賃貸住宅 | 無断で転居して連絡がつかなくなるなどのリスクがある。 家賃が高い場合は、滞納リスクもある |

| 官舎 | 公務員宿舎など安価で住める部屋が多いため、返済能力に問題がないと判断される |

| 公営住宅 | 家賃が少ないため返済能力に問題がない可能性が高い。 一方で低収入の人しか入居できない住宅もあるため、逆に返済能力に問題ありと判断される場合もある |

上記内容はあくまで推測になりますが、実際のプロミスの審査では「どこに住んでいるか?」よりも収入や他社借入れ額が重要になってきますので、それほど住居種別を気にする必要はないでしょう。

なお住居の項目で「持ち家」を選択すると、名義や住宅ローンの有無についても入力しなければいけません。

勤務先(会社)の情報

基本的な本人情報の入力が終わると、つぎに勤務先の情報を入力していきます。実はプロミスの審査では、この「勤務先情報」が非常に重要になってきます。

なぜなら、カードローンの審査では「安定した収入があること」がもっとも重要な審査項目になるからです。

とくに重要な項目ですので、以下に入力に必要な項目と審査で見られるポイントを表にしています。ぜひ申し込み時の参考にしてください。

| 入力項目 | 具体的な内容 | 審査で見られるポイント |

|---|---|---|

| 雇用形態 | 正社員や派遣社員など | ・安定した雇用形態か? ・派遣社員やアルバイトより正社員の方が審査では有利 |

| 勤務先名 | 勤務先の会社名を入力 ※派遣社員の場合は人材派遣会社など派遣元の企業名を入力 ※複数の勤務先がある場合は、勤務日数が多いほうの会社名を入力 ※個人事業主の場合は、屋号か業種を入力 | ・勤務先の会社は実在するか? ・勤務先の規模から見て安定した勤務先といえるか? |

| 勤務先詳細 | 勤務先の住所や所属部署(任意入力項目) 電話番号、社員数、最終学歴、入社年月 | ・勤務先の規模や実在確認 ・勤続年数が極端に短くないか? (新卒の場合を除き年齢が高く勤続年数が短い場合は職を転々としていると見られる場合もある |

| 税込年収 | 勤続年数が1年未満の場合は1年間の見込年収を入力 ※賞与がある場合は賞与を含む年収を入力 | ・安定した収入があるか? ・総量規制に該当しないか? ・住居費や扶養に要する費用を計算して返済に問題がない年収か? |

| 健康保険証の種類 | 社会保険証、国民健康保険証、組合・共済保険証、船員保険証、健康保険に未加入 | ・本人確認のため ・申告勤続年数との照合 ・勤務先在籍確認に使用 |

| 会社の業種や職種 | 製造業やサービス業などの情報を入力 | ・勤務先の会社判断の資料 |

勤務先情報で重要になるのは、勤続年数と年収、会社規模になります。

規模が大きい会社や公務員で勤続年数が長ければ、退職金が見込めるため返済能力の加点になります。

逆に年収が高くても会社規模が小さく、勤続年数が短ければ審査上そこまで有利にはなりません(総量規制の枠では有利になります)。

プロミス審査にかかる時間は何分?融資までに必要な時間は?

ここからはプロミスの審査通過までにかかる時間や、実際にお金を借りられるまでに必要な時間について見ていきましょう。

プロミスに申し込む時間や申込方法によっては即日融資ができず、翌日以降の借入れになる場合もあります。

急ぎの融資を希望するなら、手続きに必要な時間などを理解したうえで申し込むようにしましょう。

プロミス申込みにかかる時間は約10~15分程度

プロミスの公式サイトを見ると「最短3分で融資可能」と書かれています。しかしこの「3分」には申し込み手続きにかかる時間は含まれていません。

プロミスの場合おもに以下の3つの方法で申込が可能ですが、情報の入力や必要書類の提出などのため申し込み手続きには最低でも約10分~15分程度はかかります。

プロミス審査の申込み方法

・自動契約機へ来店しての申込み

・WEBサイトからの申込み

・アプリローンでの申込み

プロミスのアプリから申し込む場合は、スマートフォンで書類を撮影してアップロードする必要があります。

写真撮影に慣れていないと時間がかかったり、撮影した書類の文字が不鮮明で不備になったりしますので余裕をもって申し込むようにしましょう。

急ぎの人で、もし近くに自動契約機があれば自動契約機からの申込みがおすすめです。

WEBからは申込み順によって審査が行われますが、自動契約機の場合は優先的に審査が始まり、審査通過後は併設のATMから即借入ができます。

プロミス審査にかかる時間は最短3分

申込画面の入力が終わったら審査が実施され、最短3分で審査回答が出ます。ただし「3分」はあくまでも最短での審査回答時間です。

利用者によっては審査に時間がかかるケースもあります。急ぎの融資を希望する場合は、平日の早めに申し込むようにしましょう。

なお、プロミスの審査対応時間は以下のとおりです。下記の時間以外(夜中や早朝など)に申し込んだ場合、翌日以降の審査回答になる点にも注意が必要です。

【プロミスの審査対応時間】

・平日 9:00~21:00

・土日祝 9:00~21:00

なおプロミス審査では信用情報機関のデータが利用されますが、信用情報機関のデータ収集はコンピューターが実施しています。

プロミスの申し込み画面の入力が終わると、信用情報機関のデータを照会する仕組みになっていますので非常にスピーディーに審査結果が出ます。

コンピューターが取り出した情報をもとに人間の目で本人確認書類などと照合し、審査で問題なければ無事審査通過となります。

プロミス振込キャッシングをする場合の所要時間

プロミスで審査通過したあと、振込キャッシング(インターネット振込)を利用する場合は振込可能時間に注意が必要です。

銀行口座別の振込可能時間は、以下の公式サイトで確認できます。

たとえば、三井住友銀行のようなメガバンクの口座に振り込んでもらう場合と、信用金庫など小さな金融機関に振り込んでもらう場合とでは振込対応時間が異なります。

これは、銀行間の取引システム「モアタイムシステム」に対応しているかどうかの違いです。

モアタイムシステムに対応しているメガバンクなどは24時間365日即時振込に対応可能ですが、モアタイムシステム非対応の金融機関は夜間の振込手続きは翌営業日になることがあります。

また、プロミスのインターネット振込は毎週のメンテナンスがあり以下の時間帯に受付を行った場合、振込予約となります(※毎週月曜0:00~7:00は受付を停止します)。

| 曜日 | 受付時間 | 振込実施時間 |

|---|---|---|

| 毎週土曜日 | 23:30~24:00 | 翌日8:45~9:30頃 |

| 毎週日曜 | 0:00~4:00 18:50~24:00 | 当日8:45~9:30頃 |

| 毎週月曜 | 7:00~8:00 | 当日8:45~9:30頃 |

アプリローンなら夜間や土日でも即日融資が可能

プロミスのアプリローンなら、カードがなくてもコンビニのスマホATM取引で借入れが可能です。

夜の21時までにプロミスの契約が完了したら、プロミスのアプリを入れたスマートフォンをコンビニATMに持ち込んで夜間や早朝・土日でもお金を借りることができます。

ただしプロミスのアプリでスマホATM取引できるのが、セブン銀行ATMかローソン銀行ATMのみです。

ファミリーマートなどのATMは利用できませんので、その点は覚えておきましょう。

【スマホATMご利用にあたっての留意事項】

・スマホATMをご利用いただくには、携帯電話番号のご登録と携帯電話番号へのSMS送信による端末認証のお手続が必要となります。

・セブン銀行ATM・ローソン銀行ATM休止時間、および当社のシステムメンテナンス時間帯はご利用いただけません。

(定期メンテナンスは毎週月曜日0:00~7:00です。また、元日は終日サービスを停止します。)

・セブン銀行ATM・ローソン銀行ATMは、設置店舗の営業時間などにより、利用時間が異なります。

・スマホATMのご利用はお取引額に応じ、提携ATM利用手数料(1万円以下:110円、1万円超:220円)をご負担いただいております。

・ローソン銀行ATMには、一部スマホATMをご利用いただけないATMがございます。

・ご利用可能なローソン銀行ATMの詳細情報はローソン銀行のWebサイトにてご確認ください。

自動契約機でカードを受け取るなら20時までに来店すること

自動契約機で手続きする場合も、取り扱い可能時間に注意が必要です。自動契約機の営業時間は9:00~21:00です。

設置場所によっては自動契約機に先客が居て待たされる可能性もありますので、できれば時間に余裕をもって出向くようにしましょう。

審査が完了したらその場でキャッシング用のカードが発行され、併設されているプロミスのATMやコンビニATMでキャッシングが可能になります。

夜の21時にすべての手続きが完了する必要がありますので、申込に必要な時間や審査対応時間を考えると遅くとも20時までには入室することが大切です。

プロミスの審査通過率をアップさせる7つのコツ

プロミスの利用条件から外れていたり、信用情報機関のデータにキズがあると審査通過はできません。

ただ、以下で紹介するいくつかのポイントをおさえておけば審査通過率をアップさせることは可能です。

どれもカードローン申込に必要な基本的なことばかりですので、手続きの前にはぜひ覚えておくようにしてください。

【プロミス審査通過率をアップさせるコツ】

1.申込情報は正確に入力する

2.申込後は電話対応ができるようにしておく

3.必要書類を不備なくそろえる

4.他社カードローンの残債はできるだけ返済しておく

5.信用情報機関のデータを事前に確認しておく

6.勤続年数は最低6ヶ月以上で申し込む

7.他社カードローンの同時申し込みはできるだけ控える

1.申込情報は正確に入力する

上段でも触れたように、プロミスの申込画面ではたくさんの情報を入力しなければいけません。

申込情報を誤って入力したり、故意に虚偽の情報を入力したりすると審査に時間がかかったり最悪審査落ちとなってしまいます。

たとえば、以下の情報はとくに正確な入力が必要です。

【特に気を付けたい申込み情報】

・本人情報(住所や電話番号が間違っていないか?本人確認書類と同じ内容か?)

・勤務先情報(会社名、住所、連絡先は合っているか?)

そのほかの情報については、信用情報機関のデータを見ればプロミス側も判断がつきます。

しかし上記のような本人情報や勤務先情報は、申込者本人しかわからない部分も多いため細心の注意をはらって入力するようにしましょう。

電話番号が間違っていると、本人への在籍確認ができなくなります。プロミスとしては、誤った情報が「単なるケアレスミスなのか?」「虚偽申告なのか?」見分けがつきません。

よからぬ疑いをかけられないためにも、注意して入力することが大切です。

審査中、電話連絡がつくように準備しておく

申込み内容によっては、手続き完了後に携帯に電話がかかってくる可能性があります。

プロミス審査は迅速のため、もし電話がかかってくるなら申込み当日か翌日でしょう。

内容は以下のような用件が考えられますが、電話に出られないとなると審査に時間がかかってしまいます。

「最終的に電話がつながらなかった」となれば、最悪審査に落ちてしまうことも考えられますので、申込後は登録した電話にすぐに出られるように準備しておきましょう。

【電話内容の一例】

・申し込み内容の確認

・申し込み意志の確認

・書類不備や申し込み内容の不備があった際の確認

・職場への在籍確認の同意

ちなみにプロミスでは原則、勤務先への電話による在籍確認は行っておりません。

審査上で万が一会社へ電話による在籍確認が必要な場合は、必ず申し込み者の同意を得てから行うことになっています。

最新の必要書類を事前に準備する

さきほど紹介した必要書類にも注意が必要です。本人確認書類や収入証明書は最新のものを用意するようにしましょう。

特に転居後にプロミスに申し込む場合は、運転免許証の住所変更をしてから申し込みした方が良いです。

序盤に説明しましたが、申込住所と運転免許証に記載された住所が違う場合、住民票など別の証明書類が必要になります。

収入証明書についても、必要なのは「最新年度の書類」つまり昨年度の収入証明書です。

たとえば、プロミスに申し込むのが2025年中であれば、2024年の源泉徴収票や確定申告書の控えが必要です。

給与明細書などを提出する場合も最新の書類を用意し、会社名や本人氏名が記載されていることを確認してから提出するようにしましょう。

他のカードローンやクレジットカードのキャッシングは延滞しないこと

他社借入が多すぎると「返済能力に乏しい」と判断されてしまい、審査落ちの原因にもなります。

前述のとおり銀行カードローンなどは総量規制の対象外ですが、できるだけ返済しておくことをおすすめします。

「いますぐ返済できるならプロミスには申し込んでいない…。」といった思いもあるでしょう。

返済できる現金がなくても、親や兄弟などに一時的に頼んでお金を貸してもらい、いったん他社借入を返済する方法があります。

プロミスの審査に通過できさえすれば、プロミスで借りるか元々借りていた他社融資で追加借入をして親や兄弟に返済することが可能です。

信用情報機関の金融事故歴を確認する「本人開示」

信用情報機関のデータを事前に確認しておけば、自分の信用情報がどう登録されているのか確認ができます。

下記に「本人開示」に関するページをご紹介しています。

信用情報の本人開示には1,000円の手数料がかかりますが、事前に情報を閲覧することで無駄な審査落ちは防げます。

ただし、さきほども述べたとおり数回程度の延滞くらいなら、少額でプロミスの審査に通るケースもあります。

「申し込んでみないとわからない」部分もありますので、参考程度にしておくといいでしょう。

・開示を申し込む│日本信用情報機構(JICC)

・インターネットで開示する│指定信用情報機関のCIC

・本人開示の手続き│全国銀行個人信用情報センター

勤続年数は最低6ヶ月以上で申し込みした方がいい

プロミスの審査通過に必要な勤続年数は公開されていません。

パートやアルバイトをしている人でも勤続年数1ヶ月で審査通過できた人もいれば、3年勤務していても審査に落ちる人もいます。

一般的には「最低6ヶ月以上の勤続年数」があった方が審査に有利と言われています。一方、勤続年数が短くても少額の利用限度額で融資がおりる場合もあります。

勤続年数が短くても、そのほかの信用情報に問題がなければ無事審査通過できますので、まずは申し込んでみるのも一つの方法です。

プロミス以外のカードローン申し込みは控える

審査に通りたい一心で、プロミスの申込と同時に多数の他社カードローンに申し込むのは控えましょう。

なぜなら多数のカードローンに申し込んでしまうと、信用情報期間のデータに申し込み履歴が残ってしまうためです。

カードローンに申し込むと消費者金融や銀行は信用情報機関のデータを照会しますが、その照会履歴は6ヶ月間データとして残ります。

また、過去の照会履歴は信用情報機関に加盟している貸金業者や銀行は閲覧できるようになっています。

もし多数の照会履歴だけが残り、一方でローンの契約履歴がないと「お金に困って審査に落ち続けている人」と見られてしまいます。

プロミスの審査に通りたいなら、同時に申し込むのは2社程度にしておくのが無難です。または、他社に申し込んだ日から6ヶ月後にプロミスに申し込むようにしましょう。

プロミス審査でよくある質問

最後にプロミスの申し込みの際に不安になる内容など「よくある質問」についてもいくつかご紹介します。

どれもプロミスの申し込みの前にはおさえておきたい内容ばかりですので、事前に確認しておくことをおすすめします。

Q:審査に落ちた理由は教えてもらえますか?

A:どのカードローンでも同じですが、プロミスの審査に落ちても審査落ちの理由は教えてはくれません。なぜなら、審査に落ちた理由を公開してしまうと次回虚偽の申告で申し込まれる可能性があるためです。

たとえば「あなたは年収が低いために審査に落ちました」とプロミスが教えたとすると、虚偽の年収で申し込んだり、収入証明書を偽造するケースもあるかもしれません。

Q:以前にプロミスの審査に落ちました。再申込しても審査通過は無理ですか?

A:前回申し込んでから6ヶ月以上経過しているなら、審査通過できる可能性はあります。ただし、前回審査落ちしたということは「返済能力が乏しい」または「多重債務」と判断された可能性が高いといえます。

どうしてもプロミスを利用したいなら「前回申し込み時から他社借入を返済しておく」「収入を増やす」など事前の対策は講じておきましょう。

Q:プロミスの審査時間が長く連絡がきません。どうしたらいいですか?

A:審査状況は、プロミスのコールセンターで確認できます。プロミスの審査が長引く原因としては、「申し込み内容が間違っている」「書類の内容に不備がある」などの事情が考えられます。

プロミスの審査は、ほとんどコンピューターが自動で実施しています。したがって、コンピューターがおこなう審査は数分程度で完了します。

時間がかかっているとしたら、「人の目による審査」が考えられますので、詳しいことはコールセンターに相談するようにしましょう。

Q:他社で総量規制のギリギリまで借りていますが5万円だけ借りられますか?

A:総量規制では「借入れは年収の三分の一まで」と決められています。ただ、これは「年収の三分の一ギリギリまで借りられる」という意味ではありません。

たとえば年収300万円の人が他社貸金業者から95万円の借入れがある場合、年収の三分の一までは残り5万円ありますが、プロミスの審査に落ちる可能性もあります。

「プロミスでいくら借りられるか?」については、総量規制はもちろん、返済能力を総合的に審査した結果で決められることです。

実際に手続きしないとわからない部分ですので、どうしても借りたいならプロミスに申し込んでみるしかありません。

プロミス審査のまとめ

プロミスは、利用者の立場にたった申し込み方法や審査方法を用意してくれています。

ただ、申し込み方法が便利なだけで決して審査が甘いわけではありません。

今回ご紹介したとおり、プロミスの審査では以下のポイントをおさえ申し込むことが大切です。

プロミス審査のポイント

・プロミスの審査では収入の安定度や返済能力が重要

・信用情報機関のデータにネガティブな情報が残っていると審査落ちの可能性大

・審査通過率を上げたいなら利用条件を確認してから申し込む

・総量規制に該当しないように他社借入はできるだけ返済してから申し込む

・必要書類を不備なく用意する

※本記事は当サイト(運営会社:株式会社フィナンシャル・エージェンシー)と提携する金融機関のPR情報を含んでおります。

※当サイトでは、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社、銀行カードローンから委託を受け広告収益を得て運営しております。

※当サイトはローンの情報提供を目的としており、ローン商品提供事業者との契約媒介やローン契約を斡旋をするものではありません。

※当サイトに掲載されているカードローン等のローン商品に関するご質問、お問い合わせにはお答えすることができません。各金融機関へ直接お問い合わせ頂きますようお願いいたします。

※当サイトに掲載している情報は、可能な限り正確な情報となるよう努めておりますが、内容の正確性や安全性を保証するものではありません。

※ローン商品のお申し込みは、必ずご自身で各金融機関ホームページで内容をご確認のうえ、判断頂けますようお願いします。

※当サイトで紹介されている意見はあくまで個人的なものであり、企業等の意見を代表するものや、情報の内容を保証するものではありません。