カードローンの中には「最短3分で借入可能」や「金利が低い」など、好条件な商品が数多く揃っています。

今すぐお金を借りる必要がある方、低金利で借りたいという方のために、カードローン50種類から特に人気があるおすすめの30種類をピックアップしました。

本記事では、独自アンケートで実際にカードローンを利用した人の口コミを集めた結果と、編集部が独自に調査分析した結果を元にランキングにして紹介しています。

たくさんのカードローンの中から自分に最適な1枚を選ぶ方法、家族や会社等どなたにも確認が入ることなく利用する方法、カードローンの審査に通るコツなど、今日からのカードローンに役立つおすすめ情報をご紹介していきます。

- 審査対応・融資までのスピードが速い

- 初回利用なら無利息期間がある

- WEB完結で申込から契約まで簡単

大手消費者金融のなかでも最短3分融資※可能で、初回利用の翌日から30日間無利息期間があり、WEB完結で郵送物もなく利用できて便利なのがプロミスです。

※お申込み時間や審査によりご希望に添えない場合がございます。

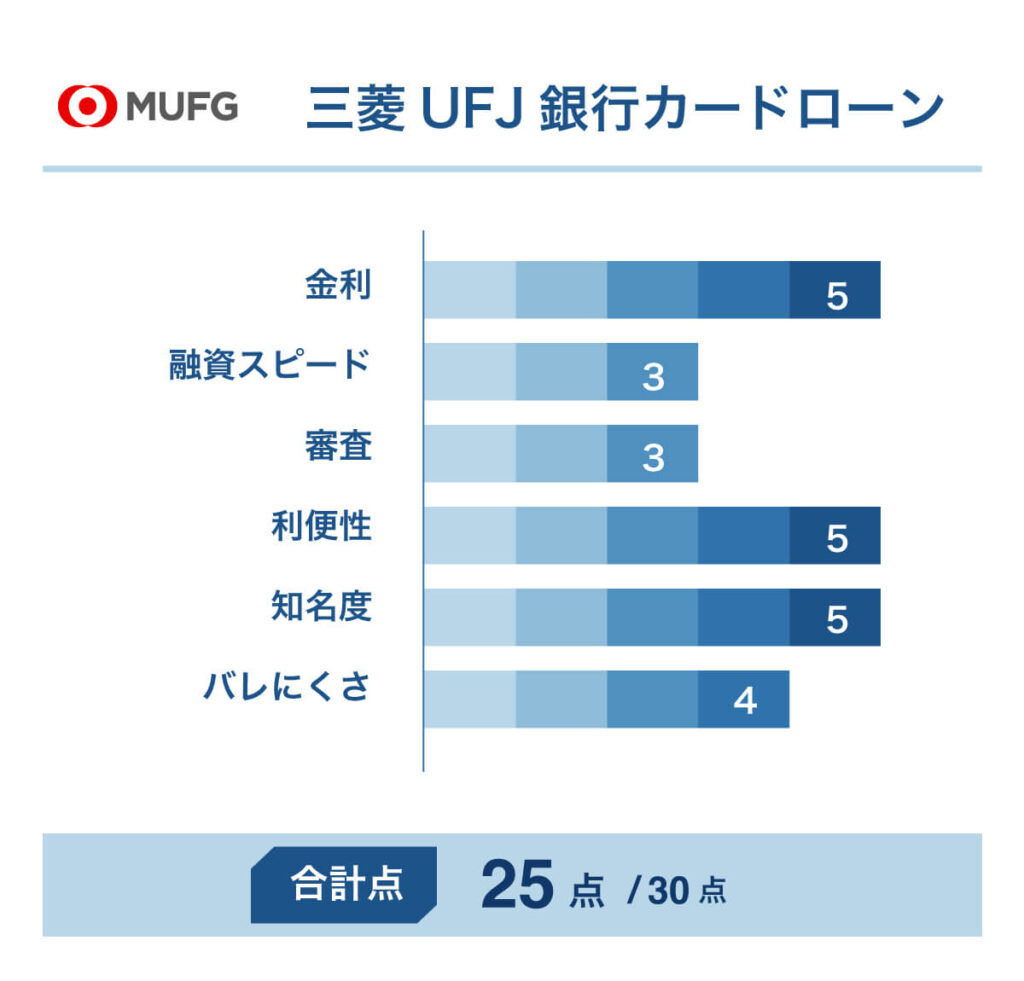

銀行なかでも三菱UFJ銀行のカードローン「バンクイック」なら、上限金利が14.6%に設定されています。

三菱UFJ銀行の口座がなくても24時間いつでもWEBから申込可能です。ATMに行かなくても、指定した銀行口座へ振込融資もできます。

利便性の良さも兼ね備えた銀行カードローンです。

カードローンランキング

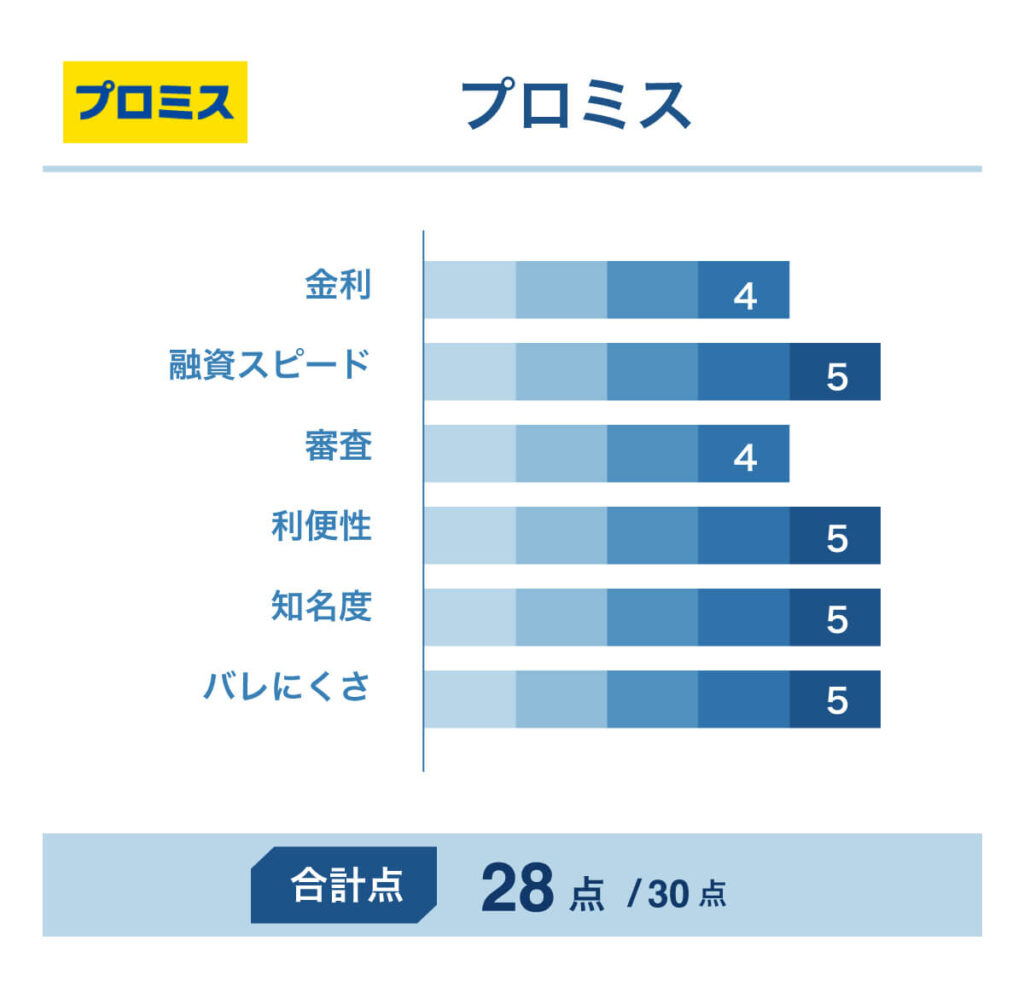

- 1位 プロミス

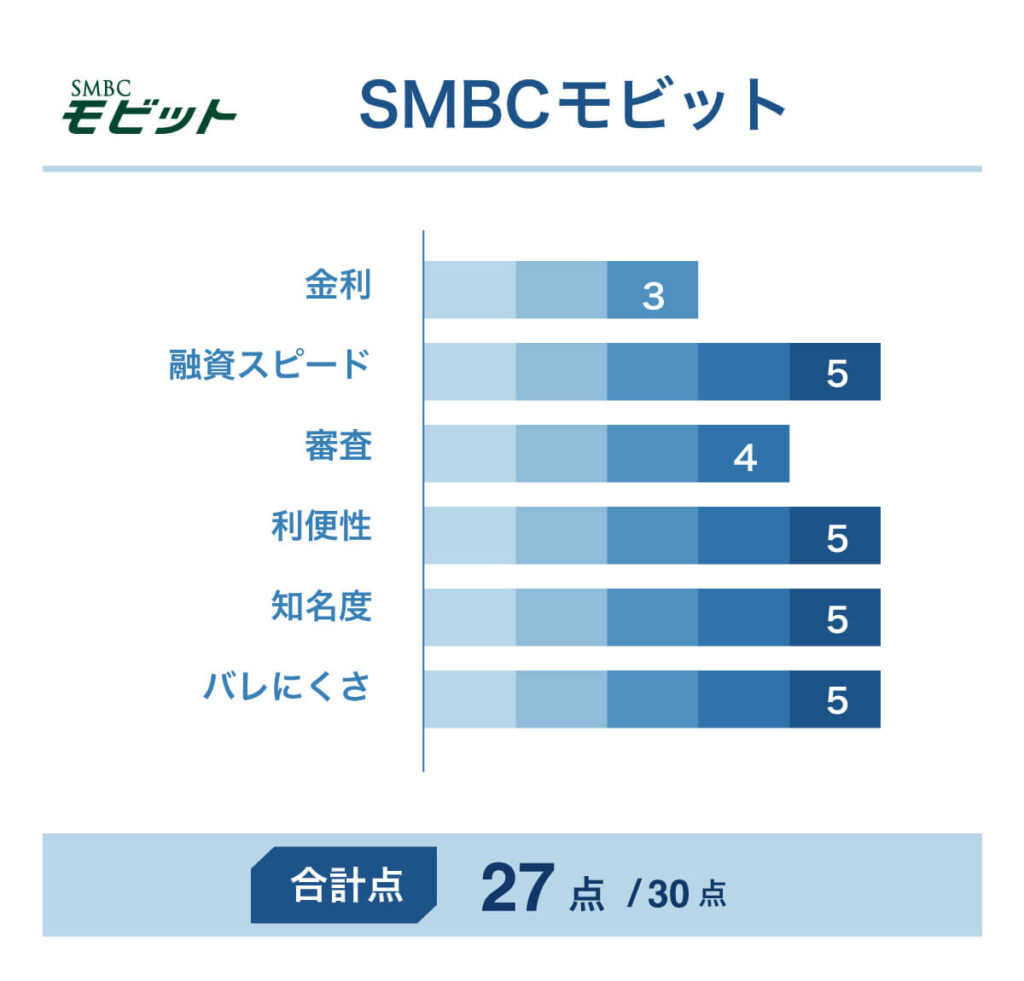

- 2位 SMBCモビット

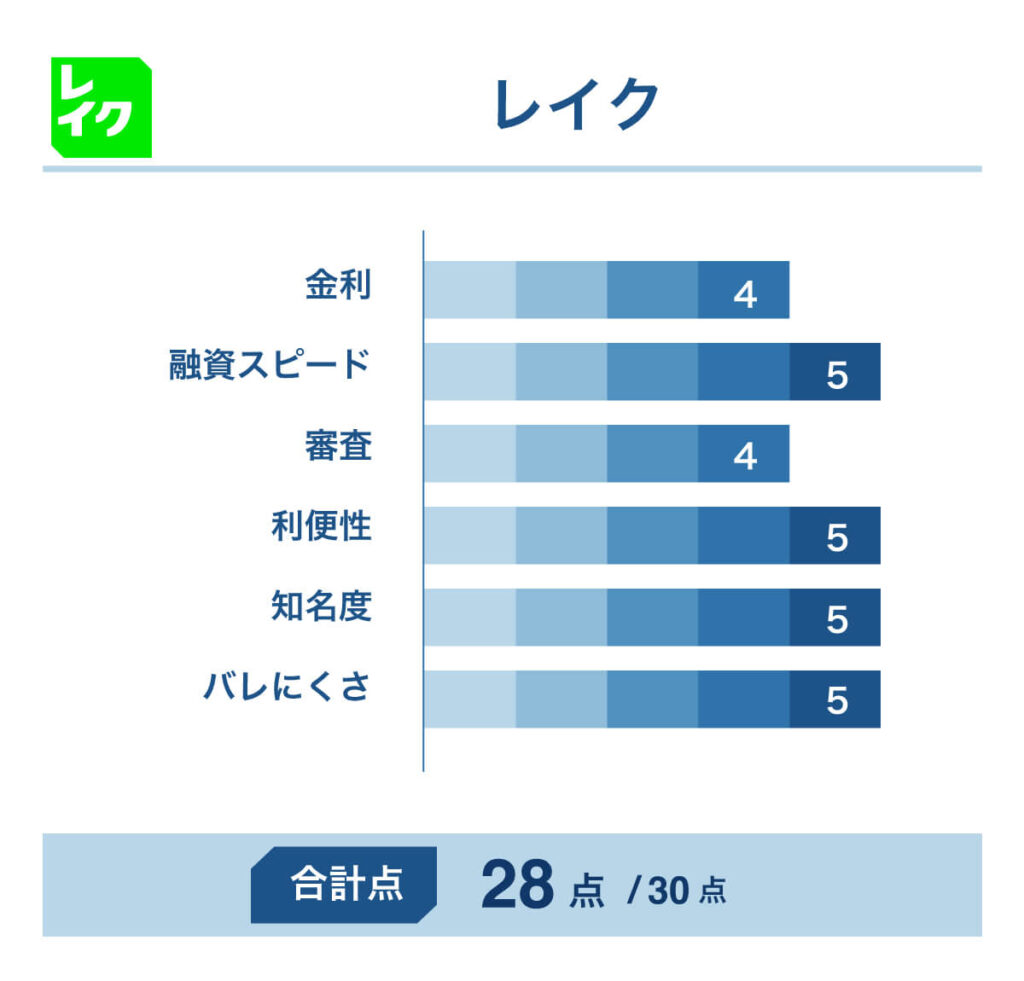

- 3位 レイク

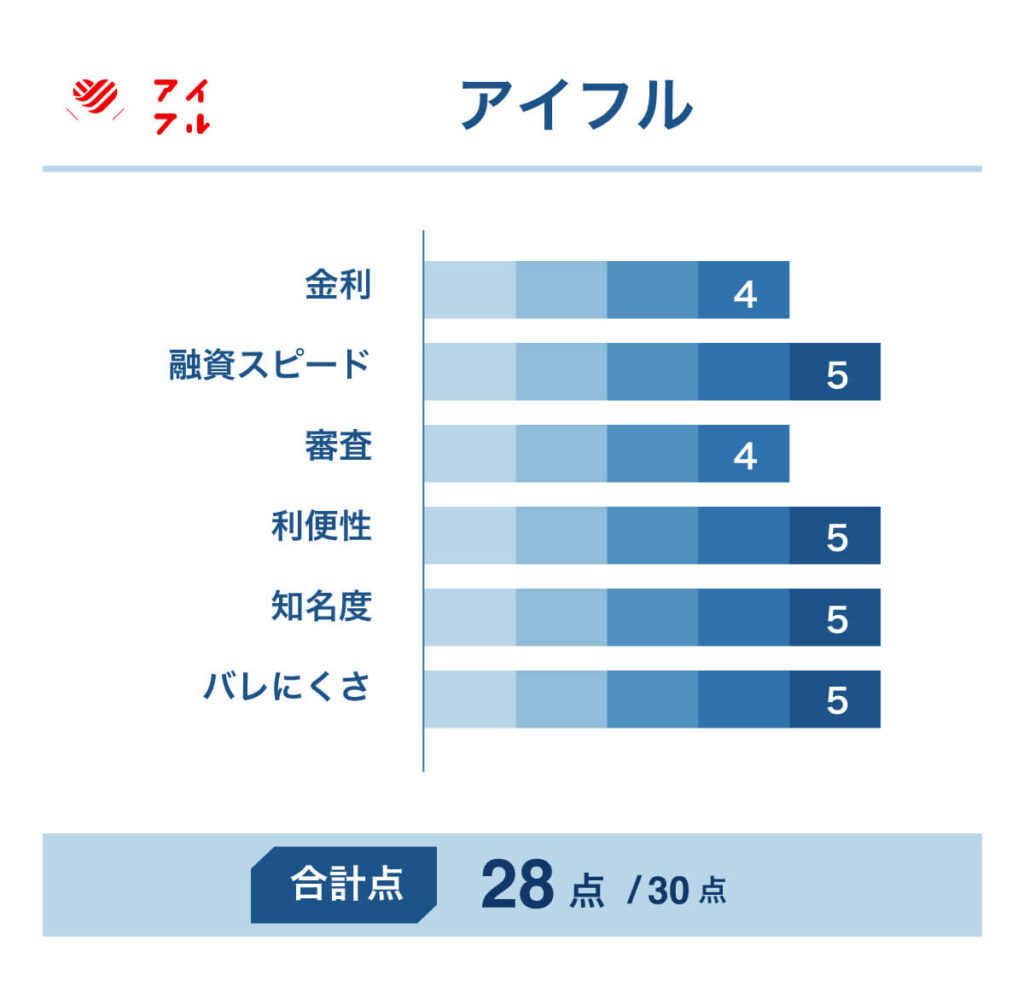

- 4位 アイフル

- 5位 アコム

- 6位 三菱UFJ銀行カードローン「バンクイック」

- 7位 三井住友銀行カードローン

- 8位 楽天銀行スーパーローン

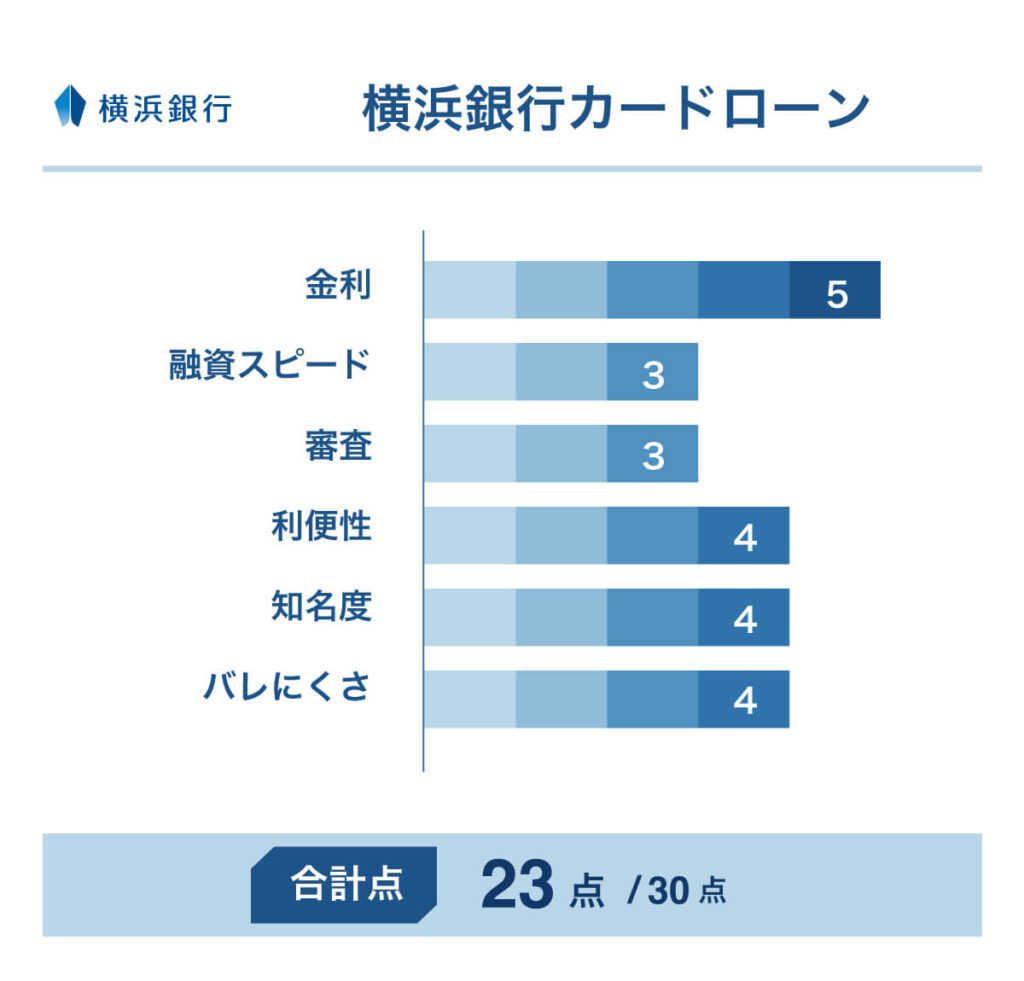

- 9位 横浜銀行カードローン

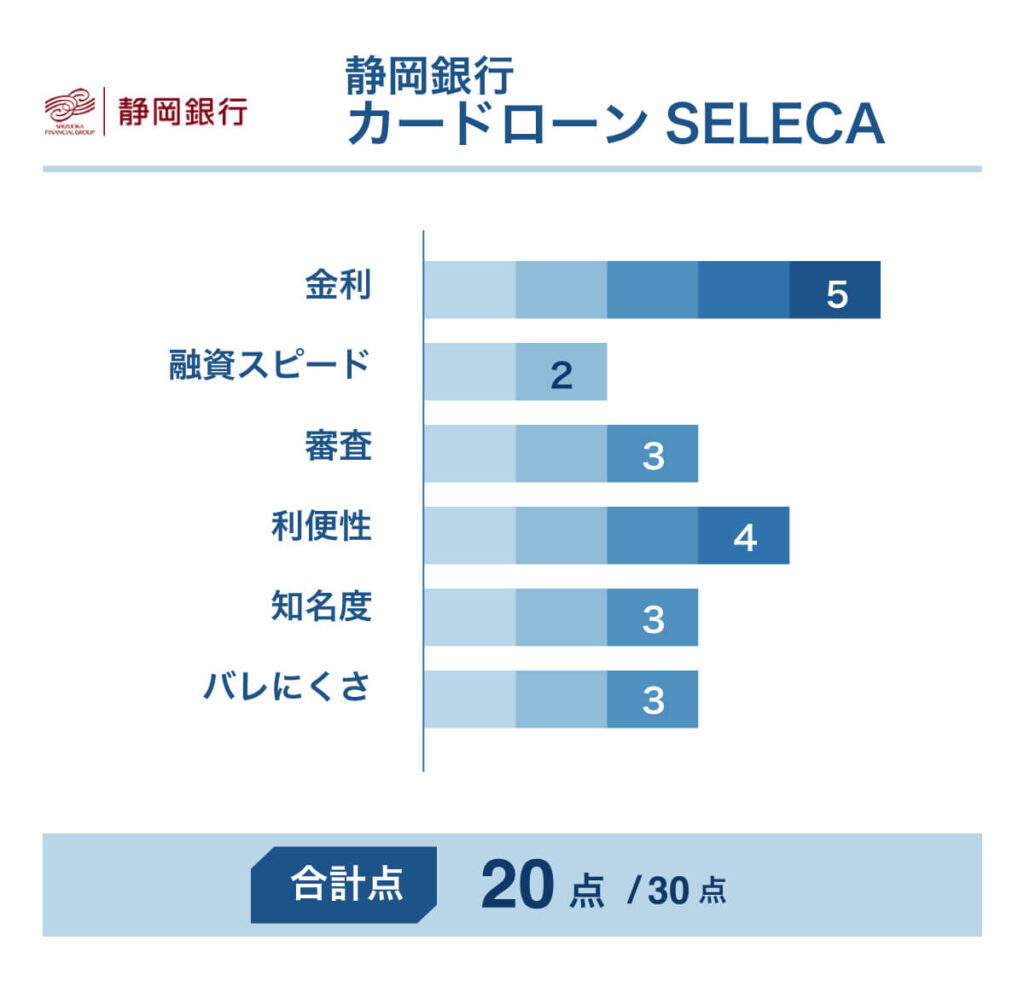

- 10位 静岡銀行カードローンSELECA

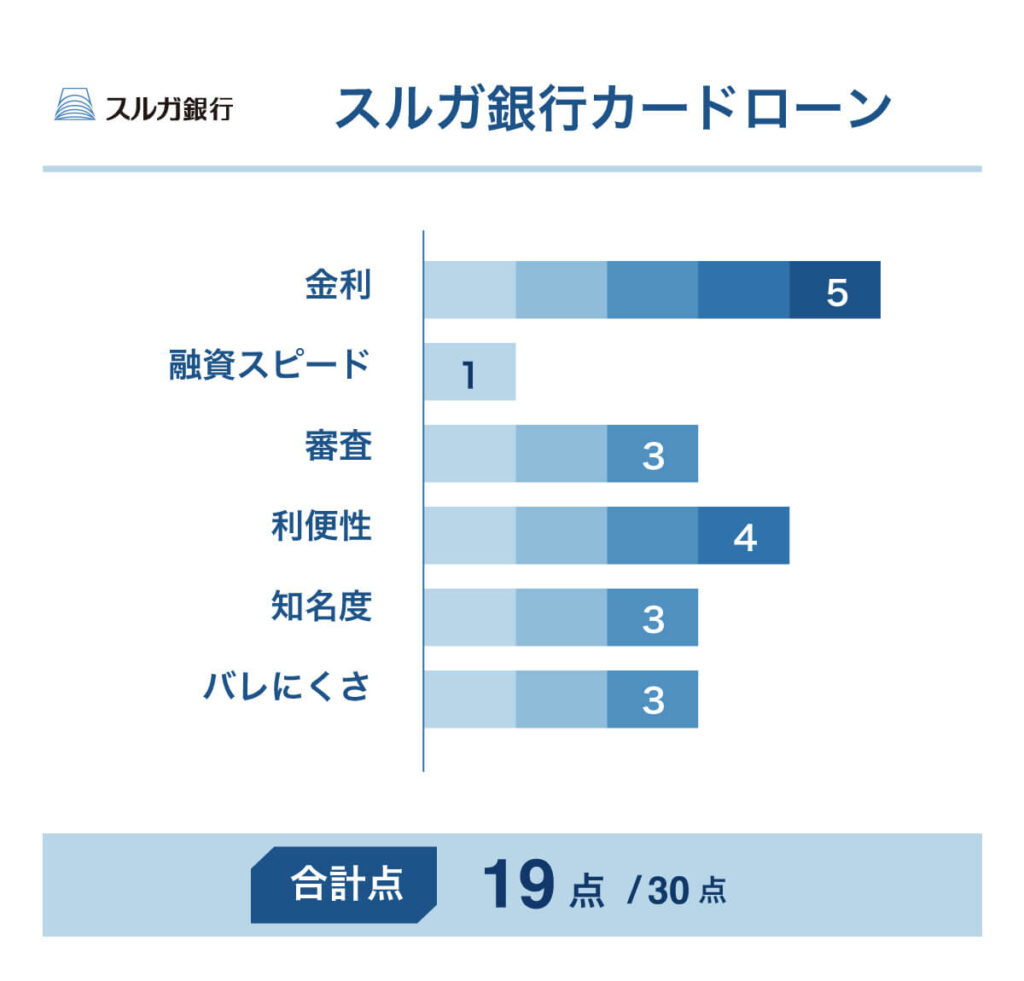

- 11位 スルガ銀行カードローン

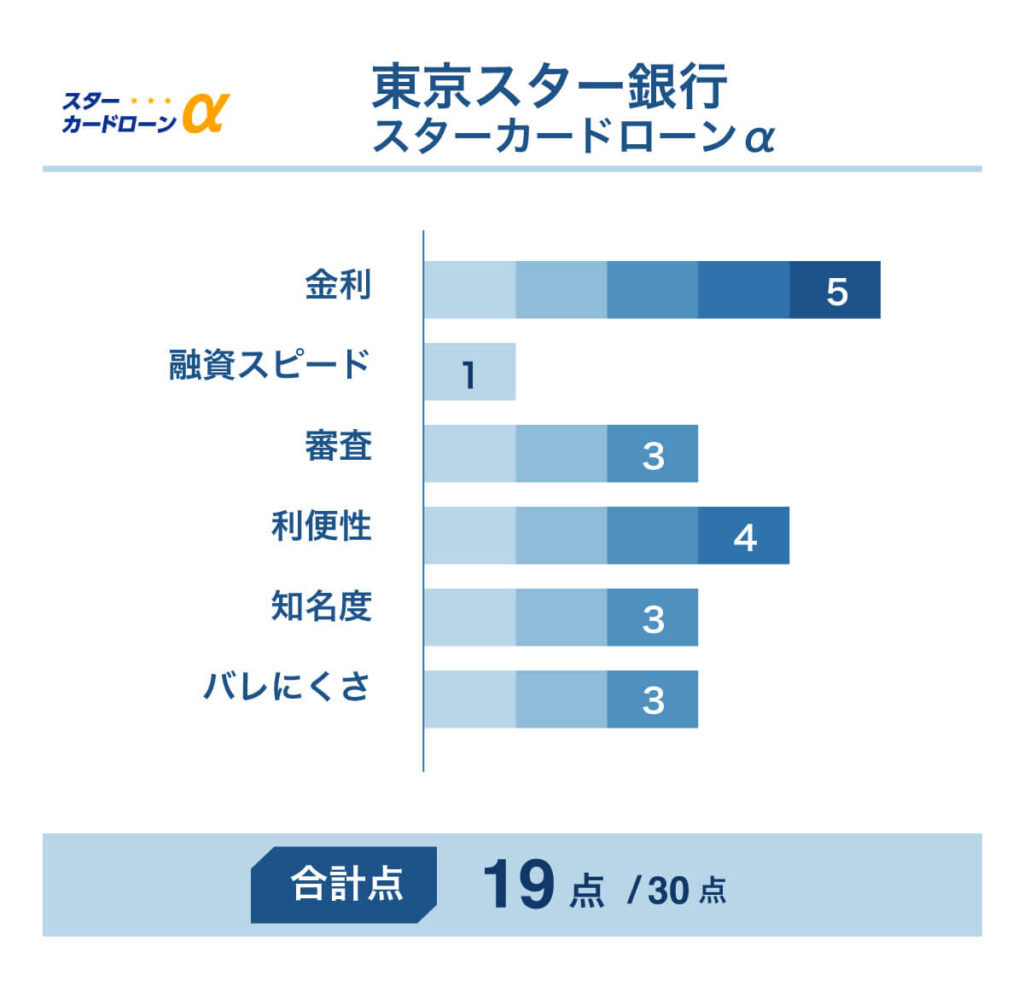

- 12位 東京スター銀行 スターカードローンα

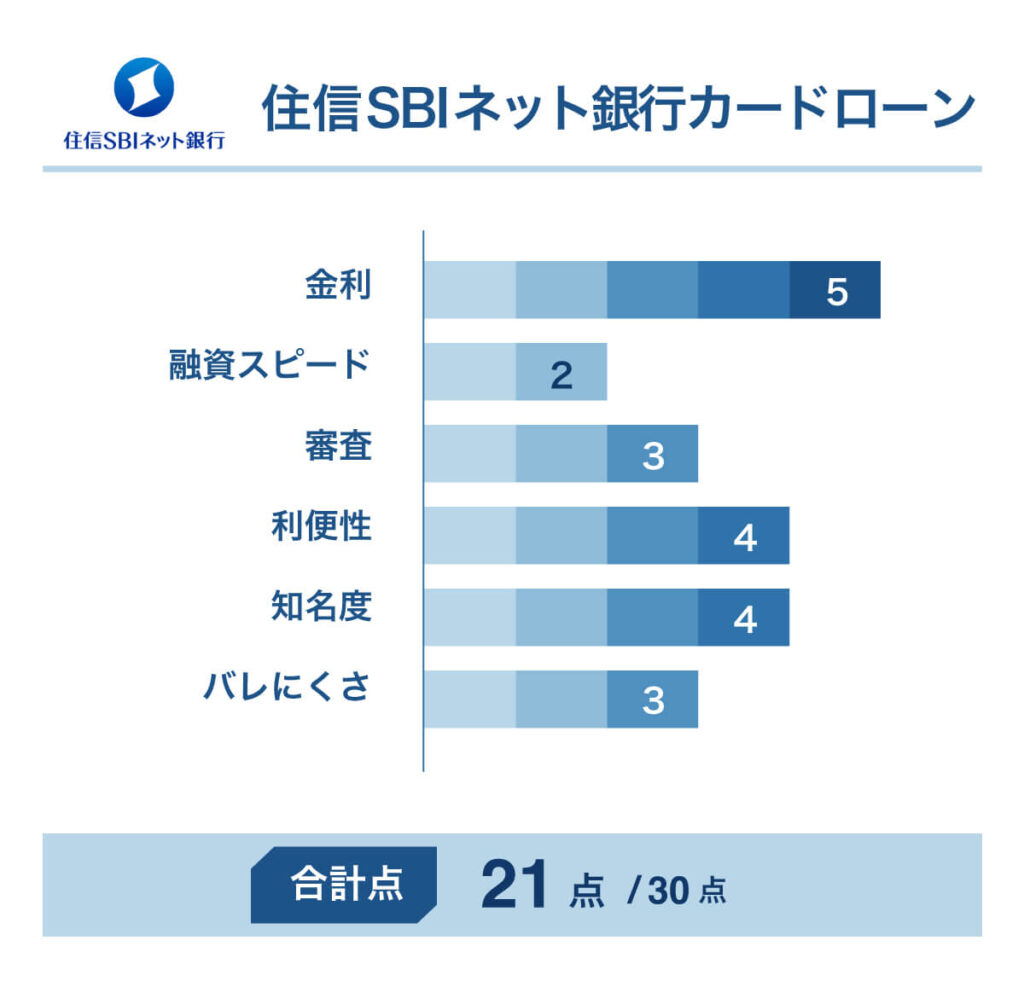

- 13位 住信SBIネット銀行カードローン

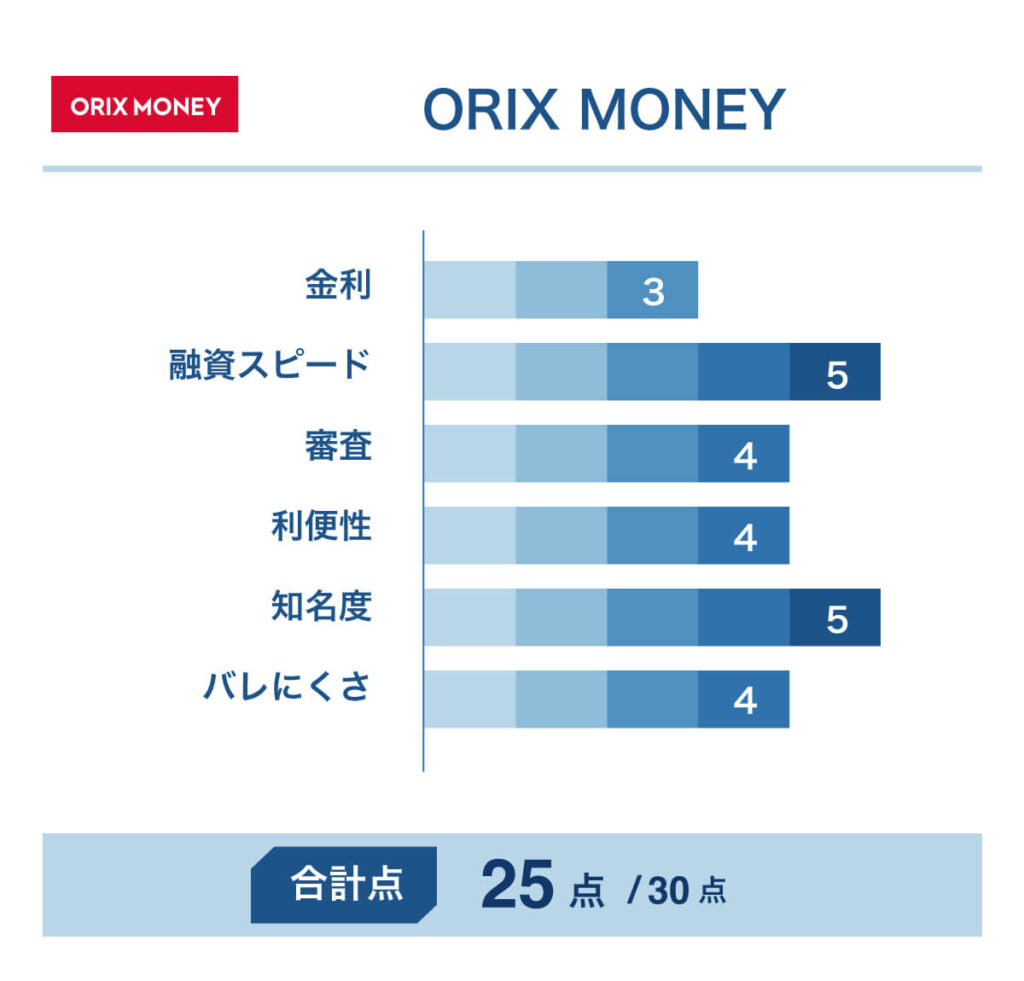

- 14位 ORIX MONEY(オリックスマネー)PERSONALローン

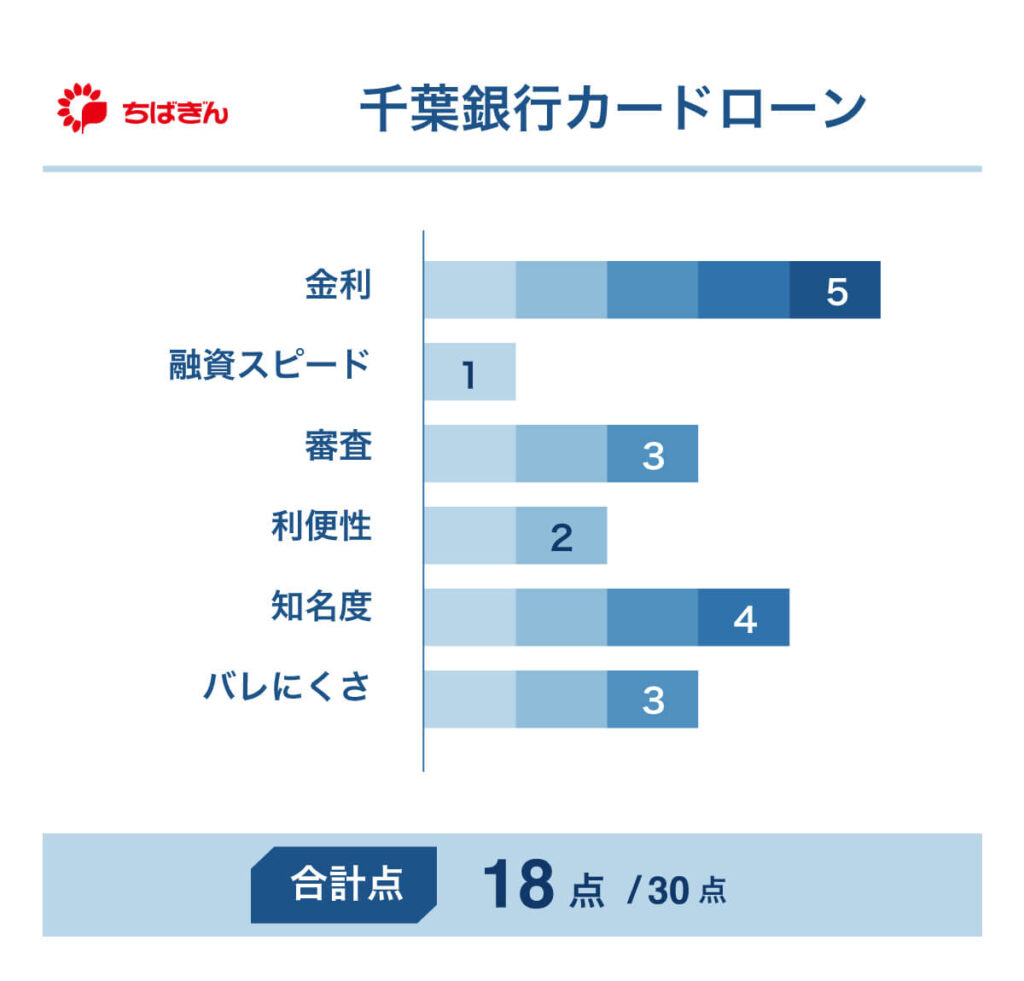

- 15位 千葉銀行カードローン

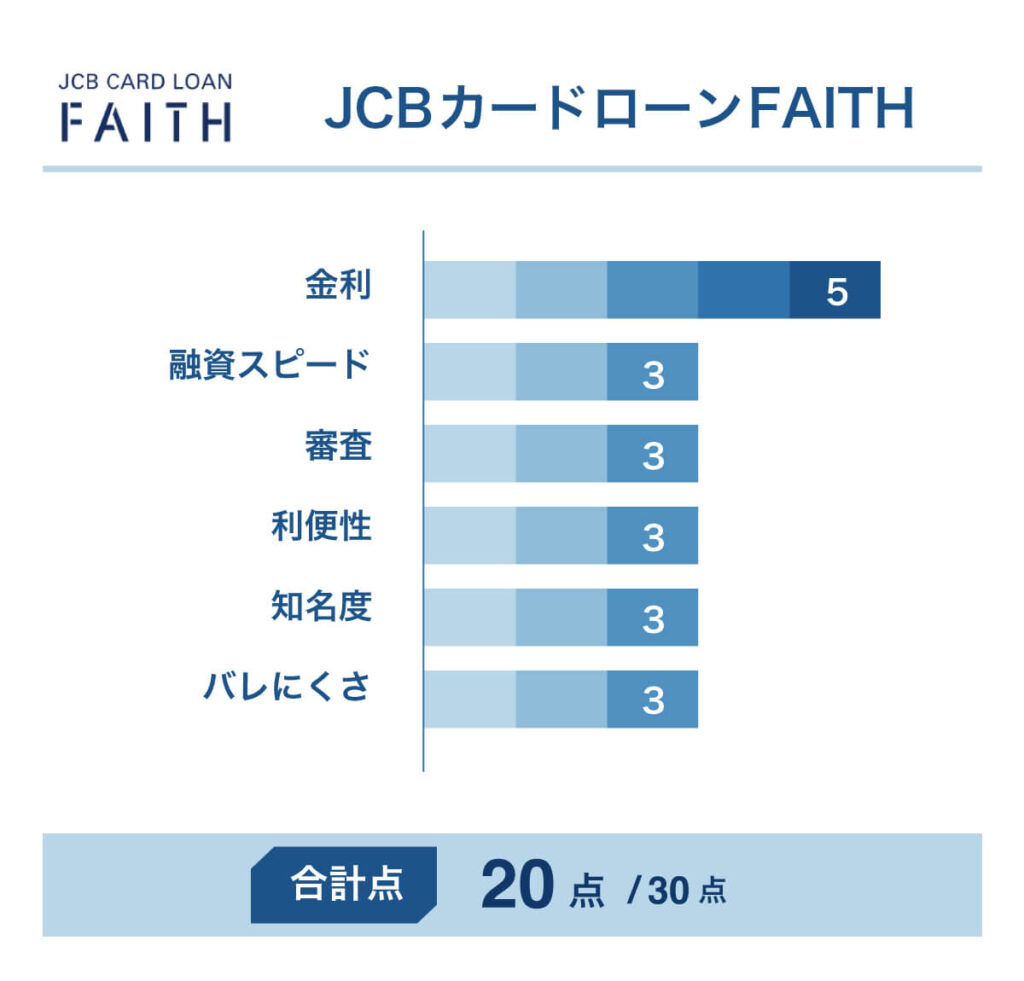

- 16位 JCB カードローン FAITH

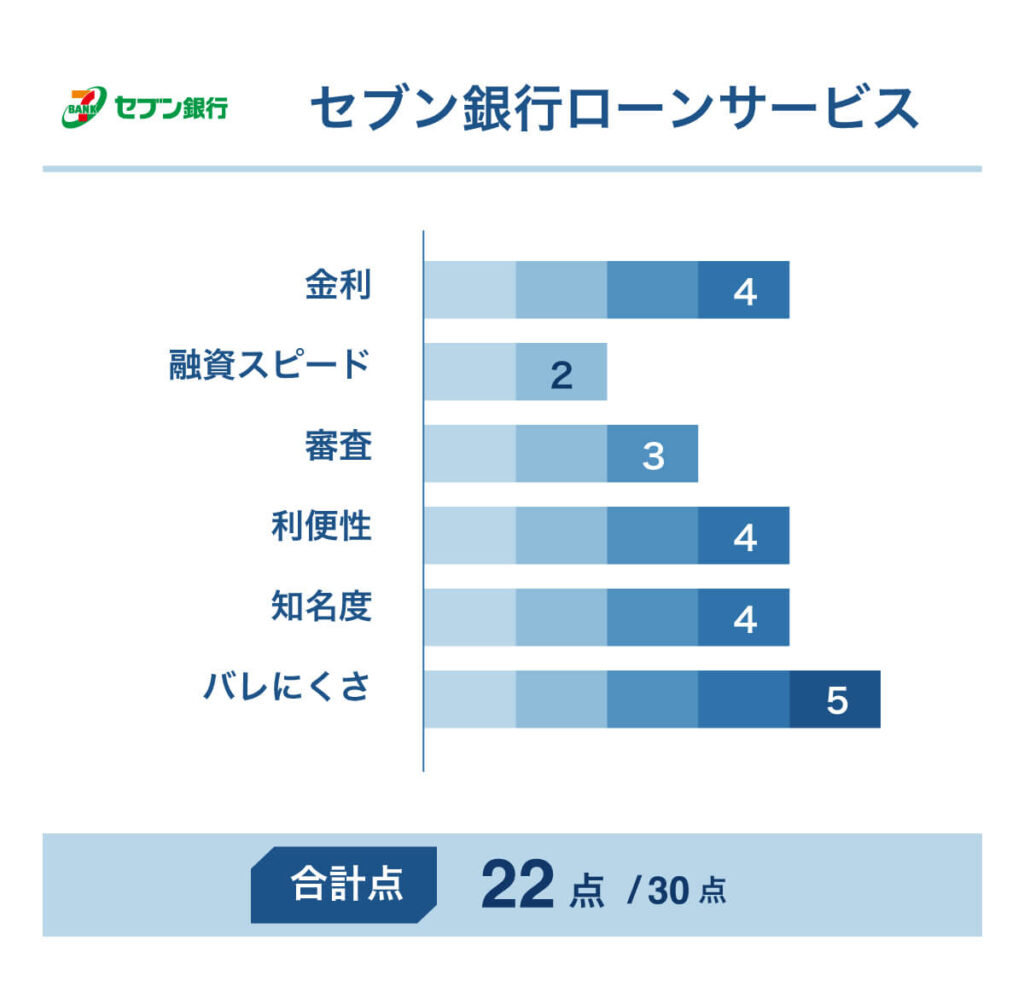

- 17位 セブン銀行ローンサービス

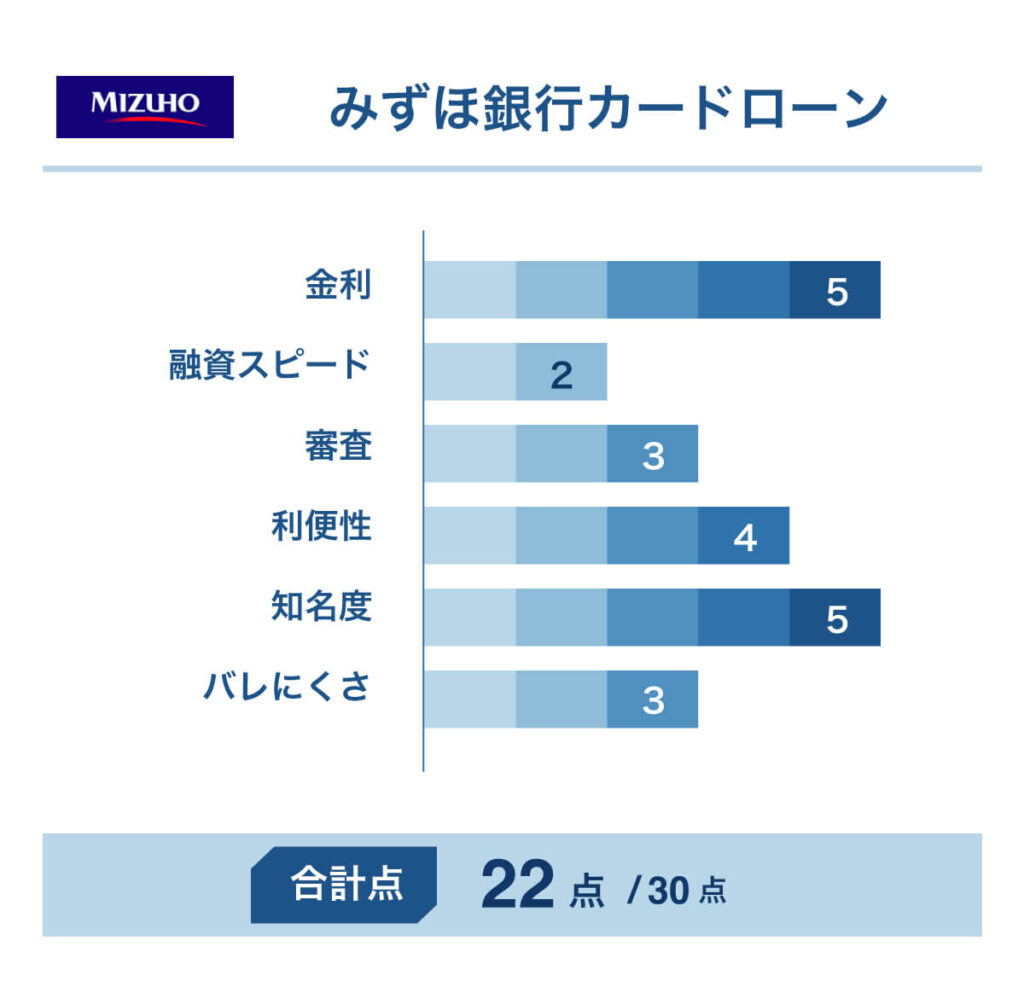

- 18位 みずほ銀行カードローン

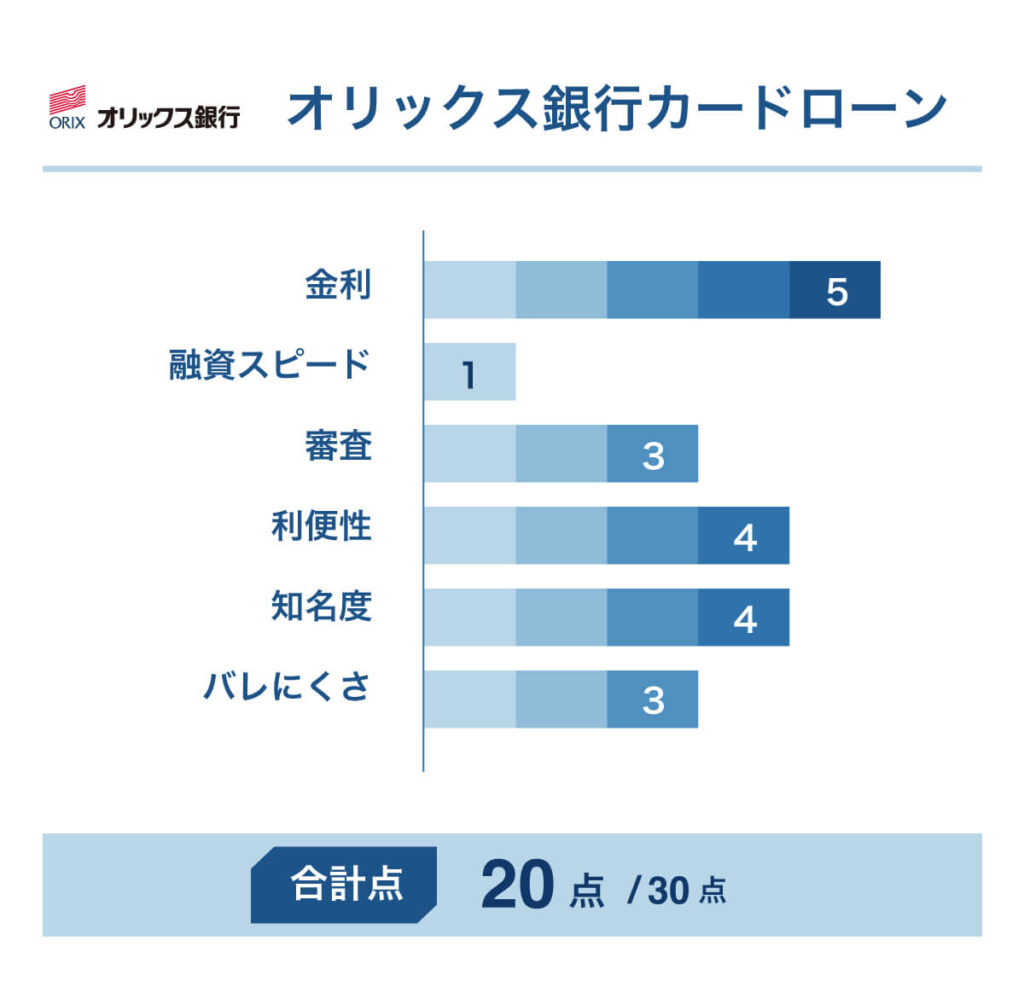

- 19位 オリックス銀行カードローン

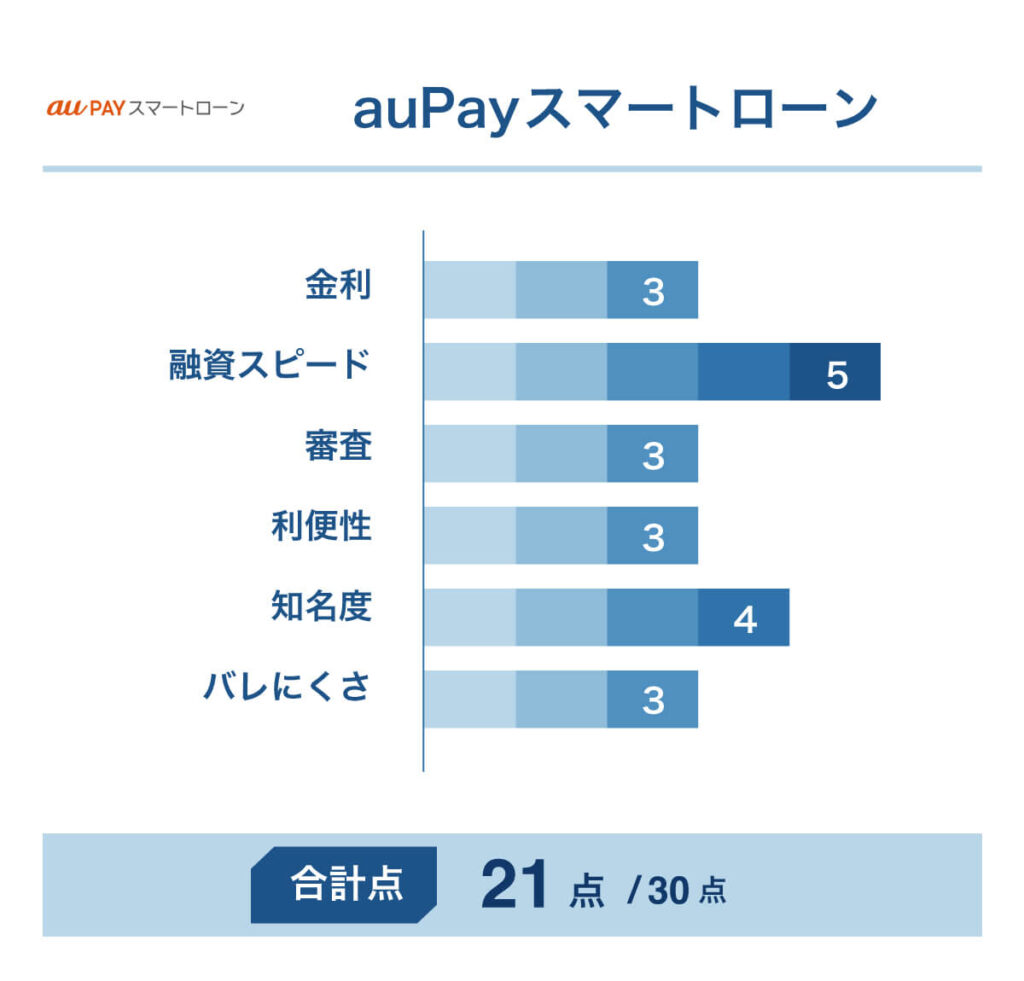

- 20位 auPAYスマートローン

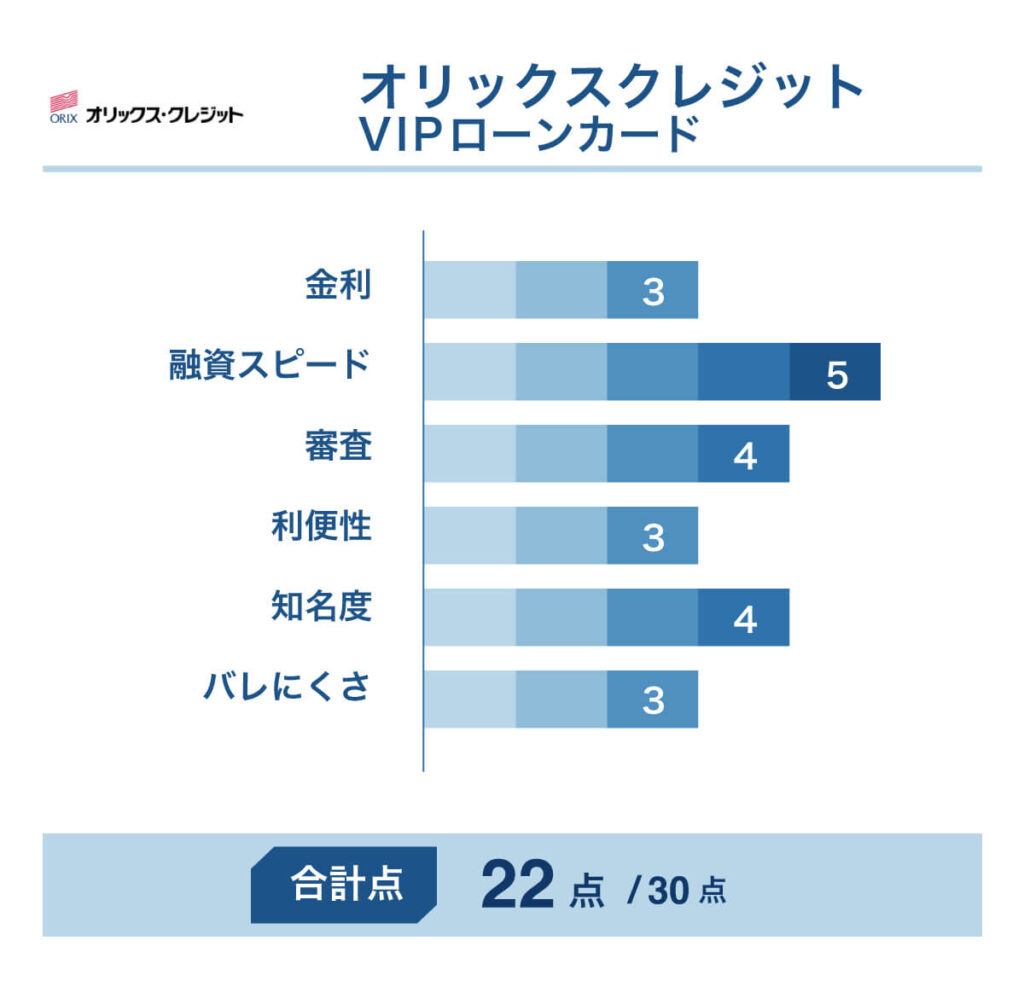

- 21位 オリックス・クレジット VIPローンカード

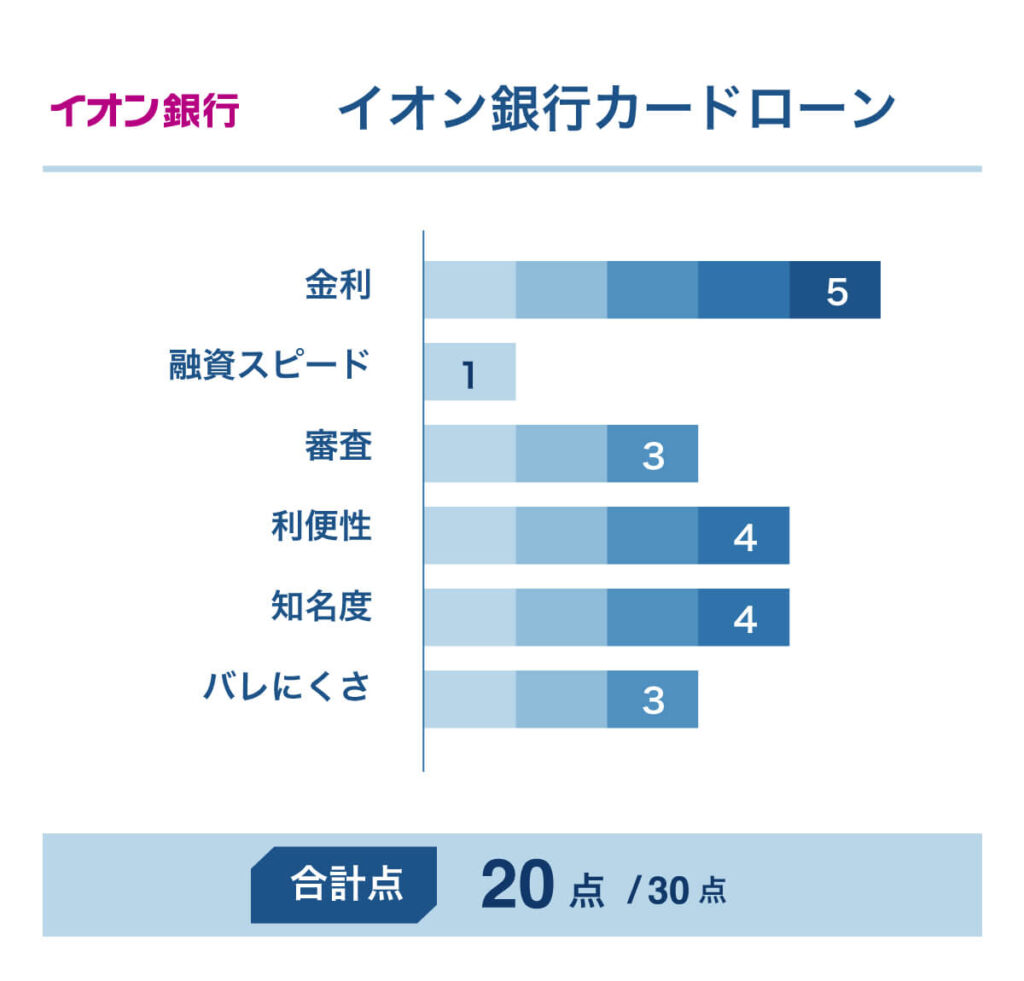

- 22位 イオン銀行カードローン

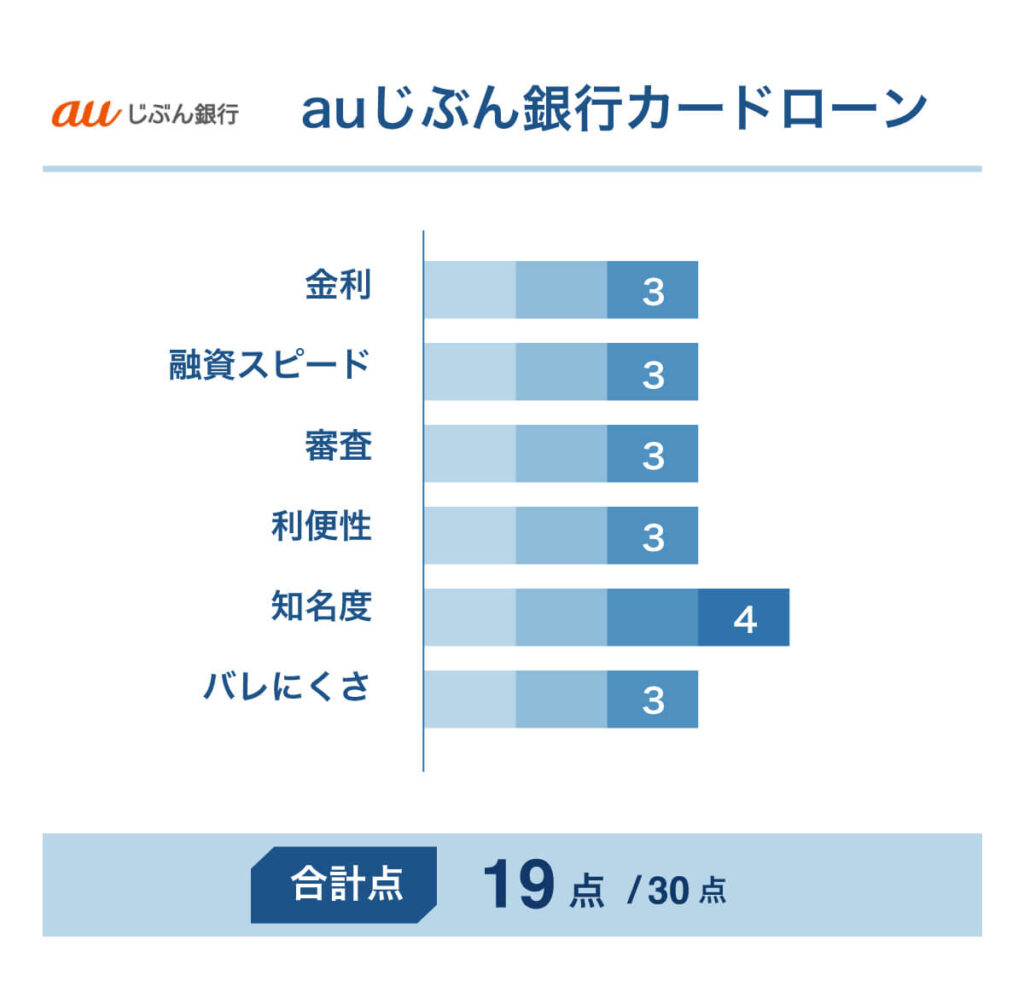

- 23位 auじぶん銀行カードローン

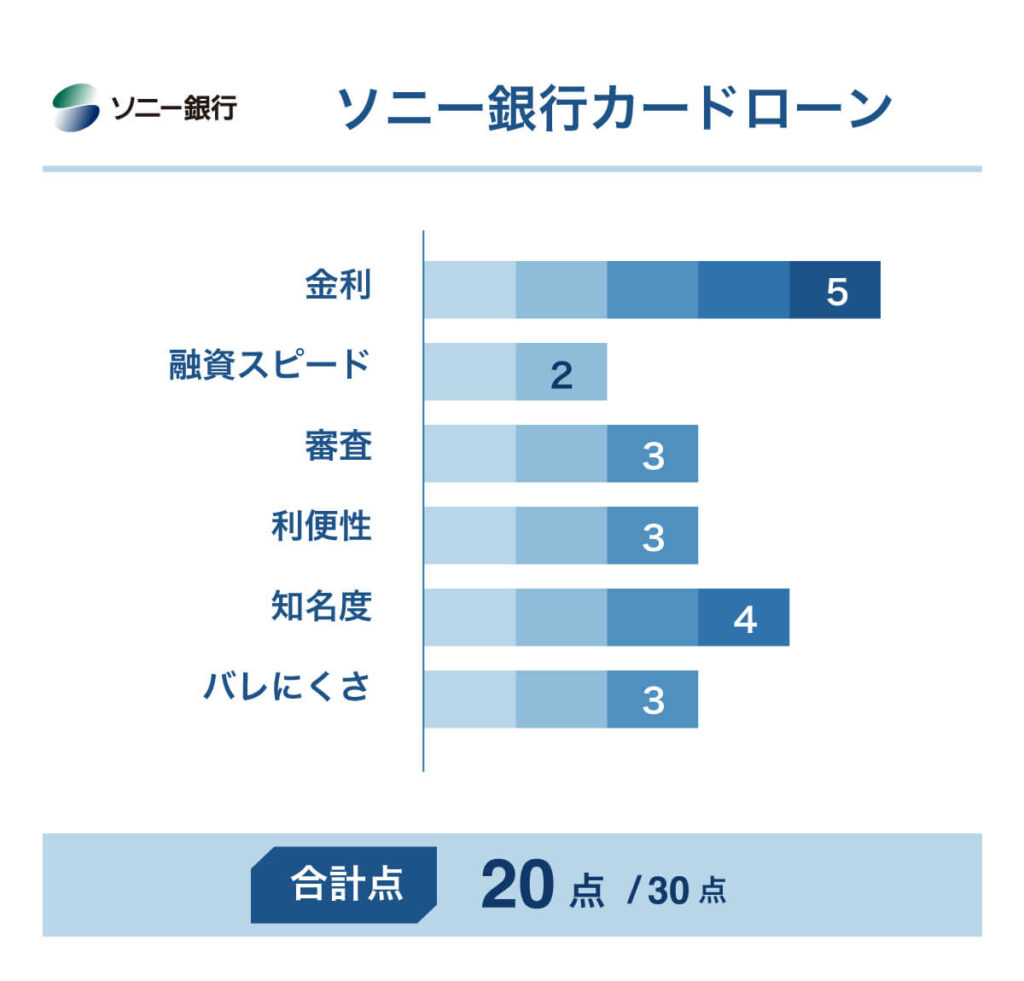

- 24位 ソニー銀行 カードローン

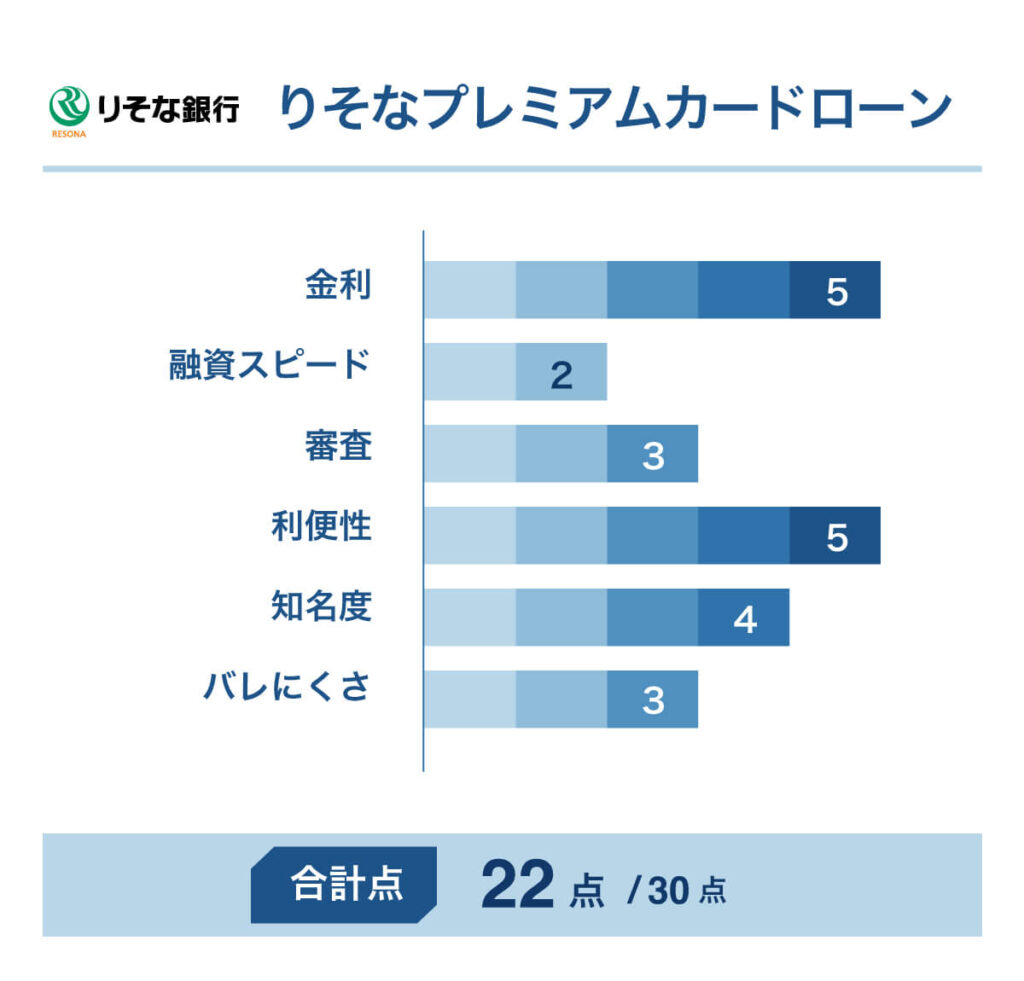

- 25位 りそな銀行カードローン

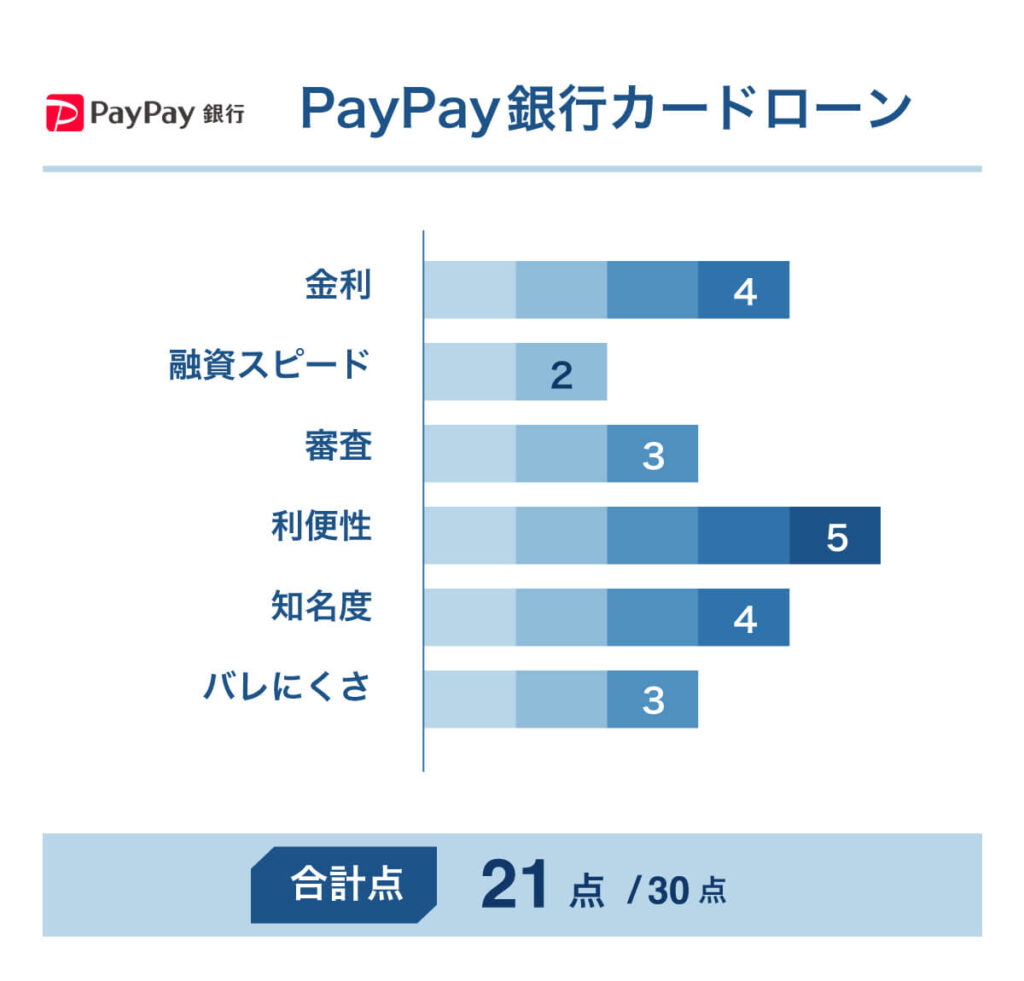

- 26位 PayPay銀行カードローン

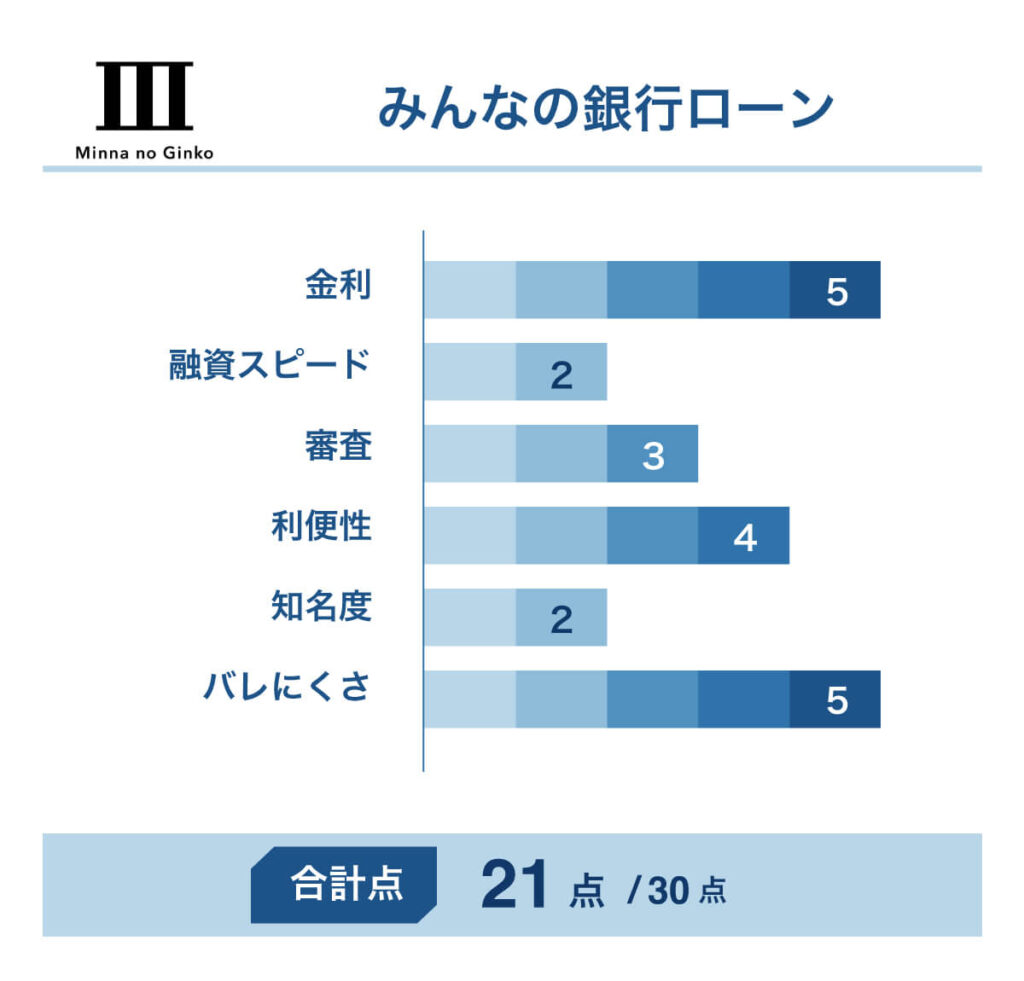

- 27位 みんなの銀行ローン

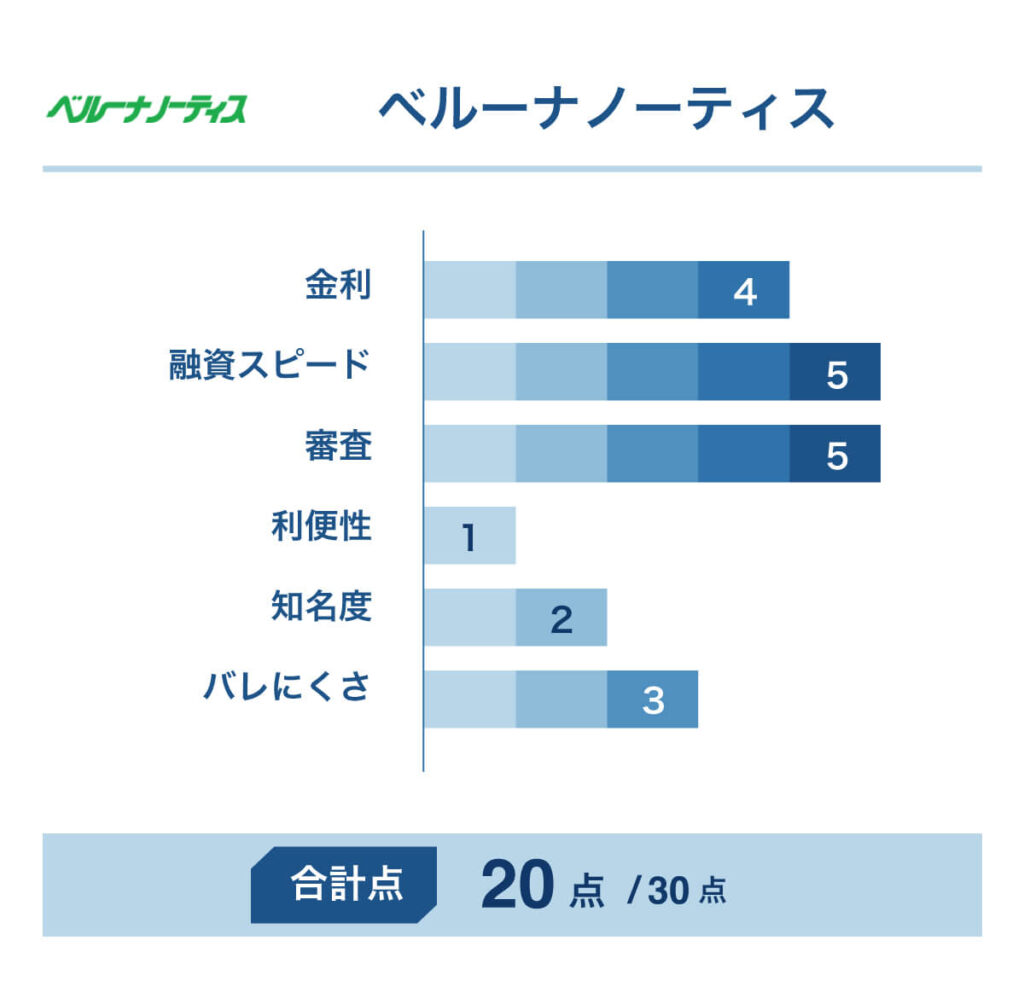

- 28位 ベルーナノーティス

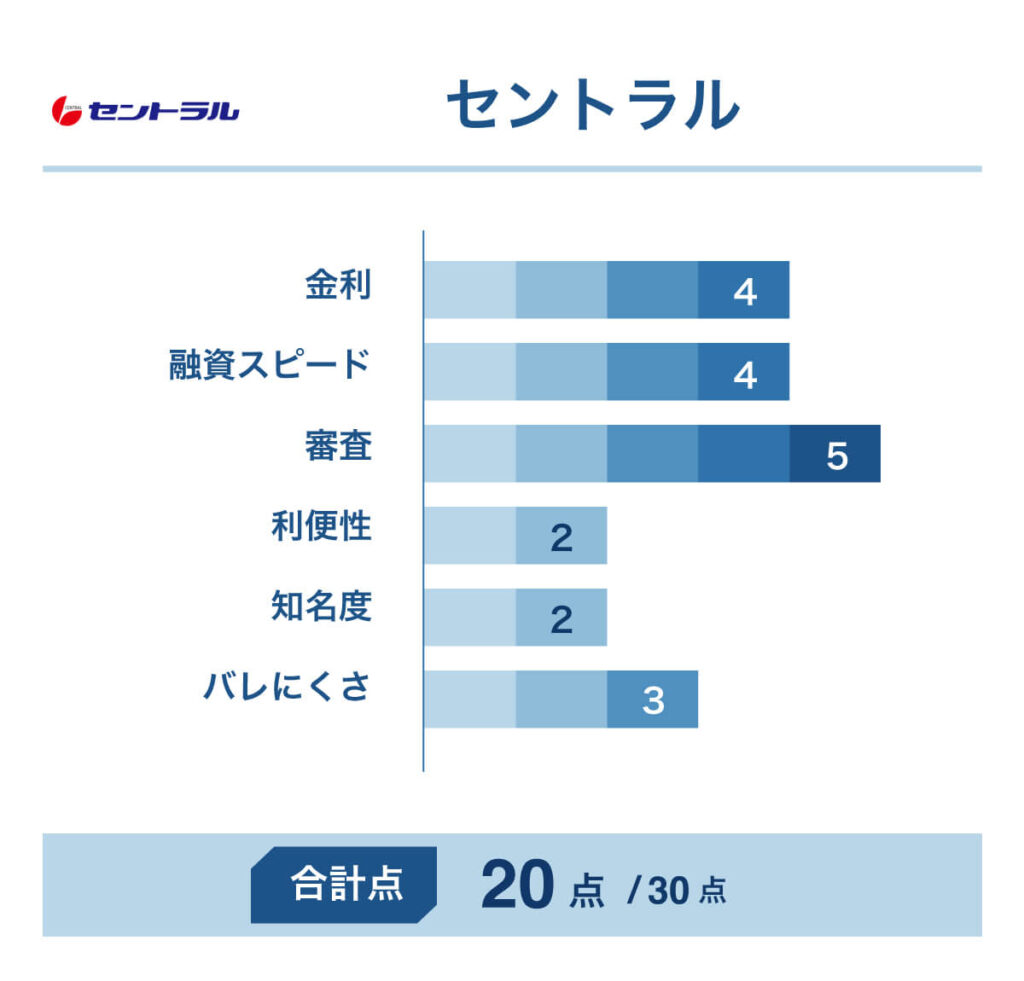

- 29位 セントラル

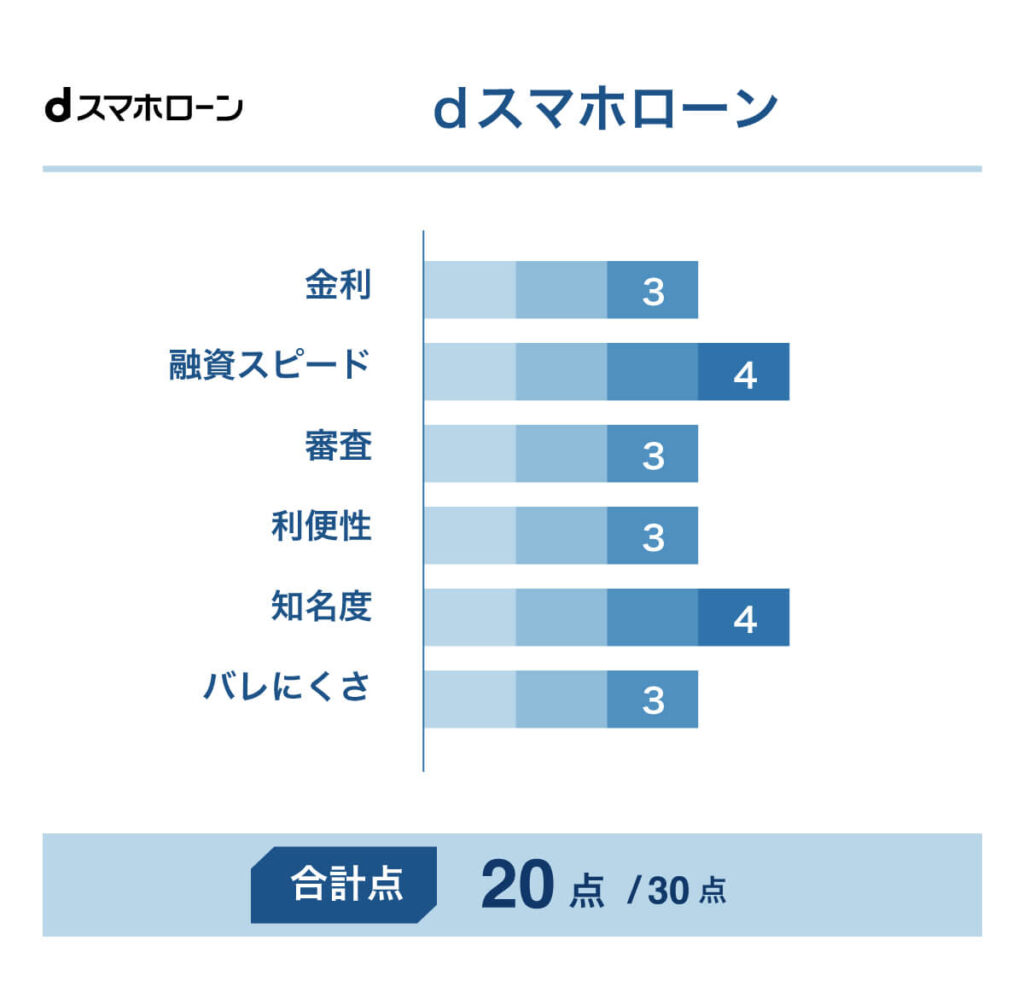

- 30位 dスマホローン

ランキング根拠:2023年7月期ブランドのイメージ調査(おすすめしたいカードローンNo.1)

調査機関:日本マーケティングリサーチ機構

調査期間:2023年6月23日~2023年7月10日、n数:178/調査方法:Webアンケート

備考:本調査は個人のブランドに対するイメージを元にアンケートを実施し集計しております。本ブランドの利用有無は聴取しておりません。効果効能等や優位性を保証するものではございません。競合 2 位との差は 5%以上。ランキングの根拠となるNo.1表記の利用許可書(調査報告書)

カードローンは銀行や消費者金融などの金融機関でサービスが提供されており、それぞれの企業によって金利や限度額、信用度が異なります。

下記のグラフで「金利の高い・低い」と「R&I格付情報センターの格付けによる信用度」を比較して見やすく紹介しています。

カードローンは大きく分けて「銀行カードローン」と「消費者金融カードローン」の2つがあります。「銀行カードローン」は、金利が低めで外部格付も高く安心して利用できます。

「三菱UFJ銀行カードローン」「三井住友銀行カードローン」「みずほ銀行カードローン」の三大メガバンクカードローンの他、「楽天銀行スーパーローン」などのネット銀行カードローン、「横浜銀行カードローン」などの地方銀行カードローンも人気を集めています。

「銀行カードローン」に比較するとやや金利が高めで外部格付も若干低めの「消費者金融カードローン」ですが、知名度の高い大手カードローンを中心に人気を集めています。

大手先の中では「プロミス」が他社に比較して上限金利が0.2%低めですのでおすすめです。

カードローンは各金融機関が魅力的なサービスを展開しています。そのため、カードローンはどこがいいのか悩みどころです。

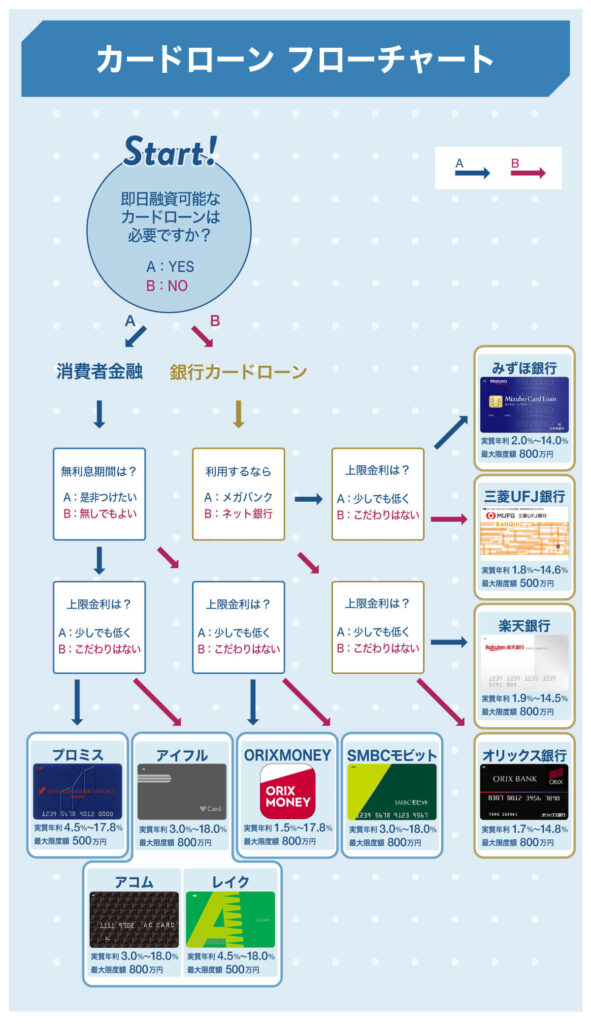

まずは「即日融資のカードローンが必要か?」を素早く判断してみてください。

「どうしても即日融資のカードローン」が必要な場合には「消費者金融カードローン」が選択肢となります。「日数的に余裕がある」場合には比較的金利が低めな「銀行カードローン」から比較していきましょう。

その後、このフローチャートを参考にして無利息サービスの有無や金利面などの条件を比較・検討し、最適な一枚を選択するようにしましょう。

- 大手消費者金融では最短3分で融資を受けられるケースがある

- 在籍確認の電話連絡が原則おこなわれない大手消費者金融が多い

- 審査が甘いと断言できるカードローンは存在しない

- 金利の低さやブランド力を優先するなら、銀行カードローンもおすすめ

また、最近ではWEB完結やスマホだけで借り入れまで進められるサービスも多数登場しています。

総務省の令和5年版 情報通信白書によれば、2022年のインターネット普及率は84.9%となっており、ほとんどの人がインターネットを使いこなしていることが分かります。

カードローンも今後ますますインターネットを使ったサービスが増えることが予想でき、その点も比較しておくことをおすすめします。

【2024年4月最新】カードローンおすすめ人気ランキング

| カードローン | プロミス | SMBCモビット | レイク | アイフル | アコム | 三菱UFJ銀行カードローン | 三井住友銀行カードローン | 楽天銀行スーパーローン | 静岡銀行カードローン | 横浜銀行カードローン | 千葉銀行カードローン | スルガ銀行カードローン | 東京スター銀行スターカードローンα | 住信SBIネット銀行カードローン | ORIX MONEY PERSONALローン | JCB CARD LOAN FAITH | セブン銀行ローンサービス(カードローン) | みずほ銀行カードローン | オリックス銀行カードローン | au PAY スマートローン | オリックスクレジットVIPローンカード | イオン銀行カードローン | auじぶん銀行カードローン | ソニー銀行カードローン | りそなプレミアムカードローン | PayPay銀行カードローン | みんなの銀行ローン | ベルーナノーティス | セントラル | dスマホローン |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| カード券面 |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| 融資早さ | 最短3分※7 | 最短30分※2 | 最短25分※5 | 最短18分※3 | 最短30分 | 最短翌営業日(審査回答は最短即日) | 最短当日※6 | 最短翌日 | 最短翌営業日以降 | 最短即日 | 明記無し | 明記無し | 明記無し | 翌営業日以降 | 最短即日(審査回答は最短60分) | 最短3営業日 | 最短翌日 | 翌営業日以降 | 明記無し | 最短即日 | 最短即日 | 審査完了後5日程度 | 明記無し(審査回答は最短1時間) | 最短翌日以降 | 最短翌営業日以降 | 最短翌営業日以降(仮審査回答最短60分) | 最短数日 | 最短即日 | 最短即日 | 最短即日 |

| 金利(実質年利) | 4.5%~17.8% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 1.8%~14.6% | 年1.5~14.5% | 年1.9%~年14.5% | 年1.5~14.5% | 年1.5%~14.6% | 年1.4%~14.8% | 年3.9~14.9% | 年1.5%~14.6% | 年1.89%~14.79% | 年1.5~17.8% | 4.4%~12.5% | 年12.00~15.00% | 年2.0~14.0% | 1.7%~14.8% | 年2.9%~18.0% | 年1.7%~17.8% | 年3.8%~13.8% | 年1.48%~17.5% | 年2.5%~13.8% | 年1.99%~13.5% | 年1.549%~18.0% | 年1.5%~14.5% | 年4.5%~18.0% | 年4.8%~18.0% | 年3.9%~17.9% |

| 無利息期間 | はじめての方30日間 | – | はじめての方 30日・60日・180日のうちいずれか | はじめての方なら最大30日間 | はじめての方30日間 | – | – | – | はじめての方60日 (2023年11月30日までの期間限定) | – | – | – | はじめての方30日間 | – | – | 最大2.5か月分のキャッシュバック (期間限定キャンペーン) | – | – | – | – | – | – | – | – | – | はじめての方30日間 | – | 14日間 | はじめての方30日間 | – |

| 借入限度額 | 最大500万円 | 最大800万円 | 最大500万円 | 最大800万円※4 | 最大800万円 | 10~500万円 | 10万円~800万円 | 10万円~800万円 | 10万円~1,000万円 | 10万円~1,000万円 | 10万円~800万円 | 5万円~800万円 | 10万円~1,000万円 | 10万円~1,000万円 | 10万円~800万円 | 500万円 | 10万円~300万円 | 10万円~800万円 | 10~800万円 | 1~100万円 | 30~800万円 | 10~800万円 | 10~800万円 | 10~800万円 | 10~800万円 | 1~1,000万円 | 10~1,000万円 | 1~300万円 | 1~300万円 | 1~300万円 |

| 対象年齢 | 18歳以上74歳以下※1 | 20歳以上74歳以下 | 20〜70歳 | 20~69歳 | 20歳以上 | 満20〜65歳未満 | 20〜69歳 | 20〜62歳 ※ 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 | 20~70歳 | 20〜69歳 | 20〜65歳 | 20〜70歳 | 20〜69歳 | 20〜65歳 | 20~69歳 | 20〜58歳 | 20~70歳 | 20~66歳 | 20〜69歳 | 20〜70歳 | 20〜69歳 | 20〜65歳 | 20〜70歳 | 20〜65歳 | 20〜66歳 | 20〜70歳 | 20〜69歳 | 20〜80歳 | 20歳以上 | 20〜68歳 |

| 公式サイト | プロミス | SMBCモビット | – | – | – | 三菱UFJ銀行カードローン | – | 楽天銀行スーパーローン | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – | – |

- 1.お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。収入が年金のみの方はお申込いただけません。

- 2.申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

- 3.お申込の状況によってはご希望にそえない場合がございます。

- 4.ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

- 5.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

- 6.申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

- 7.お申込み時間や審査によりご希望に添えない場合がございます。

【1位】プロミス 審査スピードが早く最短3分※で融資が可能

プロミスカードローンのおすすめポイント

- 来店不要で最短3分※融資!

- 初回借入の翌日から30日間利息0円!

| 金利(実質年利) | 4.5%~17.8% |

| 無利息期間 | 30日間(初回借入の翌日から) |

| 限度額 | 500万円 |

| WEB完結 | 〇 |

| 対象年齢 | 18歳以上~74歳以下 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※収入が年金のみの方はお申込いただけません。 |

| 審査スピード | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 融資スピード | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | ○自社・三井住友銀行は無料 |

| アプリ | 〇 |

申込から借入までアプリで完結できる「アプリローン」が、100万ダウンロードを突破するなど、利便性の高さから20代の若い世代にも大人気!

50万円以下の借入なら、本人確認書類のみで簡単に申し込みできます。

メアド登録とWeb明細利用で付与される無利息サービスは初回借入の翌日からの適用ですので、無利息期間を無駄にしてしまう心配もありません。

プロミスではVポイントの申込500ポイントと合わせて、初めての契約でVポイント500ポイント(※)が付与されます。また期間限定で新規申込や増額時に高額のVポイントが当たる「Vポイントキャンペーン」も適宜実施されています。

(※)2022年2月21日以降にはじめてプロミスとご契約いただき、ご契約手続完了日から60日以内にVポイントの申込手続を完了されたお客さま

プロミスを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

自身が所有する車が突如故障をして、修理費としてどうしてもお金が必要でした、なかなかお金の工面ができなかったので借りる事が出来てとても助かりました

後悔したところは?

金利の高さでした、金利は知っていましたが当初あまり気にしておらず、いざ返済となった時に金利の高さに驚ました。

【2位】SMBCモビット 電話での在籍確認がないのでバレずに借りられる

SMBCモビットのおすすめポイント

- 事前審査は10秒で結果がわかる!

- 返済しながらVポイントが貯まる!

- 最短で即日融資に対応!

| 金利(実質年利) | 3.0%~18.0% |

| 無利息期間 | なし |

| 限度額 | 800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳以上74歳以下 |

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日 |

| 収入証明書 | ― |

| ATM手数料無料 | ○ 三井住友銀行は無料 |

| アプリ | 〇 |

SMBCモビットのカードローンは、WEB申込をしてからコールセンターに電話をすることで最速で借入可能。

三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行いずれかの口座をお持ちの方はWEB完結できます。

WEB完結で審査完了まで最短30分、スマホアプリ・WEBで24時間いつでも最短3分で口座に融資金が振込されます。郵送物無しでの契約も可能(※)で家族に利用がバレないおすすめのカードローンです。

無利息期間がないデメリットはありますが、返済するごとにVポイントが貯まり、なおかつ返済に利用できるのがメリットです。Vポイントユーザーに特におすすめです。

(※注)以下のいずれかの手続きを行っていただくことで、郵送物なくご契約いただけます。

- 「オンライン本人確認」を行っていただくこと

- 返済方法を口座振替で登録いただくこと

- 三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参しお申込みいただくこと

※「オンライン本人確認」とは、ご自身のスマートフォンのカメラを使って指定の本人確認書類とお顔を撮影していただくことで、ご本人の確認を行う手続きです。

※口座振替については、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの ご本人様名義の口座をWEBで登録いただく必要があります

※カードの受取方法を郵送で希望された場合は、郵送物が発送されます。

※その他、審査内容によっては郵送物が発生する場合がございます。

SMBCモビットを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

すごい生活費がかかってしまい、コロナ禍もあり仕事が思うようにもらえず、給料が足りず迷っていたが、モビットさんに頼んだら貸していただけたこと。

後悔したところは?

その時は、借りられて良かったが、結局地道に返していかないとならないので、大変な思いをするので、慎重に考えた方が良かった。

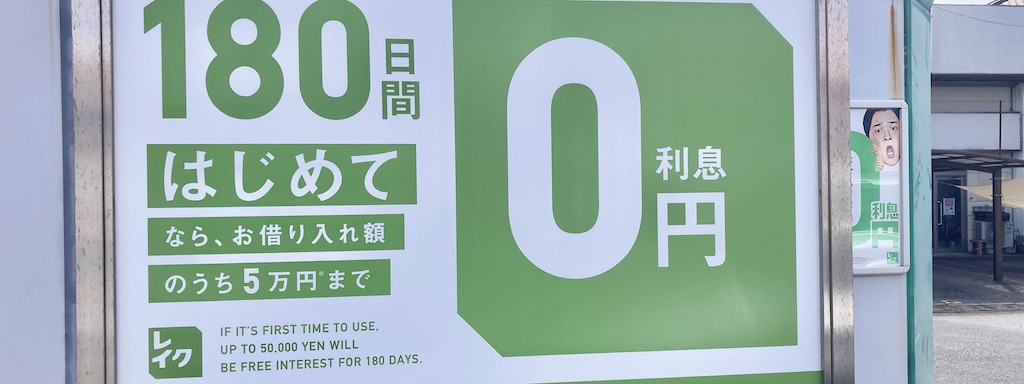

【3位】レイク お借入れ額5万円まで180日間無利息

レイクのおすすめポイント

- 無利息期間が最長180日!

- WEBなら申し込み後、最短15秒で審査結果を表示!

- 21時までに手続きを完了すれば最短25分融資※も可能!

| 金利(実質年利) | 4.5%~18.0% |

| 無利息期間 | はじめての方 30日、60日、180日のうちいずれか |

| 限度額 | 500万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜70歳 |

| 審査スピード | 申し込み後、最短15秒で結果表示 |

| 融資スピード | 最短25分※ |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | - |

| アプリ | 〇 |

※ 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

レイクには、初めての利用で契約額が200万円までの場合、都合に合わせて選べる無利息サービスがあります。

- WEB申込限定で、借入全額60日間利息0円

- 借入額のうち5万円まで180日間利息0円

無利息期間を最長30日までとする消費者金融が多い中で、レイクはサービスが充実しています。無利息期間を活用して早めに返済すれば、利息負担をかなり軽減でき結果的に低金利になります。

アプリによるカードレス取引にも対応、セブン銀行のATMでスマホATM取引での借入が利用できます。

レイクを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

初めて利用したときは、Web完結を利用することで最短25分で借り入れができ、契約の翌日から30日間無利息期間が適用されました。そのため、利息をほとんど払わずに返済することができました。

後悔したところは?

急な出費をカバーするために借りたお金でしたが、返済が苦しくなってきたため、追加で借り入れを繰り返してしまいました。その結果、借金が膨らんでしまい、返済がさらに苦しくなってしまいました

【4位】アイフル スマホアプリはカード不要でATMが利用できる

アイフルカードローンのおすすめポイント

- 融資スピードが速い!

- 在籍確認の電話は原則なし!

- 最大30日間利息0円!

| 金利(実質年利) | 3.0%~18.0% |

| 無利息期間 | はじめての方なら最大30日間 |

| 限度額 | 800万円※1 |

| WEB完結 | 〇 |

| 対象年齢 | 20~69歳 |

| 審査スピード | 最短18分※2 |

| 融資スピード | 最短18分※3 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | ー |

| アプリ | 〇 |

※1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※2 お申込の状況によってはご希望にそえない場合がございます。

※3 お申し込みの時間帯により、翌日以降になる場合があります。

アイフル公式サイトに「原則として、お申込の際に自宅・勤務先へのご連絡は行っておりません。」と明記されているので、プライバシーが気になる方も安心して利用できます。

「スマホでかんたん本人確認」もしくは「銀行口座で本人確認」で本人確認を完了すれば(※)郵送物は一切ありませんので、家族に利用がばれるリスクも非常に少なくなります。

※カードはあとから発行することも可能です。

※口座振替登録で選択された金融機関でお客様の取引時確認が完了していること、その記録が保存されている場合に限ります。

スマホにアプリを入れておけば、カード不要でATMが利用できるだけでなく、利用状況もひと目でわかります。利便性と審査の通りやすさで選ぶなら、アイフルがおすすめです。

アイフルを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

アイフルからお金を借りて良かったと思う点は、審査が早く、すぐにお金を借りることができたことです。急な出費で困っていたときに、すぐにお金を借りることができて助かりました

後悔したところは?

急な出費で、すぐにお金を借りたいという気持ちから、金利が高いことを理解していたが、毎月の返済額を抑えるために、リボ払いを選択してしまったことです。

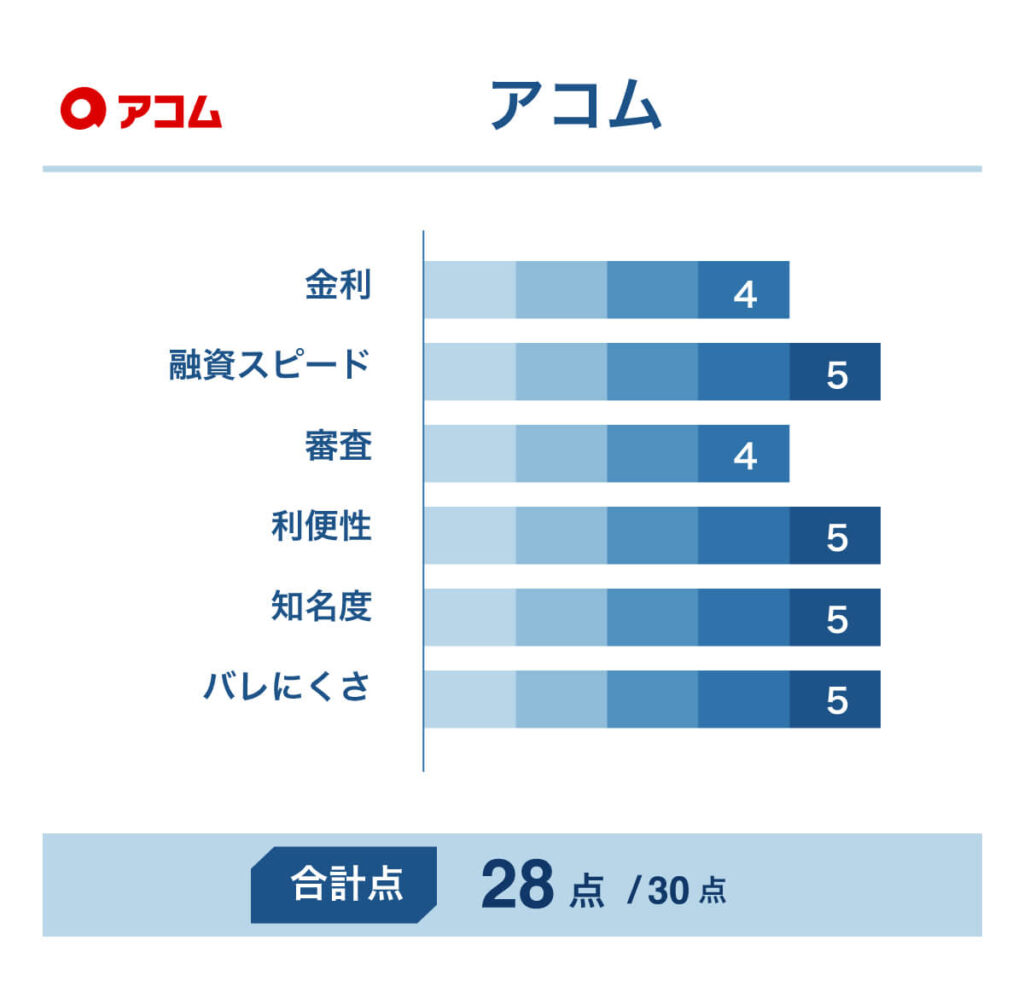

【5位】アコム カードローン最大手でWEBなら簡単3秒診断

アコムカードローンのおすすめポイント

- 最短30分で審査回答!

- 24時間ネットで借入&返済OK!

- 30日間金利0円サービス!

| 金利(実質年利) | 3.0%~18.0% |

| 無利息期間 | 30日間 |

| 限度額 | 800万円 |

| WEB完結 | 〇※在籍確認が行われる場合がございます |

| 対象年齢 | 20歳以上 |

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日 |

| 収入証明書 | 50万円以下は不要 ※お借入総額により収入証明書(源泉徴収票等)が必要 |

| ATM手数料無料 | ○ 自社ATM無料 |

| アプリ | 〇 |

「はじめてのアコム」でおなじみのアコムは、借り方や手続きが分かりやすく、初心者に向いているカードローン最大手です。

業界最大手は三菱UFJフィナンシャル・グループの子会社であるアコム。

引用元:消費者金融業界 市場規模・動向や企業情報

アコムは大手カードローンの中でも審査通過率上位をキープしており、はじめての方も安心です。

セブン銀行ATMによるスマホATM取引にも対応、返済期日お知らせ機能も付与していますので、うっかり返済を忘れてしまう心配も少なくできます。

たとえば楽天銀行の口座を持っている方なら、曜日に関わりなく最短1分で振込が実施されます。

アコムを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

家族にも会社にも迷惑かけずに利用できたことは良かったです。返済が終わるまで夫に知られることはありませんでした。

後悔したところは?

アコムとプロミスを両方借りると悪いことをしているような後ろめたい気持ちになりました。返済が終わるまでこの気持ちが消えなかったので辛かったです。

【6位】三菱UFJ銀行カードローン「バンクイック」低金利&WEB完結

バンクイックのおすすめポイント

- 提携コンビニATM・三菱UFJ銀行ATM手数料&振り込み手数料が無料!

- 口座開設不要で持ってなくても申込OK!

- 銀行ならではの低金利!

| 金利(実質年利) | 1.8%~14.6% |

| 限度額 | 10~500万円 |

| WEB完結 | 〇(申込まで) |

| 対象年齢 | 満20〜65歳未満 |

| 融資スピード | 最短翌営業日(審査回答は最短即日) |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | ◎ 自行・提携ATM無料 |

| アプリ | 〇 |

パートやアルバイトの方も安定した収入があれば申込可能です。

おすすめはアプリで申し込む方法。書類提出をアプリ内で完結できるだけでなく、利用可能額や次回返済日もひと目で分かるようになっています。

リニューアルされたバンクイックのアプリは、生体認証でログインできるなど利便性もUPしていますよ!

三菱UFJ銀行 バンクイックを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

三菱UFJ銀行の口座は元々開設していたので、手続きの簡単さや審査から借入までの迅速さなど、少しでも早く借入したかった自分にはとても助かりました。

後悔したところは?

銀行系のカードローンにしては予想していたよりも金利が高かったので、返済するにもプレッシャーになり失敗したかなと感じました。

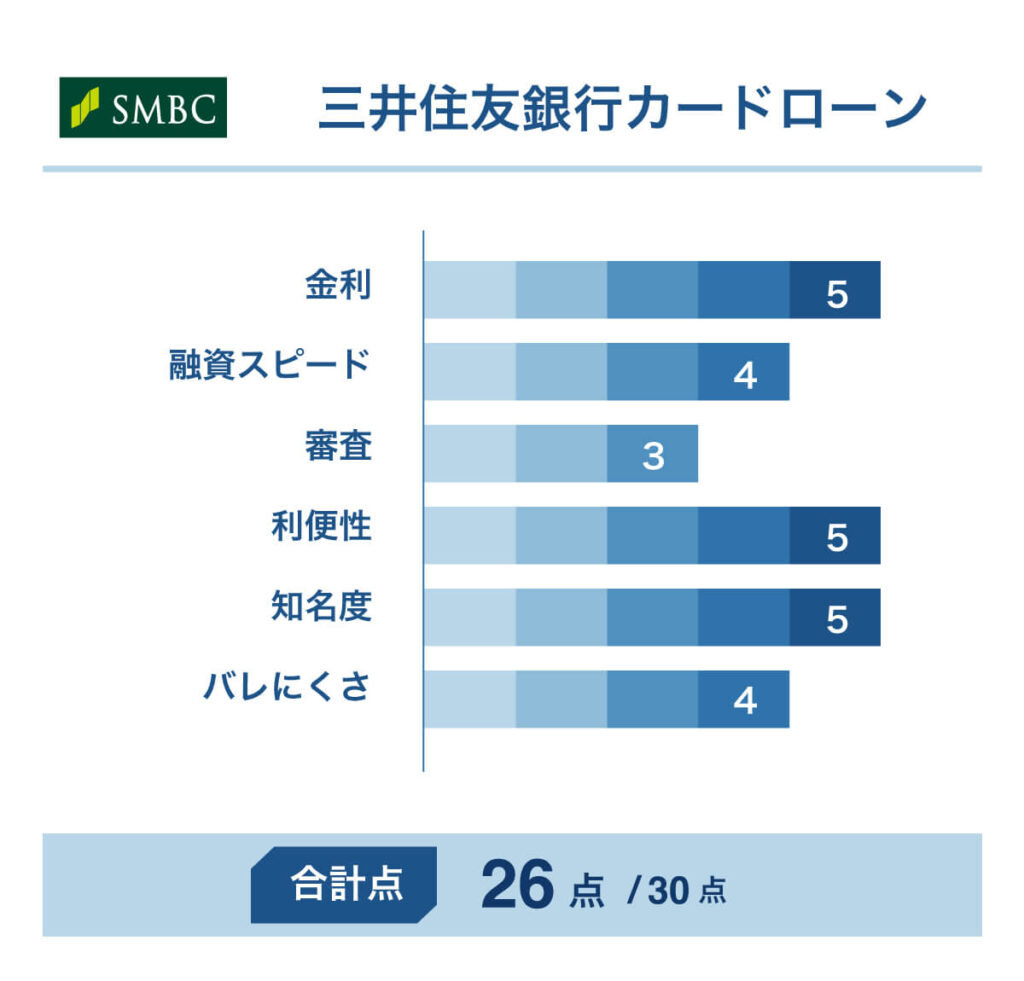

【7位】三井住友銀行カードローン 消費者金融と比較して上限金利が低め

三井住友銀行カードローンのおすすめポイント

- 口座開設不要で作れるカードローン

- 審査回答と融資は最短当日※

- 全国提携コンビニATM手数料0円!

- 最短10秒で申込可能か診断可能!

| 金利(実質年利) | 1.5%~14.5% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜69歳 |

| 融資スピード | 最短当日※ |

| 収入証明書 | 借入額が50万円を超える申込の場合必要 |

| ATM手数料無料 | ◎ 三井住友銀行・提携コンビニATM無料 ※普通預金口座と兼用カードの場合、ゆうちょATMは利用不可 ※カードレスの場合、ATMはご利用いただけません |

| アプリ | 〇 |

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

すでに三井住友銀行の口座をお持ちの方は、審査結果が出たらすぐに借入できるのでメリットが大きいですね。

もちろん現時点で三井住友銀行の口座を持っていなくても申込OK。

カードレス取引が利用可能な他、契約時に発行されるローン専用カードを使って、コンビニやゆうちょATMなどで借入可能です。(※普通預金口座と兼用カードの場合ゆうちょATMは利用不可。カードレスの場合、ATMはご利用いただけません。)

カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限りが可能です。

三井住友銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

大手の銀行のカードローンなので安心感を持って借りることができた。近くにATMがあったので便利だった。

後悔したところは?

ATM横の無人ブース?で手続きを行ったが、扉があり中の様子は外からは見えないもののカードローンの手続きをしているんだなと分かる人には分かるので他人の目が少し気になった。

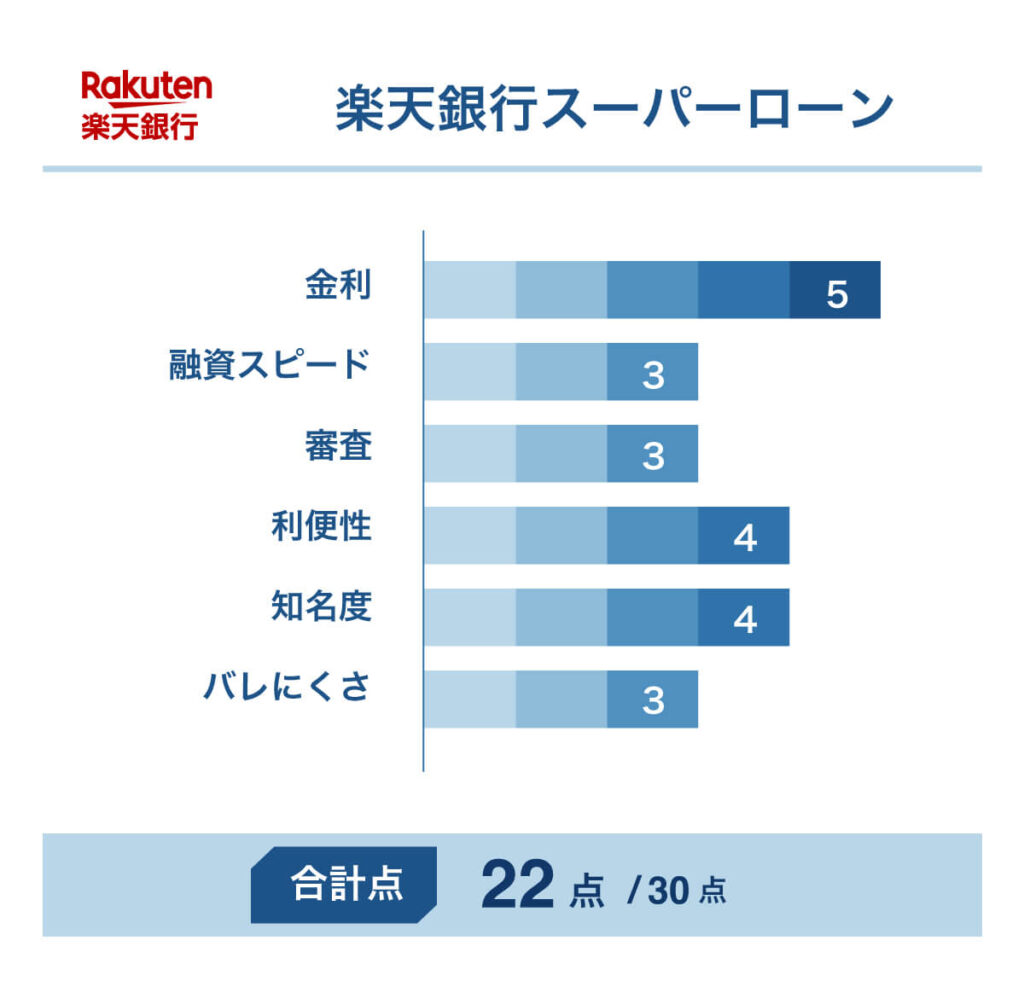

【8位】楽天銀行スーパーローン 金利年1.9%~年14.5%のカードローン

楽天銀行スーパーローンのおすすめポイント

- 月々の返済は2,000円から!

- 金利年1.9%~年14.5%

- 限度額は最大800万円!

| 金利(実質年利) | 年1.9%~14.5% |

| 限度額 | 10万円~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜62歳 ※ 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 |

| 融資スピード | 最短翌日 |

| 収入証明書 | 原則必須 |

| ATM手数料無料 | 〇 提携ATM無料先あり※ |

| アプリ | 〇 |

※ローソン銀行・イーネットATM・セブン銀行・イオン銀行・三井住友銀行・みずほ銀行

楽天銀行スーパーローンは月々の返済額を2,000円から設定できるので、無理なく返済を続けられます。

楽天銀行スーパーローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

楽天銀行の口座を持っていたので、時間帯関係なくいつでも借入する事ができ非常に使い勝手がいいですし、返済もお手軽でとても利便性が高いです。

後悔したところは?

返済が遅れてしまう時があり、その際に相談をしようとカスタマーサービスに電話をするとなかなか繋がらなかったので、不便だと感じました。

【9位】横浜銀行カードローン 借り入れ限度額は最大1,000万円

横浜銀行カードローンのおすすめポイント

- 来店不要で24時間WEB申込可能

- アプリで借入・返済ができる

- 提携コンビニATMの利用手数料が無料

| 金利(実質年利) | 1.5%~14.6% |

| 限度額 | 10~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜69歳 |

| 融資スピード | 最短即日 ※受付時間や審査の状況によっては審査結果のご連絡が翌日以降になる場合があります。 |

| 収入証明書 | 借入希望金額が50万円を超える場合には必要 |

| ATM手数料無料 | 〇 自社ATM コンビニATM(セブン銀行・ローソン銀行・イーネット・イオン銀行) |

| アプリ | 〇 |

横浜銀行カードローンは、来店不要で24時間WEBから申込できます。

審査結果の回答は最短即日、ローンカードお届けの前に振り込み融資も利用できます。

横浜銀行のスマホアプリ 「はまぎん365」」をダウンロードすれば、アプリから借入・返済・利用状況の確認が可能です。

自社ATM、提携コンビニATMを手数料無料で利用できますので、費用負担の心配もありません。

ただ利用できる方は、以下の地域に居住、またはお勤めの方に限定されます。

・神奈川県内全地域

・東京都内全地域

・群馬県内の以下の市(前橋市、高崎市、桐生市)

横浜銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

比較的低い金利で借入する事ができ、毎月少額の返済でも元金が減りやすくて負担に感じなかったので、その点は非常に助かりました。

後悔したところは?

在籍確認と審査結果の通知は早かったですが、その後に実際に借入ができるまでは5日以上かかったので、直ぐに借入できなかったのは不便でした。

【10位】静岡銀行カードローンSELECA(セレカ)全国対応可能な地方銀行カードローン

静岡銀行カードローンSELECAのおすすめポイント

- 全国対応可能

- WEB完結、口座を保有していなくても申込可能

- 実質年利1.5%~14.5%の低金利

| 金利(実質年利) | 1.5%~14.5% |

| 限度額 | 10~1,000万円 (パートタイマー、アルバイト、派遣社員、 主婦(夫)等の方は、上限50万円) |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜70歳 |

| 融資スピード | 翌営業日以降 |

| 収入証明書 | 明記無し |

| ATM手数料無料 | 〇(セブン銀行ATMが月3回まで無料) |

| アプリ | × |

静岡銀行カードローンSELECA(セレカ)は低金利と高限度額を備えており、地方銀行ながら全国対応可能なカードローンです。

WEB完結申込で、静岡銀行の口座を保有していなくても申込できます。初回のみ他行の口座に振込融資も可能。インターネットバンキングでは24時間いつでも借入・返済が可能な他、セブン銀行ATMが月3回まで手数料無料で利用できます。

借入が10万円以下の場合、毎月の返済は2,000円からOKですので、無理のない返済計画を立てられます。

2023年11月30日までに申し込みし、かつ2023年12月8日までに契約すると、契約日から60日間無利息で借入できるキャンペーンを実施していますので、今がチャンスです。

静岡銀行 カードローンSELECAを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

返済プランに複雑な点がなく説明もわかりやすかったので安心して利用し返済できたことと、金利が高くなかったことです。

後悔したところは?

サイトの体裁があまり見やすいものではなかったので申し込み手続きに幾分手間取り結果的に実際の融資まで結構時間がかかったことです。

【11位】スルガ銀行カードローン 普通預金口座なしでも全国対応可能

スルガ銀行カードローンのおすすめポイント

- WEB完結で全国対応可能

- 返済時の提携ATM利用手数料が無料

| 金利(実質年利) | 3.9%~14.9% |

| 限度額 | 5~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜70歳 |

| 審査スピード | 明記無し |

| 融資スピード | 明記無し |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | △(返済時の提携ATM手数料が無料) |

| アプリ | △(申込時の書類アップロード等) |

スルガ銀行カードローンは、地方銀行のカードローンですが全国からWEB完結で手続き可能です。スルガ銀行の普通預金口座を保有していなくてもOK。

返済時の提携ATM利用手数料が無料の他、以下の条件を満たすとインターネットバンキングによるカードローンを出金口座とした振込融資が利用可能。他行宛にも振込手数料を無料で振込できますので、急な口座引き落としの残高不足時などでも安心です。

・スルガ銀行の普通預金口座をお持ちでインターネットバンキング契約がある。

・インターネットバンキングでカードローンを本人口座として登録している。

スルガ銀行 カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

一般的な相場と比較してみても金利がそれほど高いものではなく毎月の出費を圧迫することなく落ち着いて返済を続けられたことです。

後悔したところは?

申し込み手続きは簡単でしたが実際に融資を受けるまでの審査のスピードがあまり早くなく翌日に持ち越す結果になったことです。

【12位】スターカードローンα 東京スター銀行のカードローンは30日間利息0円

スターカードローンαのおすすめポイント

- 最大1,000万円まで借入可能!

- 来店不要でWEB完結!

- 自動融資サービスの付帯可能!

| 金利(実質年利) | 1.5%~14.6% |

| 無利息期間 | 30日間 |

| 限度額 | 10~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20~69歳 |

| 審査スピード | 明記無し |

| 融資スピード | 明記無し |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | × |

| アプリ | × |

東京スター銀行が提供する「スターカードローンα」は、融資額の幅が広いため高額融資に対応しています。銀行カードローンでは珍しく30日間の無利息サービスが付与しています。

ただし、商品説明に審査スピードについての記載がなく、審査には時間がかかることが予想されるため、急ぎの方には向いていないかもしれません。

他のカードローンにない特徴としては、自動融資のサービスがあること。返済用預金口座が残高不足になった時に自動で融資を行い、公共料金等の滞納を防ぎます。

ちなみに、自動融資サービスなしの場合の商品名は「スターカードローンβ」となります。

東京スター銀行 スターカードローンαを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

東京スター銀行のスターカードローンαからお金を借り入れして良かった点は、「月々の返済額が低かった」ところです。借り入れが10万円以下なら月々2000円の返済で良かったのは、支出が多い自分の家計にはとても助かりました。

後悔したところは?

東京スター銀行のスターカードローンαからお金を借り入れして失敗した点は、「融資まで期間が長かった」ところです。自分の場合は、申し込みから融資まで2週間ほどかかりました。もう少し早く融資してもらえると助かるなと感じました。

【13位】住信SBIネット銀行カードローン 条件を満たすと年マイナス0.5%の金利優遇

住信SBIネット銀行カードローンのおすすめポイント

- 金利が年1.89%~14.79%と低金利!

- 利用限度額が最大1,000万円と高額!

- 申込~返済までスマホですべて完結できる

| 金利(実質年利) | 1.89%~14.79% |

| 限度額 | 10~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜65歳 |

| 融資スピード | 翌営業日以降 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | ◎ |

| アプリ | 〇 |

住信SBIネット銀行が提供するカードローンは、融資限度額が最大1,000万円と高額融資が可能です。以前は「スタンダードコース」「プレミアムコース」に分かれていましたが、現在はコース分けが無くなっています。

実質年利1.89%~14.78%と低金利も魅力で、所定の条件を満たすと最大年0.6%の金利優遇を受けることもできます。カードローンの新規契約・借入により最大36,500円の現金がプレゼントされる点も大きな特徴です。

毎月の返済額は前月末の借入残高によって計算され、10万円程度の借入であれば毎月2,000円の少額返済も可能です。

また、利息以外の余計なコストがかかりにくい点もメリットです。

入会金・年会費はもちろん、WEBからでもATMからでも借入・返済手数料がかかりません。

住信SBIネット銀行 カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

金利の設定が一般的なものだったので、返済のために家計を圧迫することがなくそれまでと変わらない生活を続けられたことです。

後悔したところは?

申し込みから融資を受けるまでの総合的な時間が、思っていたよりも長くかかっていたため、お金を使いたいタイミングを調整しなければなりませんでした。

【14位】オリックス・クレジット ORIX MONEY PERSONALローン スマホ完結でカードレス

ORIX MONEY PERSONALローンのおすすめポイント

- 最短60分で審査結果が分かる!

- アプリ型(カードレス)では、カード発行なし・郵送物なし、家族ばれが心配な方に!

- 会員限定で各種優待を受けられる!

| 金利(実質年利) | 1.5%~17.8% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜69歳 |

| 審査スピード | 最短即日(審査回答は最短60分) |

| 収入証明書 | 50万円以下は不要 |

| 郵送物なし | 〇 |

| アプリ | 〇 |

2023年5月15日からは「カード発行型」の取扱いも開始し、カードを利用したいユーザーにも対応しています。

ORIX MONEY PERSONALローンには、これまでのカードローンと一味違ったサービスが付いています。

オリックスレンタカーやカーシェア・カーリースなどオリックスグループのサービスを優待価格で利用できるので、普段から利用がある方に特におすすめです。

ORIX MONEY PERSONALローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

オリックスマネーは審査が土日でも対応しているので土日に借りたい時も安心して使えるのが良かった点です。

後悔したところは?

在籍確認の電話を必ずされてしまうので職場に電話をされたくない方や周りにバレたくないという方には不向きだと思います。

【15位】千葉銀行 ちばぎんカードローンは年1.4%~年14.8%の変動金利

ちばぎんカードローンのおすすめポイント

- 来店不要でWEB完結可能

- ローンカード到着前でも振込融資可能

- 月々の返済は2,000円~で返済計画が立てやすい

| 金利(実質年利) | 1.4%~14.8% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜65歳 |

| 融資スピード | 明記なし |

| 収入証明書 | 借入希望金額が50万円を超える場合には必要 |

| ATM手数料無料 | × |

| アプリ | × |

千葉銀行カードローン(ちばぎんカードローン)は、来店不要でWEB完結可能。利用前には「10秒クイック診断」で借入可能かどうか確認してみましょう。

借入審査後、ローンカード到着前でも「カードローン入金サービス」により、契約と同時に返済口座に融資可能。

月々の返済は2,000円~ですので返済計画も立てやすく、安心して利用できます。

千葉銀行に口座を保有していなくても申込は可能ですが、契約までに返済用口座の作成が必要になります。

また利用できる方は、お住まい、またはお勤め先の所在地が千葉銀行本支店の営業地域内にある方(原則、千葉、東京、茨城、埼玉、神奈川にお住まいの方)に限定されます。

千葉銀行カードローン(ちばぎんカードローン)を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

返済は口座からの自動引き落としだったので忘れることは無かったですし、低金利で負担が少なかったので助かりました。

後悔したところは?

申込からの審査結果や問い合わせに対する返答など、とにかく全体的に対応には時間がかかったので、その点は不便だと感じました。

【16位】JCB カードローン「FAITH」最大2.5月分の利息が実質0円

JCBカードローン FAITHのおすすめポイント

- WEB入会なら最短即日で審査結果が分かる!

- キャッシング1回払いは年利5.00%!

| 金利(実質年利) | 4.4%~12.5% |

| 限度額 | 500万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜58歳 |

| 融資スピード | 最短3営業日(審査回答は最短即日) |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | 〇(月3回まで無料) |

| アプリ | 〇 |

キャッシングリボ払いの他、キャッシング1回払いは年利5.00%で利用できます。

ただし、学生・パート・アルバイトの方は利用不可となっているため、申込条件をしっかり確認する必要があります。

審査スピードが早く、融資確定後は手持ちの口座に振り込んでもらえるためとても便利!安定した給与収入がある方は、利用を検討してみると良いでしょう。

JCBカードローン FAITHを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

平日の昼間であれば即時に借りられるので今お金が突然必要となった時にすぐに現金を借りることが出来る。またJCBなので安心感もある。

後悔したところは?

アプリがwebのサイト基準なのかもしれないが使いづらい。また支払った後限度額の更新に時間がかかるのでどのぐらいの限度額かわからない。

【17位】セブン銀行ローンサービス(カードローン)全国のセブンイレブンで利用可能

セブン銀行ローンサービス(カードローン)のおすすめポイント

- 借入まで最短翌日のスピード融資!

- アプリで申し込みも口座開設も完結!

- ATM手数料が無料!

| 金利(実質年利) | 12.0%~15.0% (初回は15.0%) |

| 限度額 | 10万円~300万円 (初回は50万円迄) |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜70歳 |

| 融資スピード | 最短翌日 |

| 収入証明書 | 不要 |

| ATM手数料無料 | ◎提携ATM無料 |

| アプリ | 〇 |

セブン銀行ローンサービス(カードローン)は、はじめて利用する時は限度額が50万円までと決まっているので、借りすぎる心配がありません。

ローンサービスの申込には、セブン銀行の口座が必要です。

まずは「Myセブン銀行」アプリをダウンロードしましょう。

アプリを使って申し込んだ場合には最短翌日に借入できるので、審査スピードも利便性も好条件といえます。

セブン銀行ローンサービス(カードローン)を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

専用のアプリがあるので、自宅にカードが届くのを待たなくてもスピーディーに借入する事ができ助かりました。

後悔したところは?

思っていた以上に金利が高かったので、返済にあまり時間がかかってしまうと金利分が大きくなりプレッシャーに感じました。

【18位】みずほ銀行カードローン 住宅ローンを契約中だと金利が優遇

みずほ銀行カードローンのおすすめポイント

- 24時間WEB完結申込!

- 返済は月々2,000円から!

- 住宅ローンの契約があれば金利が優遇

| 金利(実質年利) | 2.0%~14.0% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜66歳 |

| 融資スピード | 翌営業日以降 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | 〇 |

| アプリ | × |

みずほマイレージクラブに入会されており、月末時点にカードローンのお借入残高がある場合、翌々月の以下ATMの時間外手数料・利用手数料が無料になります。

・みずほ銀行ATM0円

・イーネットATM月3回まで0円

みずほ銀行カードローンは24時間WEB申込が可能、来店・郵送不要で手続きできます。

みずほ銀行の口座を持っていない方は普通預金口座を開設する必要がありますが、WEB申込なら口座の同時申し込みが可能です。

みずほ銀行の普通預金口座のキャッシュカードをお持ちの方は、「キャッシュカード兼用型」を選択してカードローン口座を開設後、手持ちのキャッシュカードでそのまま利用できます。

みずほ銀行 カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

親身になり返済の相談にも乗ってもらえましたし、返済を忘れていて遅れた月でも柔軟な対応をしてもらえたので助かりました。

後悔したところは?

申込をした時に結構細かな個人情報を聞かれたので、周りにバレてしまわないか不安になり後悔してしまいました。

【19位】オリックス銀行カードローン ガン保証特約付きプランの加入も可能

オリックス銀行カードローンのおすすめポイント

- ガン保証特約付きプランあり!

- 提携ATM手数料終日0円!

- WEB完結対応!

| 金利(実質年利) | 1.7%~14.8% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜69歳 |

| 融資スピード | 明記無し |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | ◎提携ATM無料 |

| アプリ | △ |

オリックス銀行カードローンは、銀行カードローンにしては金利が高いイメージがありますが、ガン保障特約「Bright」を金利上乗せ0で付けられる他にないサービスがあります。

「Bright」では死亡・高度障害またはガンと診断確定された時の借入残高が保険金に充当されるため返済不要になります。万が一に備えたい方におすすめのカードローンです。(診断確定後の追加借入は通常の返済が必要です)

オリックス銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

他社で複数融資があっても審査が通りました。借金により月々の生活支払いに不安があったので、融資をしてもらえて助かりました。

後悔したところは?

他社に比べて月々の支払いが高いことと、審査時に在籍確認の電話があったことです。また銀行ローンの中では金利が高いので完済まで時間がかかったことに後悔しています。

【20位】au PAY スマートローン 新規の方限定でPontaポイントをプレゼント中

au PAY スマートローンのおすすめポイント

- 審査最短30分!

- 最短即日融資!

- au PAY 残高に直接チャージでPontaポイントが貯まる!

| 金利(実質年利) | 2.9%~18.0% |

| 限度額 | 100万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜70歳 |

| 融資スピード | 最短即日 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | × |

| アプリ | 〇 |

「au PAY」はQRコードでお支払いができるコード決済サービスのこと。

au PAY残高にダイレクトチャージして、お買い物すればPontaポイントが貯まっていきます。

au PAY スマートローンの新規申込&借入で、最大2,000 Pontaポイントがプレゼントされます!

au PAY スマートローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

良かった点としては審査は最短30分で完了でき、申し込みから借入までスマホで簡単に手続きができること。またau PAY残高に直接チャージが可能で24時間365日借入ができることです。

後悔したところは?

後悔した点としては銀行カードローンなどに比べて高めであり、最短30分で審査が終わらないことも多く、郵送物が発生するとすぐに利用できない場合があることです。

【21位】オリックス・クレジット VIPローンカード 会員限定サービスが充実

VIPローンカードのおすすめポイント

- 最高800万円でゆとりの融資!

- 最短60分審査・最短即日で借りられる!

- 会員限定の優待サービスあり

| 金利(実質年利) | 1.7%~17.8% |

| 限度額 | 30~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜69歳 |

| 融資スピード | 最短即日 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | × |

| アプリ | 〇 |

オリックス・クレジットのVIPローンカードは、まとまったお金が必要な時にスピーディーに借入できる商品です。

VIPという名前の通り、会員限定でリゾートホテルやレストランを優待価格で利用できます。

ただし審査は慎重に行われるため、すでに複数の借入がある方や、収入が安定しない方には向いていないでしょう。

希望借入額と、他社での利用残高の合計が100万円を超える場合は収入証明書が必要です。

オリックス・クレジット VIPローンカードを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

キャンペーンが行われていたので、利息分が3ヶ月キャッシュバックされたのは非常にお得感があり助かりました。

後悔したところは?

もちろん周りには分かりにくい配慮をされていましたが、申込をした後だけではなく毎月のように広告などの郵送物が届いたので、その点は失敗したかなと感じました。

【22位】イオン銀行カードローン 毎月1,000円からの返済で選べる3つの方法

イオン銀行カードローンのおすすめポイント

- 「受取人確認サポート」でご家族の確認が心配な方に!

- いつでも何度でもATM手数料0円!

- 申込から契約までWEB完結!

| 金利(実質年利) | 3.8%~13.8% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜65歳 |

| 融資スピード | 審査完了後5日程度 |

| 収入証明書 | 必要 |

| ATM手数料無料 | 〇 |

| アプリ | × |

イオン銀行カードローンは、審査スピードはそれほど早くないものの、審査に通れば低金利で借入できます。

イオン銀行普通預金口座を持っていれば、ローンカードを受け取る前に振込融資を受けることも可能!

普段からイオン銀行を使っている方は、イオン銀行ATMの利用にも慣れているので、返済もスムーズに済ませることができるでしょう。

イオン銀行 カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

イオン銀行は、元々たまに利用していたためその流れでカードローンがある事を知り使ってみようと思ったのがきっかけ。

後悔したところは?

カードローンは、今ではメジャーになり抵抗感もなく利用している方が多いのですが、私の場合借金をしてしまった罪悪感が残りました。

【23位】auじぶん銀行カードローン 借り換え対応・スマホ完結

auじぶん銀行カードローンのおすすめポイント

- リボ払いからの借り換えOK!

- au IDをお持ちの方は金利優遇あり!

| 金利(実質年利) | 1.48%~17.5% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜70歳 |

| 融資スピード | 明記無し(審査結果は最短1時間) |

| 収入証明書 | 60万円以下は不要 |

| ATM手数料無料 | ◎提携ATM無料 |

| アプリ | × |

auじぶん銀行カードローンは、安定継続した収入があればOKなので、自営業・パート・アルバイトでも申込可能です。au IDをお持ちの方には「カードローンau限定割」が適用され、最大年0.5%の金利優遇を受けられます。

申込から契約までスマホで完結でき、利用明細書などの郵送もないのでプライバシー面でも安心して利用できます。

auじぶん銀行 カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

定期的にお得なキャンペーンをされていましたが、自分に適応するキャンペーンの場合は電話で案内してもらえたので、見落とす事が防げとても助かりました。

後悔したところは?

金利が消費者金融と変わらないくらい高かったので、自分としても予想外で借入をして失敗だったと感じました。

【24位】ソニー銀行カードローン 下限年2.5%の低金利が魅力

ソニー銀行カードローンのおすすめポイント

- 初回にかぎり、ローンカードが届く前に振込してもらえる

- 上限金利が13.8%と銀行としても金利と利息が安い部類に入る

| 金利(実質年利) | 2.5%~13.8% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜65歳未満 |

| 融資スピード | 最短翌日以降 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | 〇(借入が月4回まで 返済は無制限) |

| アプリ | × |

ソニー銀行カードローンは、2.5~13.8%の低金利(年率)で借入できるカードローンです。

「初回振込サービス」を提供している点に特徴があり、ローンカードを受け取る前に振込での借入が可能です。

初回振込サービスを利用しないとローンカードを受け取って現金を借りるために約7~10日かかるところ、初回振込サービスならカードを待たずに借入できます。

初回限定のサービスとはいえ、融資スピードをカバーできるので利便性が向上します。

また、提携先ATM手数料は借入が月4回まで無料、返済は無制限で無料という点も魅力的です。(優遇プログラム Club S プラチナが適用されると無制限で無料)

少額を何度も借りたい場合にネックになりがちな手数料が無料になるため、金利の安さもあって返済総額を安く抑えることが可能になります。

ソニー銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

とてもほしいものがありどうしても手に入れたかったのです。もう少しだけお金が足りなかったので借りることができてよかったです。

後悔したところは?

やはり後でのってきた手数料です。たった5万円だけだったのですがすごい金額に跳ね上がりました。失敗したなと思いました。

【25位】りそなプレミアムカードローン アプリなら入力項目が最低限

りそな銀行カードローンのおすすめポイント

- アプリを使った手続きなら最低限の入力だけで完了する

- 繰上返済もアプリを使ってワンタッチで可能

| 金利(実質年利) | 1.99%~13.5% |

| 限度額 | 10~800万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳〜66歳未満 |

| 融資スピード | 最短翌営業日以降 |

| 収入証明書 | 50万円以下は不要 |

| ATM手数料無料 | – |

| アプリ | 〇 |

りそなプレミアムカードローンは、アプリを活用することで効率的に申し込み・繰上返済が可能なカードローンです。

アプリでは氏名などの重要な情報が自動で連携されるため、必要最低限の情報のみで申し込むことができます。

毎月の返済額や返済状況の確認もアプリなら簡単にでき、りそな銀行の口座残高とセットで確認できて便利です。

アプリを通じて返済予定が通知されるため、口座に入金を忘れて返済できないミスを防止できます。

住宅ローンとの同時利用で金利が年0.5%引き下げられる特典もあり、りそな銀行をメインで使っている方ならぜひ検討をおすすめします。

りそな銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

審査が遅いと聞いていましたが、申込をした翌日には通知が届いたので思っていたよりも早かったですし、その後もスピーディーに借入ができたので助かりました。

後悔したところは?

毎月の最低返済額が比較的高かったですし、更には金利もあまり低くなかったので支払いが負担になってしまい後悔しました。

【26位】PayPay銀行カードローン はじめてなら30日間無利息サービス

PayPay銀行カードローンのおすすめポイント

- 30日間の無利息サービスがある

- 申込から借入までアプリで完結可能

- 提携ATM利用手数料が無料

| 金利(実質年利) | 1.59%~18.0% |

| 無利息期間 | 30日間 |

| 限度額 | 1~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20~70歳 |

| 審査スピード | 本審査は最短翌日(仮審査は最短60分) |

| 融資スピード | 最短翌日以降 |

| 収入証明書 | 必要な場合あり |

| ATM手数料無料 | 〇 |

| アプリ | 〇 |

PayPay銀行カードローンは、仮審査が最短60分で完了します。スマホを利用して申込から契約、借入、返済まで手続き可能です。本審査回答は最短翌日ですが、スピードに優れた銀行カードローンです。

銀行カードローンでは珍しく「初回借入日の翌日から30日間無利息サービス」が付与しています。またカードローン契約で1,500円のプレゼント特典の他、カードローンの借入で最大10,000円がプレゼントされるなど、サービス内容が充実しています。

PayPay銀行 カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

初回で30日間は無利息で借入ができたので、直ぐに返済をしようと思っていた自分には金利がかからなくて非常に助かりました。

後悔したところは?

審査スピードが思っていたよりも遅く、申込から借入ができたのは5日後だったので、早く借入がしたかった自分としては失敗したかなと感じました。

【27位】みんなの銀行ローン 申込から契約と借入まですべてスマホで完了

みんなの銀行ローンのおすすめポイント

- アプリで申込から借入・返済まで完結

- 電話連絡なし、郵送物なし

- 入力項目は年収のみ

| 金利(実質年利) | 1.5%~14.5% |

| 限度額 | 10~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20~69歳 |

| 審査スピード | 一次審査は最短2分(※)、最終審査は数日 |

| 融資スピード | 最短数日 |

| 収入証明書 | 利用金額50万円超の場合は必要 |

| ATM手数料無料 | △(セブン銀行スマホATM) プレミアムサービス加入で月10回まで 25歳以下(プレミアムサービス非加入)で月3回まで |

| アプリ | 〇 |

「みんなの銀行ローン」は「ローンカードがないカードローン」として、2022年にサービスが開始された新しいローンです。

申込での入力項目は「年収」のみ、最短2分(※)で借入条件(年金利、利用限度額)が提示されます。ただしその後の最終審査には数日を必要とします。

アプリで申込から借入・返済まで完結。電話連絡や郵送物もなく、周囲に利用がばれるリスクも少なくなっています。

※申込状況等により、数日程度時間を要する場合があります。

みんなの銀行 ローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

専用アプリからの申し込みが非常に簡単でしたし、更には在籍確認や自宅に書類が届いたりもなかったので、とても安心できました。

後悔したところは?

無利息期間がないので、最初から金利がかかってしまうのは不便だと感じましたし、専用の口座を開設しなくてはいけないのも手間でした。

【28位】ベルーナノーティス 80歳までの年金受給者でも利用可能

ベルーナノーティスのおすすめポイント

- 何度でも14日間無利息サービスが利用できる

- 専業主婦でも申込可能(例外貸付け)

- 提携ATM利用手数料が無料

| 金利(実質年利) | 4.5%~18.0% |

| 無利息期間 | 14日間 |

| 限度額 | 1~300万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20~80歳 |

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日 |

| 収入証明書 | 限度額50万円以下は不要 |

| ATM手数料無料 | 〇 |

| アプリ | × |

プライム市場上場通信販売ベルーナグループの「ベルーナノーティス」は、最短30分で審査が完了、最短即日融資も可能です。

はじめてだけでなく、完済後でも何度でも14日間の無利息サービスを受けることができ(※)、活用次第では利息負担なしで何度でも利用できます。

「配偶者貸付」で「専業主婦」も利用可能であることをあえて明記していることから、専業主婦を含む女性に優しいサービスであるといえるでしょう。

(※)完済後の再度のお借入が、前回の無利息適用のお借入日から3ヶ月経過している場合、無利息サービスが適用されます。

ベルーナノーティスを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

そんなに手続きがかからずにお金を借りることができたのはよかったです。必要になったのが急だったので、助かった。

後悔したところは?

低金利であるかなどをよく調べずに、ベルーナノーティスで借りたので、もっといい待遇で借りることもできたのかなと思います。

【29位】セントラル 30日間無利息サービスがある中小消費者金融

セントラルのおすすめポイント

- 30日間無利息サービス

- 自動契約機から申込可能

- 最短即日融資可能

| 金利(実質年利) | 4.8%~18.0% |

| 無利息期間 | 30日間 |

| 限度額 | 1~300万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳以上 |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 収入証明書 | 記載なし |

| ATM手数料無料 | △(自社ATMは無料) |

| アプリ | × |

愛媛県に本社がある「セントラル」はWEB申込で全国対応可能な中小消費者金融です。四国の他関東圏や、最近は大阪梅田にも店舗を出店しています。

はじめての利用者に対する30日間無利息サービスや、自動契約機が利用できる、最短即日融資可能など、サービス内容は大手カードローンに匹敵します。

セントラルを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

web申し込みに対応しているので、24時間、365日好きなタイミングで申し込みすることができる点はよかったです。

後悔したところは?

最高でも300万円までの融資となっているので、他の消費者金融と比較して高額の借り入れができないことがデメリットです。

【30位】dスマホローン ドコモユーザーなら優遇金利で最大-3.0%

dスマホローンのおすすめポイント

- 自宅への郵送物なし

- ドコモユーザーでなくても利用可能

- ドコモサービス利用状況に応じた金利優遇

| 金利(実質年利) | 3.9%~17.9% |

| 限度額 | 1~300万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20~68歳 |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 収入証明書 | 利用金額50万円超の場合は必要 |

| ATM手数料無料 | ― |

| アプリ | 〇 |

ドコモが提供する「dスマホローン」は、その名の通り申込から契約、借入まで完結できるローンサービスです。ローンカードの発行はなく、自宅への郵送物の発送もありません。

dアカウントがあれば、ドコモ回線を利用していない方でも申込可能です。ただドコモ回線やdカードの契約状況などに応じて、最大年3.0%の優遇金利が適用されますので、ドコモユーザーによりメリットの高いサービスとなっています。

dスマホローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

ドコモスコアリングの点数が高ければ大体の方が審査に通過するぐらい審査は他の消費者金融よりも緩めなのが良かったです。

後悔したところは?

在籍確認の電話が必ずかかってくることが嫌だなと思いました。周りに在籍確認の電話でばれることもあるので要注意だと思います。

SBJ銀行 SBJカードローン〈ぐでっと〉住宅ローン契約中に金利優遇があるカードローン

SBJ銀行 SBJカードローンのおすすめポイント

- 金利上限が9.0%とほかの銀行カードローンと比べても低い

- 所定の住宅ローンの契約中なら更にお得

- 韓国発の銀行グループの日本現地法人

| 金利(実質年利) | 3.9%~17.9% |

| 限度額 | 500万円 |

| WEB完結 | 〇 |

| 対象年齢 | 満20歳以上65歳以下 |

| 審査スピード | – |

| 融資スピード | 最短即日 |

| 収入証明書 | 50万円超の借り入れを希望する場合は必要 |

| ATM手数料無料 | ・セブン銀行ATM・イオン銀行ATM・E.netは月10回まで引き出し・預け入れが無料 ・ゆうちょ銀行やみずほ銀行のATMは月3回まで無料 |

| アプリ | 〇 |

SBJ銀行は「Shinhan Bank Japan」の略で、韓国の新韓金融グループの日本現地法人のことです。

外資系の銀行ですが、預金保険の対象に含まれるので安心して利用できるでしょう。

カードローンは〈ぐでっと〉という名称で展開されており、上限金利が9.0%と非常に低い点が特徴です。

一般的に銀行カードローンの上限金利は14.5%前後であり、SBJ銀行カードローンの金利がいかに低いかが分かります。

また、SBJ銀行の円普通預金口座を持っている人ならSBJモバイルアプリで手続きを完了させられるため、「申し込み手続きが複雑で面倒なのは嫌」と感じている人にとってはおすすめです。

さらに「ANY住宅ローン」「ANY住宅ローンプラス」を契約中であれば、年0.5%引き下げの金利優遇を受けることができます。

SBJ銀行 SBJカードローン〈ぐでっと〉を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

現金でも受け取ることができますが、d払いなら少額からでも受け取れるのが良かったです。返済もd払い残高からできるのが便利でした。

後悔したところは?

返済の手続きや登録はWEB上ですることができたのですが、それが少し複雑で、いろいろな手順を踏む必要があり、難しかったです。

愛媛銀行「ひめぎんクイックローン」返済日を自由に決められる柔軟なカードローン

愛媛銀行「ひめぎんクイックカードローン」のおすすめポイント

- 返済日を自由に決められる

- セブン銀行ATMなど特定の提携ATMが月4回まで無料

| 金利(実質年利) | 4.4%~14.6% |

|---|---|

| 限度額 | 郵送、店頭契約は10万円~800万円WEB契約は10万円~300万円 |

| WEB完結 | △※ローンカードは後日郵送 |

| 対象年齢 | 満20歳以上満65歳以下 |

| 融資スピード | - |

| 収入証明書 | - |

| ATM手数料無料 | 月4回まで※セブン銀行ATM、ローソン銀行ATM、ゆうちょ銀行ATM |

| アプリ | 〇 |

ひめぎんクイックカードローンは、愛媛銀行で提供されている銀行カードローンです。

ほかのカードローンには滅多にない珍しいサービスとして、約定返済日を自由に決められる点が挙げられます。毎月1日から月末の範囲内で、返済日を利用者の自由に決めることができます。

給料日の直後に返済日を設定することで、返済遅れの発生を未然に防ぐことができるでしょう。

また、「セブン銀行ATM」「ローソン銀行ATM」などが月4回まで無料で利用できる点も見逃せません。お金が余ったときに気軽にコンビニで返済するような取引を、手数料を気にせずに行えます。

また、銀行カードローンでは数少ない、無利息期間のサービスを提供している点もメリットです。

初めての型がWEB契約をした場合、契約から30日間の利息が0円になります。そもそもの金利が消費者金融より3.0%以上低い14.6%が上限であり、無利息期間を利用することで返済額を抑えやすくなっています。

愛媛銀行「ひめぎんクイックカードローン」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

返済日が自由に設定できたので、「返済日の直前に入金して返済に備える」という手続きが1つ省略されたのが非常に楽でした。

後悔したところは?

提携ATMの手数料無料回数に制限があったことです。自分はセブン銀行を良く使うので、ひめぎんの無料利用回数は月4回までです。基本的に無料の範囲内で利用できたので大きな不満ではありませんが、回数を気にせず無料で利用できたら良かったのにと思います。

【きらぼし銀行カードローンは融資限度額の上限が1,000万円と高額

きらぼし銀行カードローンのおすすめポイント

- 融資限度額が1,000万円と高額な水準

- パート・アルバイト・派遣社員でも申し込みできる

| 金利(実質年利) | 1.6%~14.8% |

|---|---|

| 限度額 | 10万円~1,000万円 |

| WEB完結 | △※取引内容によっては来店による手続きが必要になる場合もある |

| 対象年齢 | 満20歳以上満64歳以下 |

| 融資スピード | 最短3~5営業日 |

| 収入証明書 | 50万円超なら必要 |

| ATM手数料無料 | 提携のATMを利用する場合には手数料の負担が必要 |

| アプリ | 〇 |

きらぼし銀行のカードローンは、最高1,000万円の融資にも対応した銀行カードローンです。

入会金や年会費が発生しないことはもちろん、コンビニATMや駅ATM、きらぼしホームダイレクトからの借り入れ・返済にも対応していて利便性が高くなっています。

きらぼし銀行の口座がなくてもWEBなら24時間365日いつでも申し込みができる、契約と同時に入金が可能など、スピード融資に対応できる点も特徴です。

安定した収入があることが前提ですが、「パート」「アルバイト」「派遣社員」「契約社員」でも融資の対象です。

きらぼし銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

現金でも受け取ることができますが、d払いなら少額からでも受け取れるのが良かったです。返済もd払い残高からできるのが便利でした。

後悔したところは?

返済の手続きや登録はWEB上ですることができたのですが、それが少し複雑で、いろいろな手順を踏む必要があり、難しかったです。

UI銀行 UI Plan(スマホローン)三大疾病や死亡・高度障害状態に耐えられる

UI銀行「UI Plan(スマホローン)」のおすすめポイント

- 融資限度額が1,000万円と高い

- 三大疾病や死亡・高度障害状態など所定の状況になった場合はローン残高が0円になる保障を付けることも可能

- 保障付でも、保険料はUI銀行負担

| 金利(実質年利) | 1.3~14.5% |

|---|---|

| 限度額 | 30万円~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 満20歳以上満74歳以下 |

| 融資スピード | - |

| 収入証明書 | - |

| ATM手数料無料 | - |

| アプリ | 〇 |

UI銀行は、「あなた(U=You)と私(I)=わたしたち)」という意味を持つ銀行で、東京きらぼしフィナンシャルグループによって設立されました。

UI Plan(スマホローン)の金利は年1.3%~14.5%と銀行カードローンとしては特別低いわけではありませんが、融資限度額は1,000万円と高額な融資にも対応しています。

また、最大の特徴として保障機能を付帯させられることが挙げられます。保障付きプランの場合、「3大疾病(所定のガン、急性心筋梗塞・脳卒中による所定の状態)」「死亡・高度障害」のいずれかに該当した場合、ローン残高が0円になります。

保障を付けても保険料はUI銀行が負担してくれるので、返済中のコスト増の心配は無用です。

UI銀行「UI Plan(スマホローン)」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

三大疾病や死亡に備えられる保険付きのプランを選択できるのは、他の銀行ではなかなか見られないサービスだと思います。保険料までUI銀行で負担してくれるので、保険付きで契約してもコストの心配はありません。

後悔したところは?

特にありません。しいて言えば知名度が高いとは言えないということもあって、借りられるまで連日ドキドキしていたことくらいでしょうか。

クレディセゾン「MONEY CARD」最大2ヶ月分の利息がキャッシュバックで実質0円に

.jpg)

クレディセゾン「MONEY CARD」のおすすめポイント

- 条件がマッチすれば最大2ヶ月分の利息がキャッシュバックされる

- 振込も最短数十秒で完了と非常にスピーディ

| 金利(実質年利) | ・MONEY CARD:15.0% ・MONEY CARD GOLD:6.47%/8.47% |

|---|---|

| 限度額 | ・MONEY CARD GOLD:100万円 ・MONEY CARD GOLD:200万円・300万円 |

| WEB完結 | △ローンカードは郵送での受け取りになる |

| 対象年齢 | 20歳から75歳 |

| 融資スピード | - |

| 収入証明書 | - |

| ATM手数料無料 | 提携ATMの利用手数料は無料 |

| アプリ | × |

クレディセゾン「MONEY CARD」は、最大2ヶ月分の利息がキャッシュバックで実質0円になるカードローンです。

【キャッシュバックの条件】

引用元:クレディセゾン

MONEY CARD GOLDまたはMONEY CARDに契約のうえ、ご入会日の翌月末までにお借入れいただいた分について、入会日から3ヵ月後のお支払日(お引落日)までにご返済いただいた分の利息をもれなくキャッシュバックいたします。

「返済方法が『口座引き落とし』になっている」「入会日から3ヶ月後の20日までに口座登録が完了している」などの条件はあるものの、2ヶ月分も実質的に利息が0円になるのは非常に魅力的でしょう。

また、全国のコンビニATMや金融機関ATMで利用できたり、振込なら最短数十秒で入金が完了したりと、利便性の高さは大手消費者金融にも負けていません。

更に、利用使途が自由であることもメリットです。

目的用途が事業用でも利用でき、事業資金として十分な融資枠があります。

なお、MONEY CARDとMONEY CARD GOLDという2種類のカードに分かれていることも特徴です。

MONEY CARD GOLDは20歳から75歳までの年収400万円(税込)以上の方、という年収条件が指定されていますが、融資限度額が300万円になったり金利が6.47~8.47%と更に低金利で利用できたりといったメリットがあります。

クレディセゾン「MONEY CARD」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

やはり、なんといっても最大2ヶ月分の利息がキャッシュバックされるのは魅力的ですよね。消費者金融は大手でも30日の無利息期間がほとんどなので、60日も無利息になるのはクレディセゾンの大きなメリットでしょう。

後悔したところは?

融資額が最大300万円というのは、大手消費者金融や銀行カードローンと比較すると少ない数字です。総量規制を考えると300万円でも十分かもしれませんが、「将来的に大きな金額を借りたくなったときにネックに感じることはあると思います。

オリコのカードローン「CREST」契約後2ヶ月分の利息が全額キャッシュバックされる

オリコのカードローン「CREST」のおすすめポイント

- 契約の2ヶ月後までに支払った利息が全額キャッシュバックされるキャンペーンあり

- 返済は振込と提携ATMの両方を利用できる

- 返済は残高スライドと定額返済の両方から選択できて利便性が高い

| 金利(実質年利) | 4.5%~18.0% |

|---|---|

| 限度額 | 10万円~500万円 |

| WEB完結 | 〇オンラインで申し込みが完結!来店不要 |

| 対象年齢 | 満20歳以上 |

| 融資スピード | - |

| 収入証明書 | - |

| ATM手数料無料 | - |

| アプリ | - |

オリコのカードローン「CREST」は、大手消費者金融よりも有利な「最大2ヶ月間の利息が実質0円」を実現するカードローンです。

「ローンカード「CREST」にご入会いただき、ご利用期間内にお借入れをいただいた方。」が対象で、入会日の翌月末までの利用分の利息について、入会日から3ヶ月後の下旬にキャッシュバックがおこなわれます。

大手消費者金融のように最初から無利息になっているわけではないので一時的に利息を負担する必要こそあるものの、結果的にキャッシュバックされれば「30日間無利息」の消費者金融よりはお得に利用できます。

借り入れ方法はインターネットまたは電話から銀行口座に振り込んでもらえる「即日振込サービス」と提携ATMからの引き出しの両方に対応しています。

返済プランは利用残高に応じて毎月の返済額が変わる「残高スライドコース」と利用残高に関係なく一定を返済する「定額返済コース」があり、自分の財布事情と相談しながら返済を進められる魅力もあります。

オリコのカードローン「CREST」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

申し込み手続きがオンラインで完結するのは嬉しかったですね。自分に都合の良いタイミングで自宅にいながらオンライン申し込み~契約~借り入れまで完了したので、誰かにバレる心配は皆無でした。返済も残高スライドか定額を自分の好きに選択できたので良かったです。

後悔したところは?

金利については消費者金融と同じ程度の水準で、銀行カードローンと比べて高いと思う。信販会社でもほかにもっと金利が低いところも多いので、金利はガッカリポイントだったと思います。

ダイレクトワンはスルガ銀行グループのカードローン

ダイレクトワンのおすすめポイント

- スルガ銀行グループ傘下のカードローンという安心感

- 初回に限り55日間の無利息期間を利用可能

| 金利(実質年利) | 4.9%~18.0% |

|---|---|

| 限度額 | 1~300万円 |

| WEB完結 | - |

| 対象年齢 | 25歳以上の |

| 融資スピード | 最短当日 |

| 収入証明書 | - |

| ATM手数料無料 | - |

| アプリ | - |

ダイレクトワンは、スルガ銀行グループのカードローンです。初めての方限定で55日間の利息が0円になるサービスを展開しており、初回に限っては大手消費者金融や銀行カードローンよりもお得に利用できる可能性もあります。

申し込み方法としてインターネットはもちろんのこと、店頭申し込みや電話申し込みにも対応している強みがあります。「担当者に質問しながらじっくり手続きを進めたい」という希望がある人も、ダイレクトワンならじっくり話を聞けるでしょう。

消費者金融らしいスピード融資にも対応しており、最短当日の借り入れも可能です。申し込み当日に店頭窓口に来店すれば、最短30分でカードを発行できます。

ダイレクトワンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

申し込み方法が1つではなく、インターネット、電話、店頭の好きなものから選択できるのが良いですね。コロナ禍以降は店頭での申し込みができなくなった消費者金融も多いなか、店頭という選択ができるのは安心できます。

後悔したところは?

対応が丁寧で、カードローンとして使いやすかったのもあって、つい借り過ぎてしまった。テレビでよく「ご利用は計画的に」と放送されている意味が分かった気がします。

ライフティは初回契約の人に限定で35日間の無利息期間がつく

ライフティのおすすめポイント

- 初回なら35日間の無利息期間が適用される

- WEBから24時間いつでも申し込みできる

- 返済もインターネットバンキングに対応

| 金利(実質年利) | 8.0%~20.0% |

|---|---|

| 限度額 | 1,000円~50万円 |

| WEB完結 | × |

| 対象年齢 | 20歳~69歳 |

| 融資スピード | 数日 |

| 収入証明書 | - |

| ATM手数料無料 | - |

| アプリ | - |

ライフティは、24時間いつでも来店不要で申し込みを受けつけてくれる中小消費者金融です。

金利は上限20.0%と法律ギリギリの高い数値ですが、「全国のセブン銀行ATMを利用できる」「はじめてなら35日間の無利息が適用される」など、金利の高さを補える利便性の高さが特徴です。

また、申し込みはインターネットから24時間365日いつでもOK。昼間に多忙な人も問題なく申し込み手続きを済ませることができます。

返済もインターネットバンキングによって24時間いつでも手続きが可能であり、自宅にいながら返済を進められます。

ライフティを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

5年前に自己破産を経験しており、大手消費者金融でも銀行でもローンを借りられない状態でした。ライフティに出会う前に中小消費者金融で何件も断られており、ダメ元で相談しにいったら何とか必要最低限の10万円を借りることができました。店舗勤務の人の対応もよく、私にとっては救世主のように見えました。

後悔したところは?

今はライフティさんから借りた分も完済して解約。お付き合いはありませんが、もしまた困ったときには相談させて頂きたいです。

フタバは即日融資にも対応する柔軟な審査体制が魅力

フタバのおすすめポイント

- 平日16時までに審査を完了すれば最短即日で振り込んでもらうことも可能

- 初回の契約限定で30日の無利息期間がある

| 金利(実質年利) | ・1~10万円未満:14.959%~19.945% ・10~50万円:14.959%~17.950% |

|---|---|

| 限度額 | 1万円~50万円 |

| WEB完結 | × |

| 対象年齢 | 20歳以上73歳以下 |

| 融資スピード | 最短即日(平日16時までの審査完了で即日振込が可能) |

| 収入証明書 | - |

| ATM手数料無料 | - |

| アプリ | - |

フタバは中小消費者金融ながら、30日間の無利息期間を利用できるメリットがあります。

フタバをはじめて利用する方限定で、契約日の翌日から30日の無利息期間を利用できます。

また、女性向けのサポートがあるのもメリットで、顧客のプライバシー保護を徹底してくれます。

フタバからの電話連絡は携帯電話・スマートフォンなど指定の連絡先にしてくれるので、安心して申し込みできるでしょう。

消費者金融らしい即日融資にも対応しており、平日16時までに審査を完了させれば即日で振り込んでもらえます。

フタバを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

過去に債務整理をしたことがあり、加えて他の1社から15万円の借り入れ残高がある状態で申し込みしました。その日のうちに連絡があり、身分証明書をFAXで送って在籍確認も完了。素早い対応で翌日には融資を受けることができました。融資額は10万円と少額なのは残念でしたが、借りられて満足しています。

後悔したところは?

本人確認がかなり厳しくて、氏名や電話番号を伝えるだけでは審査は進められないということで本人確認書類を用意する手間が発生しました。今のご時世では仕方なく、担当の人もマニュアルに従っているだけなので不満ではありませんが、急いでいるときなので、ついイラっとしてしまいました。

中央リテールはおまとめローンに特化した事業者で、不動産担保型の商品も扱う

中央リテールのおすすめポイント

- 貸金業法に基づくおまとめローンを利用できる

- 不動産担保型のローンも展開している

| 金利(実質年利) | 10.95%~13.0% |

|---|---|

| 限度額 | 500万円 |

| WEB完結 | - |

| 対象年齢 | - |

| 融資スピード | 最短で翌営業日 |

| 収入証明書 | 条件を満たした場合に必要 |

| ATM手数料無料 | - |

| アプリ | - |

中央リテールは、「貸金業法にもとづくおまとめローン」を提供している中小消費者金融です。

複数の借り入れを中央リテールで一本化することで返済時期が明確になり、計画的な返済が実現します。

返済回数が月1回になることで何度もATMで入金する手間がなくなり、その手間を別のことに使えるメリットもあります。

また、不動産担保型のローンを利用できるメリットもあります。

融資額は最大3,000万円、金利は8.2~9.8%と、無担保のおまとめローンよりもさらに有利な条件で借り入れが可能です。

中央リテールを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

すでに他社で3社も借りていたことが要因かと思いますが、どの消費者金融でも全く借りられずに途方にくれていました。。。そこでダメ元で中央リテールに申し込んだところ、しっかり相談にのってくれた上で希望額を融資してもらうことができました。

今までの3社と比較しても1番低い金利でまとめてくれ、一気に返済が楽になったので助かりました。

後悔したところは?

面倒なのは、契約で必ず来店が必要だと言われてしまったことです。本店が東京なので東京住みの自分は問題なくアクセスできましたが、地方在住の人が利用するのは難しいでしょうね。また、在籍確認も、恐らく避けて通ることができなさそうです。

フクホーはWEB申し込みで24時間いつでも申し込める

フクホーのおすすめポイント

- Web申し込みなら最短30分程度で仮審査結果が分かることもある

- セブン-イレブンのマルチコピー機から契約書類一式を印刷できる

| 金利(実質年利) | 7.3%~20.0% |

|---|---|

| 限度額 | 5万円~200万円 |

| WEB完結 | ×※コンビニ契約の場合は郵送物なし |

| 対象年齢 | 20歳以上 |

| 融資スピード | 最短当日※コンビニ契約 |

| 収入証明書 | 初回は50万円までの借り入れのため、収入証明がなくても借りられる可能性がある |

| ATM手数料無料 | - |

| アプリ | - |

フクホーは、大阪市の浪速区に本社を構える中小消費者金融です。

WEBでの申し込みでスピーディな手続きができることに定評があり、仮審査結果を最短30分ほどで案内してくれるケースもあります。

電話での申し込みも可能ですが、仮審査の案内までに3営業日程度がかかる点がネックです。

急いでいる人は、Webからの申し込みのほうが適しているでしょう。

金利上限は20.0%と消費者金融としても高めの設定ですが、10万円以上を借りれば上限金利が18.0%まで下がります。大手と同水準の金利で借りられるので、可能なら10万円以上の金額を借りたいところです。

なお、フクホーの便利なところに、セブン-イレブンのマルチコピー機から契約書類一式を印刷できる点が挙げられます。

セブン-イレブンのマルチコピー機のメニュー画面から「ネットプリント」を選択し、フクホーから通知された予約番号を入力することで印刷が可能です。

フクホーを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

過去に自己破産をしたことがあり、どの消費者金融からも門前払いをされていた状態でした。正直いってどこからも借りられないと思っていましたが、フクホーさんが貸してくれたので本当に助かりました。

後悔したところは?

後悔は特になく、感謝しかありません。

ちばぎんカードローン クイックパワー<アドバンス>来店不要かつWeb完結に対応

ちばぎんカードローン「クイックパワー<アドバンス>」のおすすめポイント

- 来店不要、かつWebで手続きを完結させることも可能

- 毎月の返済額は最小2,000円からでOK(借り入れ残高による)

- 提携コンビニATMを利用することで、全国どこにいても借り入れと返済が可能

| 金利(実質年利) | 1.4%~14.8% |

|---|---|

| 限度額 | 10万円~800万円 |

| WEB完結 | × |

| 対象年齢 | |

| 融資スピード | - |

| 収入証明書 | 50万円を超えるお借入極度額を希望する場合、本人の直近の年収を確認できる所得証明書類の写しが必要 |

| ATM手数料無料 | S利用時間やATMによって所定の手数料がかかる |

| アプリ | 〇 |

ちばぎんカードローン「クイックパワー<アドバンス>」は、千葉銀行が提供する地方銀行カードローンです。

来店不要かつWeb完結が可能であり、契約と同時に入金できる「カードローン入金サービス」など、利便性の高いサービスが多くあります。

返済金額も月々最小2,000円からと安いため、毎月安定して返済しやすい点もメリットです。

全国のコンビニATMとも提携しているため、全国どこにいても借り入れ・返済ができます。

ネックになるのは、ほかの地方銀行カードローンと同様、居住地域に制限がかかるところでしょう。

申し込み条件に「原則、千葉県・東京都・茨城県・埼玉県・神奈川県(横浜市・川崎市)にお住まいの方」という表記があり、それ以外の地域に住んでいる人は利用することができません。

とはいえ、千葉県以外に東京都や神奈川県の一部を含むので、利用できる人はかなり多いことが予想できます。

まずは居住地域の条件が問題ないかを確認し、申し込み条件を満たしていれば有力な候補になるカードローンでしょう。

ちばぎんカードローン「クイックパワー<アドバンス>」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

申し込みはWEBでおこないますが、特に困ることはありません。誰でも簡単に申し込めると思います。僕の場合は審査通過できるか不安だったので、「10秒クイック診断」で審査通過の可能性があることを最初にチェックしました。このサービスのおかげで、不安なく申し込めたと思います。

後悔したところは?

金利について、上限14.8%というのは地方銀行としても、メガバンクと比較しても高めの水準だということを、利用しはじめた後に知りました。これから申し込む人は、金利以外にメリットを見つけておくと良いと思います。

琉球銀行「しあわせのカードローン」年収の2分の1まで申し込めることが公式サイトに書かれている

琉球銀行「しあわせのカードローン」のおすすめポイント

- 年収の2分の1の金額まで申し込める

- 変動金利ながら金利が13.5%と銀行カードローンのなかでも低い

- 限度額も上限500万円と高額な設定

| 金利(実質年利) | 変動金利型 年5.0%~年13.5% |

|---|---|

| 限度額 | 10万円以上500万円以内(10万円単位) ※申込額は原則お客様年間収入の1/2以内 ※専業主婦(主夫)の方は上限が30万円まで |

| WEB完結 | 〇 |

| 対象年齢 | 満20歳以上で65歳以下 |

| 融資スピード | - |

| 収入証明書 | 申込金額50万円超、または本件を含む総借入残高が100万円超の場合、収入証明書が必要 |

| ATM手数料無料 | - |

| アプリ | - |

琉球銀行「しあわせのカードローン」は、最大で年収の2分の1までの金額を申し込めるカードローンです。

消費者金融の場合は総量規制という決まりによって(他社の借り入れも含めて)年収3分の1までしか借りられません。

それと比較すれば、琉球銀行ではより多くの金額を借りられる可能性があります。

金利は変動金利制ながら年13.5%と、2023年現在ではメガバンクよりも低い金利設定になっています。「少しでも利息額を安く抑えたい」と思っている方におすすめです。借り入れ金額も上限500万円と、十分な金額を借りられる可能性があります。

また、パートやアルバイトに加えて専業主婦(主夫)でも利用できるとの表記があります。職業に関係なく借り入れできるのは琉球銀行ならではの魅力でしょう、

琉球銀行「しあわせのカードローン」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

公式サイトに「専業主夫でも借り入れできる」という言葉が書いてあったので申し込んでみました。そうしたら本当に融資を受けられたので自分でもビックリしました。金利も13.5%と、大手消費者金融よりも4.5%くらい低い数値なので非常に満足です。

後悔したところは?

契約までに、結果的に2回も店舗に足を運ぶことになりました。お金を借りるためなので仕方ないと当時は割り切っていましたが、いま思えばもっと効率的に契約まで進みたかったなあと思います。

北陸銀行カードローン「スーパーNOW」Web完結で契約まで進められる

北陸銀行カードローン「スーパーNOW」のおすすめポイント

- 北陸銀行で口座を持っている人向け専用カードローン

- 金利が14.6%、融資上限額が1,000万円と、口座がない人向けの「クイックマン」より有利に利用できる

- 条件を満たして「ゴールド」を利用できれば更に低金利になる

| 金利(実質年利) | 年1.9%~年14.6% ※口座を持っていない人向けの「カードローン クイックマン」の金利は年11.95~14.95% |

|---|---|

| 限度額 | 10万円~最大1000万円(10万円単位) ※口座を持っていない人向けの「カードローン クイックマン」の限度泊は10万円~最大500万円 |

| WEB完結 | 〇 |

| 対象年齢 | 満20歳以上満69歳以下 |

| 融資スピード | - |

| 収入証明書 | - |

| ATM手数料無料 | 時間帯によって110~220円がかかる |

| アプリ | - |

北陸銀行では、口座を持っている人向けの「スーパーNOW」と、口座を持っていない人向けの「クイックマン」という2つのラインナップがあります。

スーパーNOWは金利が1.9~14.6%、融資限度額が最大1,000万円に対し、クイックマンは金利が11.95~14.95%、融資限度額が上限500万円です。

先に口座を用意して、スーパーNOWに申し込みするほうがおすすめできます。

スーパーNOWはWEB完結に対応しており、申し込みから契約までWEBで完結できるメリットがあります。

銀行の店舗に出向く時間がない人でも、スーパーNOWなら気軽に手続きを進められるでしょう。

また、スーパーNOWでは、北陸銀行で給与(月間5万円以上)または公的年金(月間1万円以上)を自動受取されている方向けのNOW<ゴールド>があり、金利上限が11.8%と更にお得に利用できます。

北陸銀行カードローン「スーパーNOW」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

スーパーNOWという商品に応募したのですが、当時は店頭で申し込んだのもあってか、審査がスムーズに終わったように思います。ゴールドのほうではなく一般のカードローンを利用したので正直いって金利は高いと思いましたが、ATMから気軽にお金を引き出せるのはやはり便利かと思います。

後悔したところは?

良かったと感じたところでも回答しましたが、金利がほかの銀行カードローンよりも高いです。「カードローン クイックマン」という商品になると金利が年11.95~14.95%です。消費者金融に近い水準ではないでしょうか。

北洋銀行カードローン「スーパーアルカ」セブン銀行ATMなど主要コンビニATMを無料で利用できる

北洋銀行カードローン「スーパーアルカ」のおすすめポイント

- 契約までWeb完結で進められる

- 顧客のプライバシーに配慮した対応をしてくれる

- 主要なコンビニATMを手数料無料で利用できる

| 金利(実質年利) | 年1.90~14.7% |

|---|---|

| 限度額 | 10万円~1,000万円 |

| WEB完結 | 〇 ※契約までWeb完結し、カードを発行してから利用開始 |

| 対象年齢 | 満20歳以上満69歳以下 |

| 融資スピード | 審査完了までは最短で翌営業日~翌々営業日 |

| 収入証明書 | 北洋銀行が必要と判断した場合は提出が必要 |

| ATM手数料無料 | 北洋銀行・セブン銀行・ローソン銀行、E.netのATMを手数料無料で利用できる |

| アプリ | 〇 |

北洋銀行のカードローン「スーパーアルカ」は住まい(帰省先を含む)や勤務先が北海道の人しか利用者になれない点がネックですが、「Web完結で契約まで進める」「主要なコンビニATMを手数料無料で利用できる」などの大きなメリットがあります。

利用使途は基本的に自由であり、事業資金以外なら「自動車の購入費用」「毎日の生活費」「記念日や休日に」「家族の医療費」など、さまざまな用途に利用できます。

また、お客様のプライバシーを守ってくれることが公言されているのも嬉しいポイントです。

顧客への電話は個人名でのみ行われたり、自宅への利用明細の郵送を行わなかったりと、家族や職場にローン利用がバレない工夫が施されています。

特に魅力的なサービスが、コンビニATMを無料で利用できる点です。セブン銀行、E.net、ローソン銀行など主要なATMを無料で利用できるので、お金が必要になったときにすぐ借りたり、お金が余ったらすぐ返済したりといったことがしやすいです。

北洋銀行カードローン「スーパーアルカ」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

給与振り込み口座が北洋銀行で、比較的ATMをよく使う機会が多かったことからカードローンに申込みました。セブン銀行などの主要なコンビニ銀行ATMも手数料無料で利用できる点も含め、ATMでの借り入れ・返済がしやすいのが魅力だと思います。

後悔したところは?

返済額が最小2,000円からと聞いて、それなら毎月コツコツ返済できるなと思っていました。ただ、実際は借入金額に応じて毎月の返済額が変動するということを契約後に知りました。良く調べなかった自分が悪いのですが、もう少し分かりやすく表示してくれても良いのになあ……。というのが正直な感想です。

福岡銀行カードローン「FFGカードローン」九州のシェアナンバー1を公言するカードローン

福岡銀行カードローン「FFGカードローン」のおすすめポイント

- 公式で「九州のシェアナンバー1」を公言していて安心

- 福岡銀行の口座を持ってさえいれば契約当日に振込手続きが可能

- 限度額の上限も1,000万円と高い

| 金利(実質年利) | 年1.9~14.5% |

|---|---|

| 限度額 | 10万円~1,000万円 |

| WEB完結 | 〇 |

| 対象年齢 | 20歳以上69歳以下 |

| 融資スピード | - |

| 収入証明書 | 利用限度額が50万円を超える場合 |

| ATM手数料無料 | 時間帯や利用するコンビニATMによって所定の手数料がかかることがある |

| アプリ | - |

福岡銀行カードローン「FFGカードローン」は、九州でシェアナンバー1を公言している地方銀行カードローンです。

申し込み手続きはWEB完結が可能であり、福岡銀行の口座を持ってさえいれば契約当日に振込手続きができます。

急いでいる人でも契約までスムーズに進められれば素早く借り入れることができます。

融資金額も最大1,000万円と高く、他社からのおまとめにも対応しています。

「今すでに複数社からの借り入れをしていて、返済が厳しい……」とお嘆きの人は、福岡銀行カードローン1社に借り入れをまとめてしまうことも検討できるでしょう。

また、数々の提携ATMがあるのもメリットです。

主要なコンビニならどこでも取引できるため、借り入れや返済の場所を選ばずに利用できます。

【福岡銀行カードローン「FFGカードローン」の提携ATM】

福岡銀行、熊本銀行、十八親和銀行、セブン銀行、ローソン銀行、ゆうちょ銀行、E.net、デイリーヤマザキ など

福岡銀行カードローン「FFGカードローン」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

銀行カードローンということで審査にかなり時間がかかる印象でしたが、福岡銀行のFFGカードローンは数日で審査が完了しました。以前にほかのカードローンの審査を受けたときは1週間近く時間がかかったので、FFGカードローンはスピーディに審査を進められたと思っています。

福岡銀行はメインバンクの1つとして比較的多く利用していたので、それがスピード審査の要因かもしれません。

後悔したところは?

金利に関しては「年1.9~14.5%」と大手消費者金融よりは低いけど、銀行としては普通という印象ですね。ほかの銀行と比較して特別に低いわけではなく、良く調べると他にもっと低金利の銀行カードローンはたくさんあるようです。

次に借りる機会があったら、金利をはじめとしたサービスも比較して選びたいと思います。

福井銀行カードローンは福井銀行の口座がなくても取引できる

福井銀行カードローンのおすすめポイント

- 福井銀行の口座がなくても申し込みができる

- スマートフォンやパソコンなら好きな時間に手続きを進められる

- 福井銀行の口座があれば自動振替に対応している

| 金利(実質年利) | 年2.8~14.6% |

|---|---|

| 限度額 | 10万円以上1,000万円以内(10万円単位) |

| WEB完結 | 〇 |

| 対象年齢 | 満20歳以上70歳未満 |

| 融資スピード | - |

| 収入証明書 | 50万円超の希望額の場合は源泉徴収票・所得証明書などの提出が必要 |

| ATM手数料無料 | 利用時間・利用機関により所定の手数料が必要 |

| アプリ | 〇 |

福井銀行のカードローンは、口座開設が不要でWeb完結に対応した地方銀行カードローンです。

変動金利で2.8~14.6%と消費者金融と比較して十分に低金利であり、「消費者金融では利息負担が大きい……」と悩んでいる人の選択肢としておすすめです。

また、申し込みから契約まではWebで完結するので、スマートフォンやパソコンなら好きな時間に手続きを進められます。

平日の昼間が多忙すぎる人も、福井銀行カードローンなら問題なく手続きを進められるでしょう。

また、借り入れ・返済をATMで完結させることもでき、その場合は福井銀行の口座は必要ありません。

カードローンの手続き以外に口座開設の手続きが必要ではないため、手続きを簡素化できます。

借り入れや返済は全国のコンビニATMでも可能であり、取引する場所には困らないでしょう。

福井銀行の口座を持ってさえいれば、毎月10日の自動引き落とし(口座振替)による返済も可能です。

福井銀行カードローンを利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

返済するのに「口座振替」「ATM」の両方が選択できるのが良かったです。普段は口座振替で自動的にコツコツと返済して、追加で借りたい時はATMが便利でした。

後悔したところは?

ATMを無料で利用できないことですね。メガバンクのカードローンならセブン銀行ATMやローソン銀行ATMを無料で利用できるケースが多く、何度ATMを使っても余計なコストがかからないことを最近知りました。福井銀行カードローンはコンビニATMを利用すると手数料がかかるので、この点はマイナスだと思います。

長野銀行「個人向けカードローン」長野県在住の人が利用できる地方銀行カードローン

長野銀行「個人向けカードローン」のおすすめポイント

- 金利が年5.5~14.5%と消費者金融と比べて低金利

- Web申し込みなら24時間いつでも手続きできる

- 長野銀行に口座がない人でも利用できる

| 金利(実質年利) | 年5.5~14.5% |

|---|---|

| 限度額 | 10万円~500万円 |

| WEB完結 | 契約は郵送 |

| 対象年齢 | 満20歳以上、満65歳以下 |

| 融資スピード | - |

| 収入証明書 | 希望金額が50万円超の場合に提出が必要 |

| ATM手数料無料 | 利用時間・利用機関により所定の手数料が必要 |

| アプリ | - |

長野銀行の個人向けカードローンは、年5.5~14.5%の低金利と、上限500万円までの十分な融資限度額の設定がある地方銀行カードローンです。

Webでの申し込みを利用することで24時間いつでも受付してもらえるため、多忙な人も夜寝る前の少しの時間で手続きを進められます。

また、長野銀行に口座がなくても申し込める点もメリットで、新たに返済用口座を作る必要がありません。

借り入れ・返済は近くのコンビニATM(セブン銀行)やゆうちょ銀行といった提携ATMを利用できるので、気が向いたときにすぐ取引可能です。

ただし「長野県内に居住している人のみ利用できる」「Web対応は申し込み~審査までで、契約は来店や郵送になる」などのデメリットもあります。

デメリットが気にならない長野県在住の人なら、選択肢として有力でしょう。

長野銀行「個人向けカードローン」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

24時間365日いつでも申し込めるところですね。自分は会社員をしている関係で昼間に空き時間を作るのが難しいので、夜寝る前の自由時間を使って申し込みました。店舗に行かずとも申し込み手続きが完了するのは助かりました。

後悔したところは?

提携ATMが「セブン銀行」「ゆうちょ銀行」しかないところ。

中国銀行カードローン「コ・レ・カ」もしもの時に役立つ自動融資機能が便利

中国銀行カードローン「コ・レ・カ」のおすすめポイント

- Web完結に対応していて自宅にいながら手続きが進められる

- 返済指定口座を超える引き落としがあった場合に不足額を自動的に融資してもらえる

- ちゅうぎんアプリを使ったスマホ取引にも対応

| 金利(実質年利) | 年4.8~14.5% |

|---|---|

| 限度額 | 10万円~990万円 |

| WEB完結 | 〇 |

| 対象年齢 | 満20歳以上満69歳以下 |

| 融資スピード | 申し込みから借り入れまで通常1週間程度 |

| 収入証明書 | 審査結果の通知時に所得証明書の提出が必要なケースがある |

| ATM手数料無料 | 利用時間・利用機関により所定の手数料が必要 |

| アプリ | 〇 |

中国銀行のカードローン「コ・レ・カ」は、岡山県内の人に多く利用されている地方銀行カードローンです。

WEB完結なら24時間いつでも手続きができ、申し込みに際して年会費は一切必要ありません。

融資限度額は上限で990万円と、年収や返済能力次第で十分な金額を借りることも可能です。

また、中国銀行カードローンならではの機能として「自動融資機能」も利用できます。

「ちゅうぎんカードローンコレカご返済指定口座」の残高を超える引き出し、公共料金・クレジットカードの利用代金、キャッシュレス決済アプリへのチャージ等の自動引落としの際に、カードローンの利用限度額の範囲内で自動的に融資を受けられます。

「コ・レ・カ」を持っていれば口座にお金を入金し忘れた時にも支払いができるので安心です。

また、「ちゅうぎんアプリ」を利用することで、大手消費者金融のようなスマホでの借り入れにも対応しています。

中国銀行のカードローン「コ・レ・カ」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

旦那が病気で入院していて働けず、私の収入も決して多くないため、不安だらけで中国銀行さんに相談をもちかけたことがあります。その時は親身になって接して頂き、お金が足りない現状を乗り越える手段としてカードローンを紹介していただきました。正直いって収入の少なさから審査落ちになると思っていましたが、無事に借りることができました。給与受け取り口座を中国銀行さんにしているのが大きかったのでしょうか。

後悔したところは?

その節は大変お世話になりました、とお礼を言いたいくらいです。

富山第一銀行「ファーストバンクのカードローン」変動金利で上限年13.8%と低金利なカードローン

富山第一銀行「ファーストバンクのカードローン」のおすすめポイント

- 上限金利が年13.8%とメガバンクより低い設定

- 審査の結果は電子メールで届くため、電話に出られないタイミングでもすぐに審査結果を確認できる

| 金利(実質年利) | 年2.8~13.8% |

|---|---|

| 限度額 | 30万年~1,000万円 |

| WEB完結 | △ ※富山第一銀行に普通預金口座を持っていて、借入限度額が300万円以内の場合にWEB完結ができる |

| 対象年齢 | 満20歳以上満65歳以下 |

| 融資スピード | - |

| 収入証明書 | 極度額100万円以上の場合には、所得を証明する書類が必要 |

| ATM手数料無料 | - |

| アプリ | 〇※ファーストバンクアプリサービス |

富山第一銀行「ファーストバンクのカードローン」は、来店不要のWeb完結で申し込み手続きを進められるカードローンです。

変動金利で上限年13.8%と低金利な設定であり、大手消費者金融やメガバンクより返済額に占める利息額を安く抑えられます。融資限度額も最大で1,000万円と、高額融資にも対応しています。

審査がなるべくスピーディに進む工夫もされており、例えば審査結果の回答は電子メールで連絡してくれます。

電話に出られないタイミングでもすぐに審査結果を確認できるため、スムーズにその後の手続きに進めます。

1つ注意しておきたいのが、Web完結の利用に条件がつけられていることです。

web完結で手続きを進めたい人は、以下の条件を満たしているかを確認してみましょう。

【Web完結を実現する条件】

・富山第一銀行に普通預金口座を持っている

・借入限度額が300万円以内である

上記の条件を満たさない場合、Web完結ではなく郵送になる点に注意が必要です。

Web完結を利用できれば申込から契約まですべてWEB上で手続きが終了でき、契約後はローンカードが自宅に郵送されるのを待つだけなので非常に楽です。

富山第一銀行「ファーストバンクのカードローン」を利用する際には、低めの限度額で申し込むほうがおすすめです。

富山第一銀行「ファーストバンクのカードローン」を利用した人の口コミ

(独自に実施したアンケートより引用)

良かったと感じたところは?

300万円以内の限度額であればWEB完結で手続きを進められる点が良かったです。自分は100万円の希望額だったのでWEBだけで手続きを進めることができ、スムーズに借り入れまで進めることができました。

後悔したところは?

限度額が300万円以上になるとWEB完結の対象外になってしまうようです。そうなるとWEBだけで完結しないので、手続きが面倒になってしまうかなーと思いました。

カードローンの金利とは?仕組みを徹底解説

カードローンを利用する際、最も気になるのは「金利」ではないでしょうか?カードローン金利の仕組みをしっかり理解することが、カードローンを上手に利用する最初の一歩です。

カードローンの金利と利息の関係

「金利」とは借りたお金に対して支払う「利息」の割合のことです。

パーセンテージ(%)で示され、いわばお金を借りる際のレンタル料金のようなものです。

カードローンの場合は「年利」が用いられており、例えば「金利(年利)5.0%の」場合は、1年間に借りた元金の5.0%の「利息」を支払う必要があります。

- 利息…お金を借りたときに支払う対価のこと

- 金利…借りたお金に対する「利息の割合」のこと

金利と借入日数から利息を計算する方法

毎月の返済額や利息額はカードローンの公式サイトで一覧表が掲載されていますが、自分で計算することもできます。

計算方法を理解しておけば、納得して利用できるのではないでしょうか?

カードローンは日割りで利息が発生する仕組みであり、利息の計算方法は以下のとおりです。

利息=借入金額×実質年率(金利)×借入日数÷365日

たとえば金利18.0%で10万円を30日借りた場合の計算式は以下のとおりです。

10万円×18.0%×30日÷365日=1,479円

ただカードローンは基本的に毎月分割で返済をしていく商品です。一括返済であれば上記の計算で利息負担も計算できますが、毎月の返済を考慮した最終的な利息負担の計算は、金融に精通していないと難しいものです。

各商品で返済方式も異なりますので、カードローン利用前には、必ず公式ホームページの「返済シミュレーション」で利息負担を含めた返済負担を確認するようにしましょう。

金利の上限は利息制限法で決められている

金銭契約における金利の上限は「利息制限法」により決められています。「利息制限法」では借入金額に応じて「年15.0%~20.0%」の上限金利が決められています。

| 借入金額 | 上限金利(年利) |

|---|---|

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

カードローンなどの金融商品を取り扱う貸金業者は、利息制限法に基づき借入金額(契約金額)に応じてこの上限金利で貸付けを行わなければいけません。

利息制限法の上限金利を超える金利は超過部分が無効・行政処分の対象となります。また、出資法の上限金利(20%)を超える金利は、刑事罰の対象になります。

引用先:日本貸金業協会:上限金利について

カードローン金利の特徴

①実質年利が用いられる

現在、ほとんどのカードローンでは「実質年利」が用いられます。「実質年利」とは、元金以外の利息の他、手数料や保証料などの諸費用を含めた年間の負担総額を年率で

示したものです。

例えば100万円を1年間借入した場合、1年後に利息10万円と手数料1万円、保証料1万円を支払うとすると……

(10万円+1万円+1万円)÷100万円×100=12.0%

ですので、実質年利は「12.0%」となります。

「実質年利」で示されているカードローンは、あらかじめ金融機関側の手数料や保証料といった部分が金利に組み込まれて計算されています。そのため、利用者側には基本的に利息以外の費用負担が発生しません。

逆に言えば「実質年利」ではなく単に「年利」と示されている場合、利息負担以外に、手数料などの名目で費用を請求される危険もありますので注意が必要です。

②上限金利と下限金利がある

一般的にカードローンの金利には、上限金利と下限金利が設定されています。

例えば「プロミス」の金利(実質年利)は「4.5%~17.8%」です。この場合「17.8%」が上限金利、「4.5%」が下限金利です。

カードローンの金利は利用者によって異なり、契約金利は審査により決定されます。上限金利の「17.8%」で契約しなければいけない方もおられる一方、下限金利の「4.5%」で契約できる方もおられるということです。

ただ多くのケース、特に初めてその金融機関のカードローンを利用するという方の場合は上限金利もしくは上限金利に近い契約となります。よほど条件が良くない限り、下限金利や下限金利に近い契約とはなりません。

初めての利用者は取引実績がなく、金融機関側にとっても信用度が未知数です。まずは上限金利を適用して、その後の利用状況に応じて問題ないと判断することで、段階的に利用限度額を引き上げしていくのに合わせて、契約金利も引き下げていくのが一般的です。

③金融機関で金利が異なる

ある意味、当然かもしれませんがカードローンの金利は金融機関各社で異なります。その中でも全体的には以下の傾向があります。

- 消費者金融→金利が高い

- 銀行カードローン→金利が低い

ただし、取扱金融機関によりかなりの差がありますので、利用前によく比較・検討することが大切です。

④契約金額が高いほど金利は低い

カードローンの金利は契約金額(借入限度額)によっても決められ、契約金額が高額になるほど金利が低くなります。契約金額と金利の段階を明記している金融機関も多くあります。例えば「アコム」の金利(実質年利)は「3.0%~18.0%」ですが、契約金額に応じて以下のようになっています。

| 契約金額(借入限度額) | 金利(実質年利) |

|---|---|

| 1万円~99万円 | 7.7%~18.0% |

| 100万円~300万円 | 7.7%~15.0% |

| 301万円~500万円 | 4.7%~7.7% |

| 501万円~800万円 | 3.0%~4.7% |

特に、100万円以上の上限金利は利息制限法で「15.0%」以下に決められていますで、契約金額も100万円以上の場合、どの金融機関でも上限金利は「15.0%」以下となります。

ただし初めての利用時には100万円を超える契約金額となることは少なく、上限金利はその商品自体の上限金利の適用となるケースがほとんどです。(アコムの場合は「18.0%」)

利用を継続することで信用度が蓄積され、それに伴い契約金額の増額と適用金利の引き下げが行われるようになります。

カードローンを状況別で厳選

条件の良いカードローンがたくさんあると、その中から1枚を選ぶのって難しいですよね。

迷った時は、自分がいちばん重視するポイントを決めておくことで、自分にぴったりな一枚を選ぶことができます。

それぞれの条件にマッチするカードローンを詳しく見ていきましょう。

当日中に借りるなら消費者金融カードローン

カードローンを利用する目的は人それぞれですが、中には「1秒でも早くお金を借りたい!」とお悩みの方も多いのではないでしょうか?

融資までの期間が長引いてしまうと、目的を達成するまでに無駄な時間を過ごすはめになってしまうかもしれません。

すぐにでも借りたい場合、選択肢になるのは「消費者金融」です。

銀行カードローンは確かなブランドと安心感に加え上限金利も低いですが、まだ当日中の融資に対応している銀行は一部であり、多くありません。

2018年から銀行ではローンの申し込みを受けた際、警察庁の「暴力団情報データベース」にアクセスして情報を取得することが義務付けられています。

参考:一般社団法人全国銀行協会|反社会的勢力との関係遮断に向けた対応について

以前はデータベース確認作業のため即日融資ができませんでしたが、2023年10月現在は照会時間が短縮されて当日中に確認ができるようになりました。

この時間短縮に伴い即日融資が可能な銀行が徐々に出てきています。

一方、消費者金融は銀行ではないため、データベースへのアクセス義務がありません。

最短即日融資はもちろん、最短融資時間が圧倒的に短いため、急ぎであれば消費者金融を選択しましょう。

特におすすめは知名度の高い大手カードローンで、スピーディーな審査や融資を行っています。

また大手消費者金融では、ホームページ上から申込前に、年齢・年収・他社借入額・雇用形態などを入力すれば数秒で借入診断を行うことができます。

銀行・信用金庫・ろうきんなど各種カードローンがある中で、申し込んだその日に融資を受けられるのは消費者金融カードローンと三井住友銀行や楽天銀行など一部の金融機関カードローンだけです。

| カードローン | 事前審査 | 融資スピード |

|---|---|---|

| SMBCモビット | 10秒簡易審査 | 最短即日 |

| プロミス | ー | 最短3分 |

| アコム | 3秒 | 最短即日 |

| アイフル | 1秒 | 最短18分※2 |

| レイク | 申し込み後、最短15秒で結果表示 | 最短25分※3 |

※1 事前審査結果ご確認後、本審査が必要となります。新規契約のご融資上限は、本審査により決定となります。

※2 お申込み時間や審査状況によりご希望にそえない場合があります。

※3 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

当日内の融資を受けやすくする3つのコツは

①営業時間内の早い時間帯に申し込む

即日融資を宣伝している消費者金融に申し込みして最短スピードで借りるコツは、WEB申込で、営業時間内(審査回答時間内)に申し込むことです。

営業時間外に申し込むと、審査の回答と融資が翌日以降になってしまうので注意しましょう。

平日の早い時間帯に申し込むのが安心ですね。

申込にあたって記入する項目が多くありますが、記入漏れがないようにすることも大切です。

不明な点がある場合は電話で問い合わせて、確実に全項目を埋めてから申し込むようにしましょう。

②振込対応時間帯をチェックする

即日融資を希望するのであれば審査対応時間に合わせて「振込対応時間帯」もチェックしておきましょう。

いくら審査が完了しても消費者金融側の振込キャッシングができなければ融資金を受け取ることができません。

融資金の振込については、大手カードローンでは概ね24時間対応しています。ただし、メンテナンスを実施している早朝から深夜にかけての時間帯は、サービスが停止するため振込手続きは行われません。また、アコムのように指定する金融機関によって振込実施時間が異なるケースもありますので注意が必要です。

合わせて曜日の違い、土日祝日での振込対応時間帯の違いもあらかじめ確認しておくようにしましょう。

| 消費者金融 | 審査回答時間 | 振込対応時間帯 | 振込スピード |

| プロミス | 9:00~21:00 | 月曜8:00~0:00 | 原則最短10秒 |

| 火~金曜0:00~23:59 | |||

| 土曜8:00~23:30 | |||

| 日曜8:00~18:50 | |||

| アコム ※楽天銀行に振り込む場合 | 9:00~21:00 | 毎日0:10~23:49 | 最短10秒 |

| アイフル | 9:00~21:00 | 月曜8:00~23:50 | 最短10秒 (例)楽天銀行 ※不定期のシステムメンテナンス等により接続しない場合があります |

| 火~土曜0:30~2:00 4:00~23:50 | |||

| 日曜6:00~19:00 | |||

| レイク | 8:00~21:50 | 月曜8:10~23:50 | 最短即日 |

| 火曜~土曜0:15~23:50 | |||

| 日曜0:15~18:50 ※毎月第3日曜は4:00~18:50 | |||

| SMBCモビット | 9:00~21:00 | 平日0:00~9:30 | 9:00以降または 受付完了 から最短で3分程度 |

| 平日:9:30~14:50 | 受付完了から3分程度 | ||

| 平日:14:50~23:59 土日・祝日 | 翌営業日の9:30頃 または受付完了から 最短3分程度 |

※各振込スピードは金融機関によっては振込可能時間が異なりますので、詳細はご利用の金融機関の接続時間をご確認ください。

③事前電話を入れる

消費者金融ではWEB申込の後に「急いでいる」旨の連絡を入れると、優先的に対応してもらえることがあります。

どうしても今日中にお金が必要な場合には、メールなどより直接電話連絡を入れて対応をお願いするようにしましょう。

申込の混み具合になどで対応は異なるでしょうが、急いでいる場面であるほどあらゆる布石を講じておくことも大切です。

無利息期間の活用で金利をゼロに

消費者金融は銀行カードローンより確かに金利が高めの設定ですが、無利息期間を活用することで金利負担を軽減できます。

無利息期間とは、金利0円で借入できる期間のこと。

大手カードローンでは、はじめての利用者に対して主に「30日間無利息のサービス」を行っています。

「30日間無利息サービス」では、無利息期間開始から30日以内に全額返済すれば、利息負担が0円になります。

無利息期間内に全額を返済することは難しくても、なるべく多くの金額を返済しておくことで、その後の利息負担を軽減できます。

大手カードローンの無利息サービスで特徴的なのが「プロミス」です。無利息期間の開始が他社は「契約日の翌日」からとなっているのに対し、「プロミス」では「初回借入の翌日から」となっています。仮に契約だけして借入を後日に利用したとしても無利息期間を減らすことなく有効活用できます。

また「レイク」では複数の無利息期間サービスがありますので、状況に応じて使い分けができるようになっています。

| カードローン | 無利息期間 |

|---|---|

| プロミス | はじめての方なら最大30日間 |

| アコム | はじめての方なら最大30日間 |

| アイフル | はじめての方なら最大30日間 |

| レイク | はじめての方なら最大30日~180日※ |

| SMBCモビット | なし |

※・全額最大60日間(WEB申込限定)

・5万円まで最大180日間

・契約金額200万円超の場合、最大30日間

いずれも併用不可

借入期間を短くすれば利息負担が軽減

返済計画を立てる時には、借入期間をできるだけ短く設定するようにしましょう。

借入期間が長ければ長いほど、利息総額が高くなるからです。

たとえば借入額10万円を、半年~2年かけて返済する場合の利息総額は以下のようになります。

| 借入期間 | 月々返済額 | 総返済額 | 利息総額 |

|---|---|---|---|

| 6ヶ月 | 17,542円 | 105,252円 | 5,252円 |

| 12ヶ月 | 9,158円 | 109,896円 | 9,896円 |

| 18ヶ月 | 6,371円 | 114,678円 | 14,678円 |

| 24ヶ月 | 4,982円 | 119,568円 | 19,568円 |

10万円を2年かけて返済すると、最終的に約2万円の利息が発生します。半年(6カ月)で返済した場合に比べて15,000円近くの利息負担増となります。決して小さくはない数字ですね。

月々の返済額が家計を圧迫しないように注意しつつ、なるべく短期間で完済することで利息負担を軽減できます。

審査通過率が高いのは消費者金融カードローン

審査の通りやすさで選ぶ場合も、消費者金融のカードローンがおすすめです。

後述する銀行・ろうきん・信用金庫のカードローンは低金利なのがメリットですが、即日融資を受けることができない点に合わせて、審査通過率が低いのがデメリット。

審査結果が分かるまで長い時間待ったのに、結局審査に落ちた……という事もあり得ます。

対して、消費者金融カードローンは、借りすぎなければ審査に通る可能性が最も高いカードローンです。

特に何らかのキャンペーンを実施している商品は融資に積極的であると考えられるので、キャンペーン中に申し込むのがおすすめです!

審査通過率は、審査通過件数を新規申込数で割った数値です。

データ上は多少のばらつきがあるものの、おおむね3割~4割程度は審査通過とされています。

銀行カードローンでは審査通過率は公表されていませんが、一般的には2割から3割程度だといわれています。

申込者の状況や取扱金融機関によってかなりの差はあるでしょうが、全体的には銀行カードローンに比べて消費者金融の審査は通りやすいと判断できるでしょう。

| 消費者金融 | 審査通過率(成約率) |

| プロミス | 41.9% |

| アコム | 42.8% |

| レイク | 26.6% |

| アイフル | 37.8% |

プロミス 月次データ|アコム マンスリーレポート|レイク(SBI新生銀行)決算関係資料|アイフル 月次データ

低金利と安心を重視するなら銀行カードローン

銀行カードローンは審査スピードや審査の通りやすさでは消費者金融に劣りますが、消費者金融よりも低い上限金利で借入できるのが大きなメリットです。

低金利で借入できればそれだけ利息負担が少ないということなので、長期的な借入にも向いています。

銀行と消費者金融の一般的な金利を上限金利だけで比較してみると、以下のようになります。

上限金利

| 銀行 | 12.5~14.6% |

| 消費者金融 | 17.8~18.0% |

銀行の方が、年4~5%も金利が低いことが分かります。

取扱銀行によっては取引内容で金利優遇を受けることができる商品もありますのでさらにお得です。

ただし、銀行によっては消費者金融に近い金利で貸し付けを行っている所もあるので、事前に商品説明をよく読んでから申し込むことが大切です。

それでも消費者金融を利用するのは抵抗があるという方でも、普段メインバンクとして利用している銀行のカードローンなら安心感があります。

申込み条件が厳しいろうきんカードローン

ろうきんでは年利4~9%程度の低金利でカードローンを発行しています。

たとえば中央労働金庫「カードローン(マイプラン)」では、生協会員の組合員と同一生計家族に対して金利の引き下げを行っており、年4.055~7.255%で借入可能!

好条件なろうきんのカードローンですが、申込条件は一般のカードローンよりも厳しめになっています。

中央労働金庫 カードローン(マイプラン)の場合

参照:カードローン(マイプラン)|中央ろうきん(中央労働金庫)

また、低金利で借入できる分、銀行カードローンよりさらに慎重に審査が行われることになります。

審査スピードも1週間~2週間は見ておく必要があるため、急な出費には不向きではありますが、とにかく低金利でカードローンを利用したい方は利用を検討してみても良いかもしれません。

金利その他の条件面は各労働金庫で異なっていますので、申込の際には地元地域の労働金庫の商品条件を確認するようにしましょう。

普段利用があるなら信用金庫のカードローン

普段から信用金庫を利用している方には、信用金庫のカードローンという選択肢もあります。

各信用金庫で取り扱っているカードローンは、銀行カードローンと同じくらいの低金利で借入可能です。

ただし、信用金庫のカードローンは、WEBで申込や審査ができても、契約時には来店が必要になるケースが多いです。日常の生活範囲に店舗があるなら、来店するのもそれほど苦にはならないでしょう。すでに口座を開設済であれば、よりスムーズに手続きを進める事ができます。

信用金庫のカードローンには、いくつかの注意点があります。

信用金庫のカードローンは、すでに口座開設済で店舗が近くにあり、急ぎの融資ではないという場合には検討する価値があるでしょう。

女性向けのレディースカードローン7選

カードローンの中には、女性専用の商品が少なくありません。

「レディースキャッシング」「レディースローン」などと呼ばれる商品です。本人に収入があればもちろん申込できますし、専業主婦の方でも少額なら借入できる場合があります。

初めてのカードローン利用が不安な女性の方には、「レディースローン」がおすすめです。

一般的なカードローンとサービス内容は変わりませんが、「電話応対で女性スタッフが対応してくれる」というメリットがあります。

お金の悩みを異性に相談することが恥ずかしい方でも、同性のスタッフになら安心して相談できるのではないでしょうか?

カードローンのデザインも女性向けの可愛いものが多く、他人に見られてもカードローンのカードであるとはバレにくくなっています。

| プロミス | アイフル | ベルーナ ノーティス | イオン銀行 | 楽天銀行 | PayPay銀行 | 横浜銀行 | |

|---|---|---|---|---|---|---|---|

|  |  | |||||

| サービス名 | レディースキャッシング | SuLaLi | 女性のためのレディースローン | 輝く女性サポートローン | スーパーローン | カードローン | カードローン |

| 金利 | 4.5%~17.8% | 18.0% | 4.5%~18.0% | 3.8%~13.5% | 1.9%~14.5% | 1.59%~18.0% | 年1.5%~14.6%(変動金利) |

| 専業主婦 | × | × | 〇 | × | ○ | ○ | ○ |

| 審査 | 最短3分 | 最短18分 | 最短30分 | 1~2週間 | 翌日以降 | 最短60分 | 最短即日 |

| 公式 | プロミス | アイフル | – | – | – | – | – |

収入なしの専業主婦が利用できるカードローン

専業主婦の方の中には、本人に収入がないことで審査が不安に感じる方も多いのではないでしょうか。

専業主婦が安心して申込できるカードローンは、「安定した収入のある配偶者」を申込条件としている商品でしょう。

貸金業法で認められている「配偶者貸付」によりサービスを提供している先で、一部の銀行カードローンや消費者金融で利用可能です。

代表例が「ベルーナノーティスのレディースローン」で、配偶者の年収の3分の1までの融資を受けることができます。

配偶者貸付とは、貸金業法に準えたお手続きによりご本人様と配偶者様の合算年収の3分の1までお借入れが認められるご契約です。ベルーナノーティスを含む貸金業者からのお借入れの場合、貸金業法の総量規制が適用されるため、お借入上限額はご本人様の年収の3分の1までとなります。

引用元:ベルーナノーティス|配偶者貸付とは

配偶者に秘密にすることはできませんが、専業主婦でも借りられる道があるというのは魅力的でしょう。

派遣社員におすすめのカードローンはある?

派遣社員であっても、安定した収入を得ていれば正社員と同様に審査を通過することは可能です。

ただし、以下の点には注意が必要です。

・1つの職場で長く働いているか

・在籍確認に対応してくれるか

カードローンの審査では「収入の安定性」をチェックすることになりますが、収入の安定性を証明するのに重要な項目が「勤続年数」です。

勤続年数が長いほど「今後も長く働いて安定した収入を得るだろう」というプラスの評価につながりやすいです。

反対に数ヶ月程度の勤続期間では、収入が安定しないと低評価につながることもあるので注意が必要です。

また、「登録しただけで実際に働いていないのでは?」と疑われることもあるようです。

派遣社員の場合、同じ派遣元から派遣されていれば、勤務先が変わっても通算して勤続年数を申告できます。

派遣元をコロコロと変えると勤続年数が短く低評価になる可能性もあるので、カードローンを利用するまで半年~1年以上の長期間にわたって同じ派遣元で働くことを意識しましょう。

派遣社員は在籍確認に注意

また、派遣元が在籍確認の電話連絡に対応してくれるかも重要です。

大手消費者金融では原則として職場(派遣社員の場合は派遣元)に電話をせずに審査ができるケースも多いですが、中小消費者金融や銀行カードローンでは基本的に電話連絡が入ります。

大手でも審査の内容次第で、電話による在籍確認が行われる可能性はあります。

電話連絡が必要な場合は派遣元の企業にカードローン会社が電話をかけ、本人が在籍している事実を確認できて初めて、カードローンを利用できるようになります。

ところが、派遣元企業によっては個人情報保護などの名目で、派遣社員の情報を開示しない場合があります。そうなると在籍を確認できず、審査を通過することができません。

派遣社員の人がカードローンに申し込む場合、カードローン会社からの電話に対応してくれるか派遣元に確認しておきましょう。

電話で在籍確認に対応してくれない場合、カードローン会社に事情を説明して書面での在籍確認に対応してくれないか確認してみましょう。

学生の方がカードローンを利用する際の注意点

申込時点で学生という方でもカードローンは利用可能です。ただしアルバイトなどによる安定した収入が必要で、年齢制限も確認しておく必要があります。

例えば、「プロミス」は対象年齢が18歳からとなっていますが、「現在仕事をしていること」が条件に含まれています。

| 金融機関 | 学生が利用できるかについて |

|---|---|

| プロミス | 年齢18~74歳のご本人に安定した収入のある方。 主婦・学生でもアルバイト・パートなど安定した収入のある場合は お申込いただけます。 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※収入が年金のみの方はお申込いただけません。 |

| アコム | 20歳以上(高校生を除く)の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。 |

| アイフル | 満20歳から69歳までの方で、お仕事されている方でしたらどなたでもお申込みいただけます。 |

| レイク | 満20歳以上70歳以下の方で安定した収入のある方 (パート・アルバイトで収入のある方も可)は、ご利用いただけます。 |

| SMBCモビット | 20歳以上74歳以下の安定した定期収入のある方。 アルバイト、パートの方も利用可能です。 |

| 三菱UFJ銀行 バンクイック | 年齢が満20歳以上65歳未満の国内に居住する個人のお客さまで、 保証会社(アコム㈱)の保証を受けられるお客さま。 原則安定した収入があるお客さま。 外国人のお客さまは永住許可を受けている方が対象となります |

| みずほ銀行 | ご契約時の年齢が満 20 歳以上満 66 歳未満の方。 ・安定かつ継続した収入の見込める方。 |

これまで「学生でも利用できます」と明記していた先でも、2022年4月に成人年齢が20歳から18歳に引き下げられて以降、学生に対する条件面を強調する先は少なくなっています。

対象年齢も18歳へ引き下げしている先は銀行・消費者金融とも大手先ではほとんどありません。

それでも学生、特に20歳以上でアルバイトなどの安定収入に問題がなければ、審査にも十分合格できるでしょう。

ただし、学生が本業のうちは収入が限られているため、お金借りるとしても少額に抑えるようにしましょう。

金利を抑えたいなら「借り換えローン」で乗り換える

すでに他社から借りている人が「より低金利のカードローンに乗り換えたい」と考えている場合、以下のような選択肢があります。

- 1社からの借り換えを乗り換えたい:借り換えローン

- 複数社からの借り入れをまとめたい:おまとめローン(次章で詳しく解説)

借り換えローンは、「年利18.0%のローンから年利17.0%のローンに乗り換える」ような借り方、あるいは借り換え専用のローン商品のことです。

今借りているカードローンよりも低金利で借りられるローンに乗り換えることで毎月の返済額を安く抑えることができ、返済負担を軽減させることができます。

ただし、カードローン会社からしてみれば、他社より低金利でカードローンを提供することになるので貸し倒れした時のリスクが上がります。万が一の貸し倒れの際の損失を利息でカバーしにくくなるためです。

よって、一般的な金利のカードローンよりも審査が厳しい傾向になる点は覚えておきましょう。収入が安定しないと審査を通過できない可能性が高いので、融資に前向きな消費者金融系の借り換えローンが有力な選択肢になります。

複数の借入はカードローンでおまとめできる?

現在、複数の借入を利用している方の中には、一つのカードローンでおまとめしたいと考える方もおられるはずです。「おまとめローン」の役割をカードローンに求めるわけです。

「おまとめローン」とは、複数社からの借入を一本化するローンの事です。

1つの金融機関から融資を受けて他社のローンをすべて返済し、その後は融資を受けた金融機関に返済をしていきます。借入をまとめることで、「返済日の管理がしやすくなる」、「金利が下がる」などのメリットがあります。

カードローンは資金使途自由の商品で、実際におまとめとして利用可能と宣伝している金融機関も多くあります。カードローンで借りたお金で借入を一本化すれば精神的にも楽になるでしょう。

ただし、複数の借入を利用している状況でカードローンを申し込んだ場合、審査が厳しくなることが予想されます。そこで申し込んだ後で「おまとめとして利用します」と担当者に相談してみましょう。審査の際に考慮してくれるはずです。

当然、審査に合格して借入したお金を他に流用するのは厳禁です。借入総額が増えてしまうだけで、何らの問題解決になりませんので心しておきましょう。

複数の借入を抱えている状況では、カードローンではなく「おまとめローン」を選択することも考えるべきです。

そもそもおまとめ目的専用の「おまとめローン」であれば、金融機関側も状況を把握して対応を図ってくれます。「おまとめローン」は総量規制の影響を受けないことから、一般のカードローンよりも柔軟な審査対応が期待できます。

「おまとめローン」では借りたお金を他社の返済に充当することが義務つけられており、完済の確認資料を求められることもあります。また利用後の追加借入は基本的にできませんので、計画的に借入総額を減らすこともできます。

「カードローン」でおまとめするのか、「おまとめローン」を利用するのか。

「どうしても今日中におまとめしなければ」という緊急性はそれほどないでしょうから、

じっくりと商品を比較して検討しましょう。

カードローンの審査に通りやすくなるコツとは?

カードローンの審査基準と申し込み条件

カードローンは申し込めば誰でも利用できるわけではなく、所定の審査を通過する必要があります。

その前に、まずは「申し込み条件」を満たさないと審査を受けること自体ができません。

・年齢要件

・安定した収入があること

年齢要件としては、「成年であること」が求められます。

最低限18歳になっていないと申し込むことができません。

民法の改正で18歳が成人と定められたためで、17歳以下の人はそもそも申し込むことが不可能です。

そして、成人年齢引き下げにより年齢要件も引き下げした金融機関は大手先ではほとんどありません。多くの先がこれまで通り「20歳以上」を要件としています。

また、年齢要件を満たしていても無職やギャンブラーの人は申し込むことはできません。

正社員やアルバイト、パート、自営業など、何らかの仕事で毎月安定した収入を得ていることが申し込みには必要です。

上記の条件を満たした人が金融機関・貸金業者による審査を受け、通過できれば融資を受けることができます。

審査内容や審査通過の基準の詳細は公開されていませんが、主にチェックされるのは以下のような項目です。

| 属性 | 年収・勤務先・勤続年数など、収入の安定性をチェックされる |

| 他社借入情報 | 他社で借りすぎていないか(消費者金融では全社合わせて『年収3分の1』が限度) |

| 信用情報 | 過去の金融商品の利用で延滞などの問題を起こしていないか |

各項目をもう少し詳しくみてみます。

申込者の属性

申込者の年収・勤務先・勤務形態・勤続年数などの属性から「収入の安定性」を判断します。

- 年収:多いに越したことはありませんが、毎月の安定性がより重視されます。そのため毎月の収入が不安定になりやすい個人事業主やフリーランスは不利になります。

- 勤務先:大企業や公務員は有利になります。

- 勤務形態:安定性のある正社員は有利です。

- 勤続年数:同じ先に長く勤めていることで有利となります。

収入が少ないパートやアルバイトは不利と思われがちですが、希望金額に応じた安定した収入が認められれば、十分審査基準を満たすことができます。

他の金融機関からの借入情報

他社での借入が多ければ、当然それだけ返済に悪影響を与えますので、審査では不利となります。特に消費者金融では総量規制の対象ですので、借入金額は他社借入を含めて年収の3分の1を超えることはできません。

他社借入情報では、借入金額だけでなく借入件数も大きなポイントになります。小さな借入を複数利用している状況は「高額融資が利用できないのではないか」と判断され、その分審査では不利となります。

個人信用情報の確認

カードローン審査では必ず個人信用情報の確認が行われます。個人信用情報では上記の他社借入情報の他、過去の金融商品の利用状況も記録されています。

過去に返済遅延を発生させたり、自己破産や債務整理などの情報が確認されると、その分審査では不利となります。

特に銀行カードローンや大手消費者金融では、信用情報に問題があると、まず審査には合格できません。

現在のカードローン審査では、これらの審査項目をスコアリング化して審査の可否を判断しています。スコアリング審査では各項目が点数化されますので、できるだけ不利になるような要素を除くことが、カードローン申込では重要になります。

信用情報に記録される情報は、氏名や登録会社(利用した・している貸金業者)名、取引形態(包括クレジットまたは融資)、契約日などさまざまです。

信用情報にマイナス情報がなくても審査落ちするケースとは

基本的に、信用情報にマイナスの情報(延滞や自己破産、任意整理など)がない限り、審査ではプラスの評価になることが多いです。

しかし、信用情報に登録される情報以外にも、審査でマイナス評価につながることもあります。

例えば「消費者金融や、審査を代行する保証会社とトラブルを起こしたことがある場合」。

・信用情報に載らない範囲とはいえ、何度も返済に遅れている

・何度も連続でカードローンに申し込んでいる

・契約してから借り入れせずに早期解約するのを繰り返している

上記に該当する人は信用情報に記録が残っていなかったとしても、要注意人物として保証会社やカードローン会社に情報が残されていることがあります。

カードローンの審査を受ける際、申し込み先の金融機関や審査を代行する保証会社で過去にトラブルになった経験がないか確認してから申し込むことをおすすめします。

信用情報の記録は最長5~10年程度で削除されますが、保証会社や金融機関・貸金業者独自のデータ(俗にいうブラックリスト)はずっと残り続ける可能性があります。

カードローン審査に通りやすくする3つのコツ

これらのカードローン審査基準を踏まえたうえで、カードローンの審査で好印象を残す3つのコツをご紹介します。

①収入や他の借入を正直に記載する

審査ではその方が信頼できる方かどうかが見られます。

ですから、申込をする時に収入を多めに書いたり、他の借入があるのに隠したりするのはNGです。

収入や勤続年数などの属性をすぐに変えることはできませんが、申込書に正直に記載することは誰にでもできますね!

②初めての借入希望額は少なめに

はじめて申し込む時からたくさん借入しようとすると、「かなりお金に困っている方」という印象を残してしまいます。

お金を貸す側の立場になって考えると、貸し倒れのリスクがある方に対してはお金を貸したいと思いませんね。自分の収入に対して、借入希望額が多くなりすぎないように注意が必要です。

はじめての借入は最小限に抑えるようにしましょう。

③毎月確実な返済で返済能力をアピールする

審査の際には、返済能力も重点的に見られます。

これまでクレジットカードや各種ローンを利用した事があるなら、これまでの支払いに延滞がないかどうかが重要なポイントになってきます。

これからカードローンを利用するなら、返済期日を守り毎月確実な返済を続けましょう。

そのようにして返済能力をアピールすることで、今後の増額審査や新たな借入に備えることができます。

カードローンの事前審査を試してみた

カードローンの公式サイトには「事前審査」ツールが準備されている先が多くあります。そこで大手カードローン5社とメガバンク3行の事前審査ツールを利用して、ある条件下でどのような診断結果が出るのか試してみました。

前提条件

- レイク:「ご職業」は会社員とします。

- 三菱UFJ銀行バンクイック:「他社借入件数」は0件、もしくは1件とします。

条件①

- 年齢:20歳 年収:200万円 他社借入:0円

| 金融機関 | 事前審査 | 診断結果 |

|---|---|---|

| プロミス | 1秒パッとピッと診断 | お借入れできる可能性が高いです |

| SMBCモビット | お借入れ診断 | ご融資可能と思われます |

| アイフル | 1秒診断 | ご融資可能と思われます |

| レイク | お借入れ診断 | お借入れが検討可能です |

| アコム | 3秒診断 | お借入れできる可能性が高いです |

| 三菱UFJ銀行バンクイック | 10秒借入診断 | バンクイックをお申込み可能と思われます |

| 三井住友銀行 | お借入れ10秒診断 | お借入れ可能と考えられます |

| みずほ銀行 | かんたん10秒診断 | みずほ銀行カードローンを ご利用可能と考えられます |

条件②

- 年齢:20歳 年収:300万円 他社借入:100万円

| 金融機関 | 事前審査 | 診断結果 |

|---|---|---|

| プロミス | 1秒パッとピッと診断 | お借入れ可能か判断できませんでした |

| SMBCモビット | お借入れ診断 | ご入力いただいた情報で判断できませんでした |

| アイフル | 1秒診断 | ご入力いただいた情報だけでは お借り入れ可否を判断できませんでした |

| レイク | お借入れ診断 | 当社規定によりお借入れができません |

| アコム | 3秒診断 | ご入力いただいた内容だけでは お借入可能か判断できませんでした。 |

| 三菱UFJ銀行バンクイック | 10秒借入診断 | バンクイックをお申込み可能と思われます |

| 三井住友銀行 | お借入れ10秒診断 | お借入れ可能と考えられます |

| みずほ銀行 | かんたん10秒診断 | みずほ銀行カードローンを ご利用可能か判断できませんでした |

条件③

- 年齢:40歳 年収:600万円 他社借入:100万円

| 金融機関 | 事前審査 | 診断結果 |

|---|---|---|

| プロミス | 1秒パッとピッと診断 | お借入れできる可能性が高いです |

| SMBCモビット | お借入れ診断 | ご融資可能と思われます |

| アイフル | 1秒診断 | ご融資可能と思われます |

| レイク | お借入れ診断 | お借入れが検討可能です |

| アコム | 3秒診断 | お借入れできる可能性が高いです |

| 三菱UFJ銀行バンクイック | 10秒借入診断 | バンクイックをお申込み可能と思われます |

| 三井住友銀行 | お借入れ10秒診断 | お借入れ可能と考えられます |

| みずほ銀行 | かんたん10秒診断 | みずほ銀行カードローンを ご利用可能と考えられます |

条件④

- 年齢:40歳 年収:600万円 他社借入:200万円

| 金融機関 | 事前審査 | 診断結果 |

|---|---|---|

| プロミス | 1秒パッとピッと診断 | お借入れ可能か判断できませんでした |

| SMBCモビット | お借入れ診断 | ご入力いただいた情報で判断できませんでした |

| アイフル | 1秒診断 | ご入力いただいた情報だけでは お借り入れ可否を判断できませんでした |

| レイク | お借入れ診断 | 当社規定によりお借入れができません |

| アコム | 3秒診断 | ご入力いただいた内容だけでは お借入可能か判断できませんでした。 |

| 三菱UFJ銀行バンクイック | 10秒借入診断 | バンクイックをお申込み可能と思われます |

| 三井住友銀行カードローン | お借入れ10秒診断 | お借入れ可能と考えられます |

| みずほ銀行カードローン | かんたん10秒診断 | みずほ銀行カードローンを ご利用可能か判断できませんでした |

検証結果

・「レイク」を除き、融資が難しい条件でも「判断できませんでした」という文言を利用しています。正式申込を促す姿勢も見受けられますが、この結果の場合は審査通過の可能性は限りなく低いでしょう。

・総量規制をオーバーする場合(条件②、条件④)、大手カードローンでは「判断できませんでした」の結果となります。(「レイク」では「当社規定によりお借入れができません」となります。)このケースではやはり審査通過の可能性は非常に厳しいと判断できます。

一方、現在貸出額の自主規制を設けているメガバンクでは、判断は分かれています。みずほ銀行カードローンは「ご利用可能か判断できませんでした」となりますので、貸出額基準は厳しめでないかと推測されます。

以上、あくまで事前審査の結果ですので、最終審査に合格できるかどうかは、やはり正式審査を受けなくてはわかりません。それでもあらかじめ可否の目安を知ることはできるのは、

特に急いでいる場面では、どこで申込を行うべきかの大きな判断材料になるはずです。

大手カードローンやメガバンク以外でも事前審査ツールが準備されている先がありますので、有効に活用していくようにしましょう。

カードローンで在籍確認が心配な方におすすめの方法は?

家族バレ・会社バレを防ぐなら消費者金融カードローン

カードローンの利用を家族や同僚に知られたくない方は、電話連絡や郵送物がないカードローンがおすすめです。

まず電話連絡ですが、カードローンの審査では申込者が勤務先に本当に在籍しているかを確かめる「在籍確認」を行います。「在籍確認」は基本的に会社への電話をかける方法で確認が行われます。

会社への電話は個人名でかかってくるうえ、電話に本人が出るか「〇〇は席を外しています」等の回答があれば在籍確認は完了しますが、周囲にカードローン利用がバレる可能性はゼロにはなりません。

そこでおすすめしたいのが「原則、職場に在籍確認の電話を行わない」カードローンです。

消費者金融など一部のカードローンでは「原則として」電話による在籍確認を行っていません。電話をかけるかわりに書類による在籍確認を実施しています。

・プロミス

・アイフル

・レイク

・SMBCモビット(WEB完結申し込みの場合)

・アコム

これら大手カードローン5社では、現在職場への電話連絡ではなく、原則、書類での在籍確認に対応しています。

電話による在籍確認を実施しない理由とは?

電話による在籍確認を実施しない対応について、例えばアイフルの公式サイトには下記のように記載があります。

電話をせずとも「働いているかどうか」を確認する仕組みが整っているからです。

参照:カードローン審査の在籍確認なしは可能?職場へ電話する理由と確認の流れ (aiful.co.jp)

つまり電話をしなくても書類による在籍確認で問題ないと判断していることを示しています。プライバシー配慮の観点からもこのような対応をとる金融機関は今後も増えてくることが予想されます。

もちろん在籍確認自体が無くなるわけではありません。安定した収入があることを確認するためにも、在籍確認はカードローン審査の中でも重要なウエイトを占めており、審査の内容によっては職場への確認電話が行われることもあります。

それでも「原則的に」電話による在籍確認を実施していないカードローンを選べば職場に電話連絡が(原則)来ないため、周囲バレの可能性をグッと抑えることができます。

WEB完結対応なら郵送物が届かない

次に郵送物に対する対応です。

最近のカードローンは、ほとんどの先がWEBで申込から契約まで完結できる「WEB完結」に対応しています。

「WEB完結」に対応したカードローンなら自宅に契約書や利用明細が郵送されないため、家族バレを防ぐことができます。

また自動契約機に出向く必要がなく、人目を気にする必要もありません。

| 消費者金融 | 郵送物なし |

|---|---|

| SMBCモビット | 〇 |

| プロミス | 〇 |

| アコム | 〇 |

| アイフル | 〇 |

| レイク | 〇 |

注意点

WEB完結できる商品の中にも、契約後にローンカードが郵送される商品があるため、郵送物の有無を事前に確認するようにしましょう。

家族に利用が知られにくい銀行カードローンはある?

カードローンの利用が家族に知られるとしたら、以下の原因が考えられます。

- 郵送物が自宅に届く

- 自動契約機の利用を目撃される

- カードを持っているのが知られる

上記の3つの原因は、WEB完結&カードレスの銀行カードローンを選ぶことで回避できます。

特に家族にカードを持っているのが知られることに不安を感じる方は、ローンカードの発行なしでアプリ利用できるタイプのカードローンや、普通預金口座のキャッシュカードで借入できるタイプの銀行カードローンがベストです。

キャッシュカードで借入できる銀行カードローンには三井住友銀行※やみずほ銀行があります。

両方とも24時間WEB完結に対応しているため来店不要で、審査に通ったらキャッシュカードを使って銀行やコンビニATMからすぐに借入できます。

※三井住友銀行カードローンをキャッシュカードで借入する場合のWEB完結は、郵送物が発生します。口座なしのカードレス契約の場合は、郵送物がありません。

普通預金口座をお持ちならローン専用カードを持つ必要がないので、プライバシーが気になる方も安心です。

特に三井住友銀行カードローンは、本人確認書類を提出してから最短当日に審査結果の連絡を受けることができます。銀行カードローンの中では対応が早いのでスムーズに借入できる点もメリットです。

スマホのアプリをカードレスで活用する

アプリで完結できるカードローンは、カードレス対応なのがメリットです。

ローンカードを持たなくても、アプリを使って借入や返済ができるので、スマホひとつあればOK!

とても便利で今の時代にも合っていますね。

アプリの使いやすさは実際どうなのか、ストア評価を見てみましょう。

| 消費者金融 | 評価(5段階) appleストア | 評価(5段階) GooglePlay |

|---|---|---|

| アイフル | 4.6 | 4.6 |

| アコム | 4.7 | 4.4 |

| SMBCモビット | 2.8 | 3.5 |

| プロミス | 4.7 | 4.5 |

| レイク | 4.8 | 4.5 |

評価とレビューともに満足度が高かったのは、アイフルのアプリでした。

操作が簡単なことと、動作不具合が少ないことから「使いやすい」という声が多かったです。

銀行カードローンの中では、三菱UFJ銀行「バンクイック」のアプリ評価が高かったです。

(appleストア 4.7 GooglePlay 4.2 2023年8月現在)

レビューを参考にしつつ、デザイン性や使い心地などは実際に試してみるのが良いですね!

カードローンとは?しくみを分かりやすく解説

カードローンは銀行や消費者金融が提供している正規の金融サービスですが「何となくカードローンは怖い」と敬遠されている方もいらっしゃるのではないでしょうか?

確かに、安易に利用することはおすすめできませんが、商品の中身を知ったうえで利用すれば非常に便利なサービスです。

「カードローン」の特徴を、初心者の方でも分かりやすく箇条書きにまとめてみました。

・担保・保証人が基本的に不要

・借入限度額まで何度でも借りられる

・使用目的は(原則として)自由

カードローンは銀行や消費者金融が提供している、個人向けの融資サービスのことです。

今ではカードなしでも借入できる商品が多くなっていますが、以前は「ローンカード」を使ってATMから現金を借入していたことからそう呼ばれています。

一般的なカードローンは、基本的に担保や連帯保証人が不要です。ただ銀行カードローンでは大手消費者金融や銀行グループの関連会社が保証会社を担っているのが一般的です。